Decadência e Prescrição no Direito Tributário – Aplicações em concurso

Olá, concurseiros, no artigo de hoje abordaremos o tema Decadência e Prescrição no Direito Tributário. Esse é daqueles assuntos que costumam causar bastante confusão, mas este artigo tem o objetivo de tornar as coisas mais simples.

Nossa base teórica será o CTN. Preparado (a)?

Extinção do crédito

A relação jurídica tributária não deve durar eternamente, muito pelo contrário, ela nasce com prazo para desaparecer (ser extinta).

Art. 113. A obrigação tributária é principal ou acessória.

§ 1º A obrigação principal surge com a ocorrência do fato gerador, tem por objeto o pagamento de tributo ou penalidade pecuniária e extingue–se juntamente com o crédito dela decorrente.

A hipótese mais comum de extinção é o pagamento, porém existem outras causas, dentre elas a decadência e a prescrição.

Art. 156. Extinguem o crédito tributário:

V – a prescrição e a decadência;

Obs. Há bastante divergência doutrinária sobre a taxatividade do artigo 156, mas para as provas objetivas de concurso, o mais seguro é realmente seguir a literalidade Código, ou seja, rol taxativo.

Decadência e Prescrição – Conceito

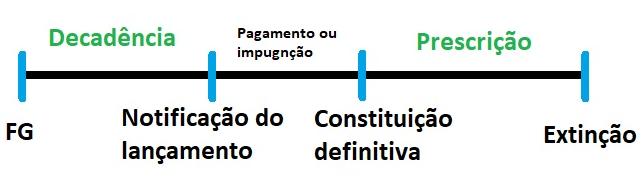

O prazo decadencial refere-se ao lapso de tempo em que a Fazenda poderá realizar a constituição do crédito tributário, em outras palavras, a decadência “pune” o Fisco por sua inércia em não realizar o lançamento.

CTN, Art. 173. O direito de a Fazenda Pública constituir o crédito tributário extingue-se após 5 (cinco) anos (…)

É um pouco estranho falar em extinção de algo que não existe, não é mesmo? Afinal, se o prazo decadencial findou, o tributo nem sequer foi constituído (lançado). Seria melhor classificá-la como exclusão do crédito, mas sigamos a literalidade: Decadência é hipótese de extinção.

Já o prazo prescricional é o intervalo de tempo em que a Fazenda poderá realizar a ação de execução fiscal, após esse prazo o crédito não mais poderá ser cobrado.

Art. 174. A ação para a cobrança do crédito tributário prescreve em cinco anos, contados da data da sua constituição definitiva.

Quando o sujeito é regularmente notificado do lançamento, presume-se que o crédito está constituído, porém essa presunção é relativa, uma vez que o lançamento ainda é passível de alteração (CTN, Art. 145).

É importante perceber que o ponto chave para determinar a decadência e prescrição é o lançamento, visto que é dele que saberemos se estamos tratando do prazo decadencial (antes de lançar) ou do prazo prescricional (após o lançamento).

Prazo decadencial

Vimos no caput do artigo 173 do CTN que o prazo será de 5 anos, mas 5 anos contados de que “ponto no tempo”? Dependerá da situação. Vamos conhecê-las:

- Art. 173, I – Regra geral da contagem: contado do 1º dia do exercício seguinte àquele em que o lançamento poderia ter sido efetuado.

Caso ocorra o fato gerador de um tributo sujeito ao lançamento de ofício em 20/03/2020, o prazo para realizar o lançamento será até 31/12/2025, ou seja, o termo inicial do prazo decadencial será em 01/01/2021 (1º dia do exercício seguinte).

- Art. 173, §u – Regra da antecipação da contagem: contado da data em que tenha sido iniciada a constituição do crédito tributário pela notificação, ao sujeito passivo, de qualquer medida preparatória indispensável ao lançamento.

Essa hipótese ocorre principalmente quando a autoridade competente inicia alguma medida preparatória para o lançamento (ex: notificação do procedimento de fiscalização) antes do 1º dia do exercício subsequente, ou seja, entre 20/03/2020 e 31/12/2020 (adotando o exemplo da hipótese anterior).

- Art. 173, II – Anulação por vício formal: contado da data em que se tornar definitiva a decisão que houver anulado, por vício formal, o lançamento.

No caso de anulação do lançamento por vício formal a autoridade competente terá o prazo integralmente previsto para realizar o novo lançamento. Perceba que apenas a anulação por vício formal desencadeia tal efeito.

Vício formal X Vício material

O vício de natureza formal (adjetiva) é relacionado ao procedimento de formação do lançamento, tais como ausência na capitulação do fato gerador, falta de assinatura da autoridade fiscal, cerceamento de defesa entre outros; já o vício de natureza material (substantivo) diz respeito existência do crédito, da substância da obrigação tributária, tais como, erro na identificação do sujeito passivo, inexistência de fato gerador entre outros.

- Art. 150, §4 – Lançamentos por homologação

Nos tributos sujeitos ao lançamento por homologação, há uma sistemática um pouco diferente do que vimos até aqui, afinal nesse tipo de lançamento é o próprio contribuinte que calcula e paga antecipadamente o montante devido.

- Declara e paga: contado a partir do fato gerador.

Trata-se do prazo para a homologação tácita do crédito já declarado e também do direito de constituir crédito relativo a possíveis diferenças.

- Não declara e não paga ou casos de dolo, fraude ou simulação: Aplica a regra geral da contagem.

Se ocorrer dolo, fraude ou simulação no lançamento por homologação? Voltaremos para a regra geral da contagem (CTN, Art. 173, I), ou seja, é necessário lançamento de ofício.

- Declara e não paga: Constituição do crédito

Nesse caso ocorre a confissão da dívida, assim conforme o entendimento do STJ não há mais que se falar em prazo decadencial, iniciando o prazo prescricional.

STJ – Súmula 436 – A entrega de declaração pelo contribuinte reconhecendo débito fiscal constitui o crédito tributário, dispensada qualquer outra providência por parte do fisco.

Prazo prescricional

Vimos que após o lançamento não mais correrá prazo decadencial, afinal a Fazenda já exerceu seu poder-dever de constituir o crédito, e após o período para pagamento ou impugnação o crédito estará definitivamente constituído, começando a correr o prazo prescricional.

Obs. Se houver alguma causa impeditiva de cobrança por parte da Fazenda não correrá prazo prescricional, como por exemplo, a suspensão da exigibilidade do crédito (CTN, Art, 151) ou uma decisão judicial entre outros.

Dentro dessa sistemática o STJ sumulou entendimento que:

STJ – Súmula 622 – A notificação do auto de infração faz cessar a contagem da decadência para a constituição do crédito tributário; exaurida a instância administrativa com o decurso do prazo para a impugnação ou com a notificação de seu julgamento definitivo e esgotado o prazo concedido pela Administração para o pagamento voluntário, inicia-se o prazo prescricional para a cobrança judicial.

Interrupção do prazo prescricional

Já o parágrafo único do artigo 174 elenca as hipóteses de interrupção da prescrição, que significa que o prazo é integralmente devolvido à Fazenda (volta a fluir do zero), pois estas, em regra, representam hipóteses que mostram o interesse do credor em satisfazer seu direito.

- I – pelo despacho do juiz que ordenar a citação em execução fiscal;

O juiz ao admitir a ação de execução fiscal ordena a citação do devedor, essa citação interrompe a prescrição, porém atenção, pois antes a LC 118/05 o que interrompia era a “citação pessoal feita ao devedor” (pegadinha recorrente em prova!).

Importante ressaltar que quando a Fazenda realiza o ajuizamento da execução fiscal dentro do prazo legal, mesmo que ocorrera mora por parte do judiciário, o crédito não prescreverá. Dessa forma o STJ sumulou entendimento que:

STJ – Súmula 106 – Proposta a ação no prazo fixado para o seu exercício, a demora na citação, por motivos inerentes ao mecanismo da Justiça, não justifica o acolhimento da arguição de prescrição ou decadência.

- II – pelo protesto judicial;

- III – por qualquer ato judicial que constitua em mora o devedor;

Qualquer medida judicial fará com que o prazo seja interrompido, mas atenção, porque o protesto extrajudicial (ex: protesto em cartório) não interrompe o prazo.

- IV – por qualquer ato inequívoco ainda que extrajudicial, que importe em reconhecimento do débito pelo devedor.

Essa hipótese é bem interessante, pois é a única decorrente da ação do devedor e que ocorre de forma extrajudicial. Podemos citar como exemplo o pedido de parcelamento por parte do devedor. Veja que estamos diante de uma verdadeira confissão da dívida.

Vendo na prática

Vamos resolver alguns exercícios sobre Decadência e Prescrição para observamos como esse assunto poderá aparecer em sua prova. Preferencialmente, tente realizá-los antes de ver a solução.

FCC/2019 – Assistente Fazendário – ISS Manaus

Autoridade fiscal do Município de Manaus constatou que, em 2015, a Fazenda Pública municipal deixou de promover o lançamento do IPTU daquele exercício, relativamente a diversos imóveis localizados em seu território. Considerando:

(1) o disposto no Código Tributário Nacional acerca desta matéria;

(2) que nada impedia que o referido lançamento já fosse efetuado no próprio exercício de 2015; e

(3) que não houve a notificação, aos respectivos sujeitos passivos, de qualquer medida preparatória indispensável ao lançamento; o prazo

a) prescricional para a efetuação do referido lançamento teve início em fevereiro de 2015.

b) decadencial para a efetuação do referido lançamento teve início em janeiro de 2015.

c) prescricional para a efetuação do referido lançamento teve início em janeiro de 2016.

d) decadencial para a efetuação do referido lançamento teve início em janeiro de 2016.

e) prescricional para a efetuação do referido lançamento teve início em janeiro de 2015.

Se a Fazenda deixou de promover o lançamento do IPTU, estamos diante do prazo decadencial (eliminando todas as alternativas referentes à prescrição) e como o IPTU é um imposto lançado de ofício, cairemos na regra geral da contagem.

- Art. 173, I – Regra geral da contagem: contado do 1º dia do exercício seguinte àquele em que o lançamento poderia ter sido efetuado.

Então, se a Fazenda poderia lançar em 2015, o prazo decadencial será contado a partir do 1º dia do exercício seguinte (Janeiro de 2016).

ALTERNATIVA D

FCC/2018 – Auditor Fiscal (Gestão Tributária) – SEF SC

De acordo com o Código Tributário Nacional, com alteração da Lei Complementar nº 118/2005, a ação para a cobrança do crédito tributário prescreve em

a) cinco anos, contados da data da sua constituição definitiva, e se interrompe pelo despacho do juiz que ordenar a citação em execução fiscal.

b) quatro anos, contados da data do recebimento da notificação de lançamento, e se interrompe por declaração do devedor reconhecendo o seu débito, desde que essa declaração seja feita em processo judicial.

c) três anos, contados da data do lançamento fiscal, e se interrompe pela notificação enviada pela Administração Fiscal, por meio dos Correios.

d) dois anos, contados da data da sua constituição pela autoridade competente, e se interrompe pelo protesto feito pelo Tabelião de Protesto e Títulos.

e) um ano, contado da data da sua constituição definitiva e da notificação do sujeito passivo, e se interrompe pela citação pessoal feita ao devedor.

Questão tranquila, não? Tanto o prazo de decadencial quanto o prazo prescricional são quinquenais.

Art. 174. A ação para a cobrança do crédito tributário prescreve em cinco anos, contados da data da sua constituição definitiva.

Além disso, o despacho do juiz realmente é uma hipótese de interrupção do prazo prescricional.

Parágrafo único. A prescrição se interrompe:

I – pelo despacho do juiz que ordenar a citação em execução fiscal;

II – pelo protesto judicial;

III – por qualquer ato judicial que constitua em mora o devedor;

IV – por qualquer ato inequívoco ainda que extrajudicial, que importe em reconhecimento do débito pelo devedor.

ALTERNATIVA A

FGV/2016 – Auditor Fiscal – ISS Cuiabá

Em dezembro de 2015, a pessoa jurídica X efetuou a entrega da declaração do imposto sobre a renda pessoa jurídica (IRPJ), relativo a fatos geradores ocorridos no mês de julho de 2015, na qual reconheceu o débito fiscal, na sua integralidade.

No entanto, a pessoa jurídica X não realizou o pagamento do IRPJ, vencido em dezembro de 2015.

Sobre a hipótese, é correto afirmar que a União Federal deverá

a) constituir o crédito, por meio de lançamento, até julho de 2020.

b) constituir o crédito, por meio de lançamento, até janeiro de 2021.

c) inscrever o crédito em dívida ativa, até julho de 2020.

d) ajuizar execução fiscal, até julho de 2020.

e) ajuizar execução fiscal, até dezembro de 2020.

Primeira análise a ser feita é lembrar que o IRPJ é um imposto por homologação e como houve a declaração por parte da PJ sem o pagamento, o imposto está devidamente constituído (STJ, Súmula 436), assim não há mais que se falar em prazo decadencial (eliminando as alternativas sobre constituição do crédito). Lembremos do CTN:

Art. 174. A ação para a cobrança do crédito tributário prescreve em cinco anos, contados da data da sua constituição definitiva.

Como a declaração e o inadimplemento foram em dezembro de 2015 o prazo para a execução fiscal (cobrança) será até dezembro de 2020 (5 anos da constituição definitiva).

Referente ao prazo para a inscrição do crédito em dívida ativa ele pode ser realizado em qualquer período, desde que o prazo não esteja prescrito.

ALTERNATIVA E

Considerações finais

Ficamos por aqui hoje, espero que o artigo tenha colaborado com seus estudos de decadência e prescrição. Caso ainda queira se aprofundar, não deixe de ver o curso completo de Direito Tributário do professor Fábio Dutra, aqui do Estratégia.

Curso Regular de Direito Tributário

Abraço;

Assinatura Anual Ilimitada*

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país. Assine agora a nossa Assinatura Anual e tenha acesso ilimitado* a todos os nossos cursos.

ASSINE AGORA – Assinatura Ilimitada