RESOLUÇÃO DO SIMULADO GRATUITO DE LEGISLAÇÃO – ICMS RO

1) (SEFAZ-RJ/FGV/2009/ADAPTADA) Assinale a alternativa que representa o diploma legal instituidor do ICMS no Estado de Rondônia:

a) a Lei Complementar nº 87/96.

b) a Lei nº 688/1996.

c) Lei nº 950/2000.

d) a Lei Complementar nº 688/1996.

e) o Decreto nº 8.321/98.

Comentários:

A FGV chegou a cobrar a numeração do Código Tributário do Estado do RJ nesta prova.

Creio que a intenção do examinador foi a de verificar se o candidato sabia o tipo do diploma legal (em nosso caso adaptado, uma Lei Ordinária); e não a numeração.

Já podemos descartar de cara a Letra (e), pois o diploma instituidor do ICMS, em qualquer UF, é obrigatoriamente uma Lei, e não Decreto.

Descartamos também as letras (a) (Lei Kandir) e (d) por indicarem Leis complementares.

Simples, mas não custa lembrar as legislações cobradas em nosso edital:

-Lei nº 688/1996 institui o ICMS

-Lei nº 950/2000 institui o IPVA

-Lei nº 959/2000 institui o ITCD

-Decreto nº 8.321/98 Regulamento do ICMS de Rondônia

(a)Errado. Essa é a Lei Kandir.

(b)Certo.

(c)Errado. Esta é a Lei instituidora do IPVA.

(d)Errado. A lei nº 688/1996 é uma Lei Ordinária.

(e)Errado. Este é o RICMS/RO.

Gabarito: Letra B.

2) (SEFAZ-RJ/FGV/2010/ADAPTADA) Sociedade empresária sediada no Estado de Rondônia, com atividade industrial, promove as seguintes operações:

I. venda de produtos para um país europeu;

II. venda de produtos para o Estado do Pará;

III. remessa de produtos de sua fabricação para um de seus estabelecimentos localizado no Estado do Amazonas.

Com relação a estas operações, todas destinadas a contribuintes do ICMS, assinale a alternativa correta.

a) imunidade / incidência, calculado à alíquota de 12% / incidência, calculado sobre o valor de custo da mercadoria produzida.

b) imunidade / incidência, calculado à alíquota de 12% / incidência, calculado sobre o preço praticado pela empresa com comprador não considerado interdependente.

c) isenção / incidência, calculado à alíquota de 7% / incidência, calculado sobre o custo da mercadoria produzida.

d) diferimento / incidência, calculado à alíquota de 18% / incidência, calculado sobre o preço FOB estabelecimento industrial à vista.

e) imunidade / incidência, calculado à alíquota de 7% / incidência, calculado sobre o preço corrente da mercadoria produzida.

Comentários:

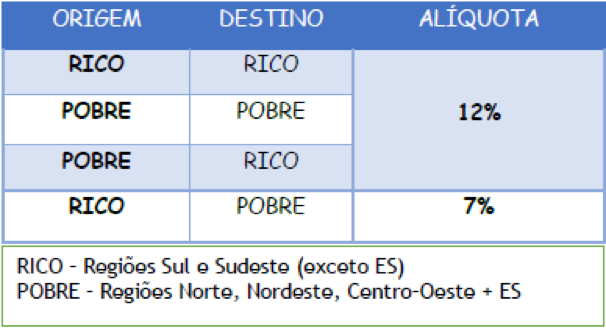

Antes de responder à questão, vamos relembrar as alíquotas interestaduais do ICMS:

I. Imunidade. O ICMS não incide sobre a exportação de qualquer tipo de mercadoria ou serviço. Essa redação é resultante da EC 42/03 que concede um duplo benefício fiscal ao exportador uma vez que, além de não ser devido o ICMS na saída para exportação ainda pode-se manter os créditos relativos à entrada.

Trata-se de uma não incidência constitucionalmente qualificada = imunidade.

II. Incidência a 12%. Venda de mercadoria de RO para PE hipótese de incidência (circulação de mercadoria) com alíquota de 12%.

III. Incidência a 12%; BC =CMP. Meu Deus! Há jurisprudência do STF de que se trata apenas de circulação de mercadorias e não há FG do ICMS! O que eu faço? Simples: para a prova de legislação você vai assinalar o que a sua lei estadual afirma! Somente nos casos em que ele falar “De acordo com o STF… “ aí, você levará em consideração o posicionamento do STF.

Resumindo: mencionou posicionamento do STF na pergunta? Não. Então vá pela letra da nossa lei estadual.

Segundo a legislação rondoniense, Lei 688, art.18, § 4º e incisos:

Art. 18. A base de cálculo do imposto é:

(…)

§ 4º Na saída de mercadoria para estabelecimento localizado em outra unidade da Federação, pertencente ao mesmo titular, a base de cálculo do imposto é:

I – o valor correspondente à entrada mais recente da mercadoria;

II – o custo da mercadoria produzida, assim entendida a soma do custo da matéria-prima, material secundário, mão de obra e acondicionamento;

Veja que a BC = Custo da mercadoria produzida, pelo fato do contribuinte possuir atividade industrial. Este comando também aparece na Lei Kandir.

Gabarito: Letra A.

3) (Inédita) Assinale a alternativa que não contém uma hipótese de não incidência do ICMS, prevista no Art.3º da Lei 688/96:

a) operações e prestações que destinem ao exterior mercadorias, inclusive produtos primários, produtos industrializados e semielaborados, ou serviços.

b) operações de arrendamento mercantil, não compreendida a venda do bem arrendado ao arrendatário.

c) a etapa de replicação industrial do DVD de uma obra musical intitulada “Minha CaraMetade”, de uma cantora brasileira chamada “Pixuleca”.

d) operações com ouro, quando definido em lei como ativo financeiro ou instrumento cambial.

e) operações com livros, jornais, periódicos e o papel destinados a sua impressão.

Comentários:

A alternativa “c” fora incluída na legislação rondoniense com o advento da EC nº 75/2013, que incluiu, nas imunidades:

“Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

(…)

VI – instituir impostos sobre:

(…)

e) fonogramas e videofonogramas musicais produzidos no Brasil contendo obras musicais ou literomusicais de autores brasileiros e/ou obras em geral interpretadas por artistas brasileiros bem como os suportes materiais ou arquivos digitais que os contenham, salvo na etapa de replicação industrial de mídias ópticas de leitura a laser.

Porém, a etapa de replicação, ou seja, processo industrial de multiplicação da matriz do CD ou DVD em cópias idênticas não foi contemplado na referida EC.

Todas as outras são hipóteses de não incidência previstas na legislação.

Gabarito: Letra C.

4) (SEFAZ-RJ/FGV/2008/ADAPTADA) Em 20.01.2017, um estabelecimento comercial efetuou a venda de certa mercadoria, para recebimento do respectivo preço em quatro prestações. Em 30.01.2017, é recebida a 1ª prestação; em 10.03.2017, a mercadoria foi remetida ao comprador; em 20.03.2017, é recebida a última prestação.

Assinale a data em que o ICMS passou a ser devido.

a) 10.03.2017.

b) 20.01.2017.

c) 30.01.2017.

d) 20.03.2017.

e) 15.03.2017.

Comentários:

O momento da ocorrência do FG é a saída física da mercadoria do estabelecimento.

Segundo o Art. 17 da Lei 688/96:

Art. 17. Considera-se ocorrido o fato gerador do imposto no momento:

I – da saída de mercadoria de estabelecimento de contribuinte, ainda que para outro estabelecimento do mesmo titular;

Gabarito: Letra A.

5) (SEFAZ-MG/1996/Adaptada) Assinale a alternativa que expressa, com exatidão, a correspondência entre as colunas abaixo:

Alíquotas Operações e prestações

1 29% a-interna, com cerveja com álcool

2 35% b-interna, com óleo diesel

3 25% c-interna, com serviços de telefonia

4 4% d-interna, com bebida alcoólica, exceto cerveja

5 37% e-interestadual, de transporte aéreo

(a) 1c, 2b, 3a, 4e, 5d.

(b) 1b, 2c, 3b, 4d, 5e.

(c) 1c, 2a, 3b, 4e, 5d.

(d) 1a, 2c, 3b, 4e, 5d.

(e) 1a, 2c, 3e, 4b, 5d.

Comentários:

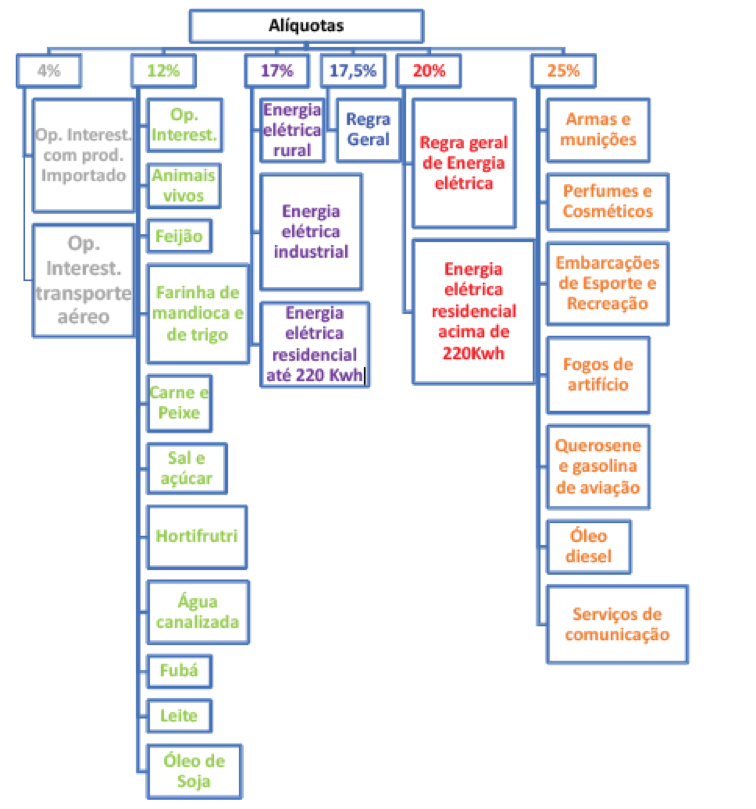

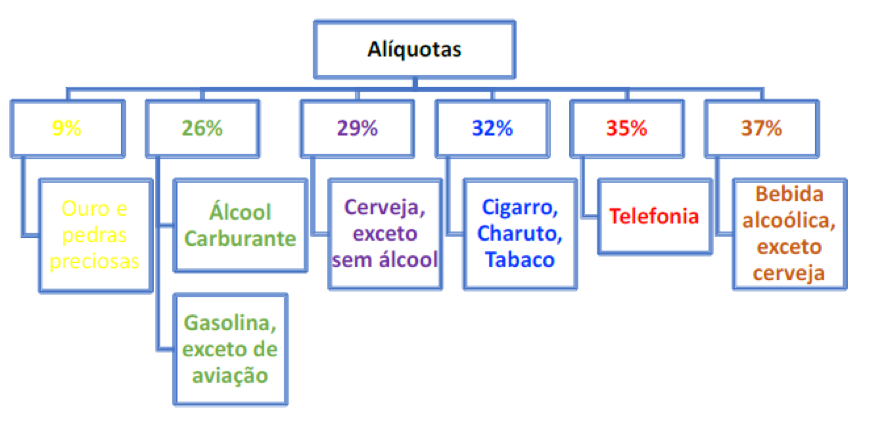

Não tem jeito, este tipo de questão provavelmente estará na sua prova! Decore!!!

Gabarito: Letra D.

6) (Inédita) Em janeiro de 2017, a camisaria paulista “BaguioLoko Véi”, não optante pelo SIMPLES NACIONAL, remeteu a título de venda 650 camisas por R$ 3,00 a unidade para a Associação Comercial e Empresarial de Porto Velho-RO, situada neste munícipio.

I. O ICMS total a ser recolhido em favor do Estado de São Paulo é de R$ 136,50.

II. O ICMS total a ser recolhido em favor do Estado de Rondônia é de R$ 122,50.

III. O valor do ICMS a que se refere a Emenda Constitucional nº 87/2015, relativo à diferença de alíquotas entre os Estado de Rondônia e de São Paulo, a ser recolhido pela camisaria paulista “BaguioLoko Véi” é de R$ 204,75.

IV. O ICMS total a ser recolhido em favor do Estado de Rondônia é de R$ 122,85.

V. O valor do ICMS a que se refere a Emenda Constitucional nº 87/2015, relativo à diferença de alíquotas entre os Estado de Rondônia e de São Paulo, a ser recolhido pela Associação Comercial e Empresarial de Porto Velho-RO é de R$ 204,75.

Sobre as assertivas acima:

(a) apenas II e III estão certas.

(b) apenas III e IV estão certas.

(c) apenas I, III e IV estão certas.

(d) apenas IV e V estão certas.

(e) apenas I, II e III estão certas.

Comentários:

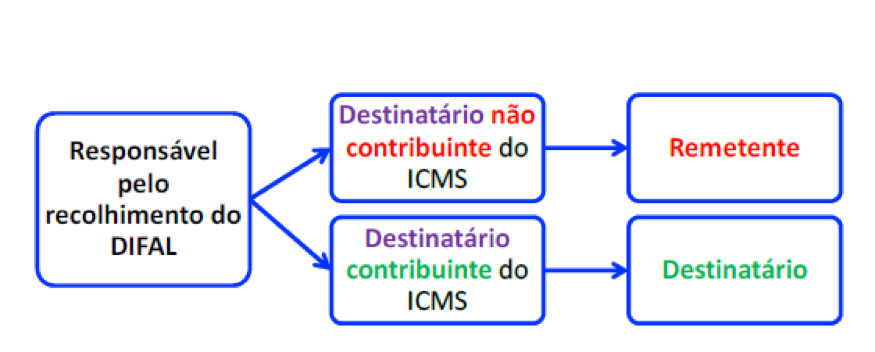

Nessa operação SP ficará com duas parcelas do imposto. Uma referente à alíquota interestadual de 7% e outra pela partilha do diferencial de alíquota, pois o destinatário é não contribuinte.

Considerando a alíquota interna de 17,5% em RO temos:

ICMS pela saída Interestadual: 7% x R$ 1.950,00 = R$ 136,50. (I)

Diferencial de alíquota: (17,5%- 7%) x R$ 1.950,00 = R$ 204,75.

Como a operação se deu em 2017, a partilha do DIFAL é de 40% para o estado remetente e de 60% para o destinatário.

Parcela do diferencial de alíquota devida à SP (Estado de Origem):

40% x 204,75 = R$ 81,90. (II)

Parcela do diferencial de alíquota devida a RO (Estado de Destino):

60% x 204,75 = R$ 122,85. (III)

Então, o total para SP será I + II = R$ 136,50 + R$ 81,90 = R$ 218,40.

Já o total para RO será R$ 122,85. (III)

Além disso, neste caso, a responsabilidade de recolhimento do DIFAL é do REMETENTE, pois o destinatário é não contribuinte do ICMS:

I. Errado. O total para SP será (I + II) = R$ 136,50 + R$ 81,90 = R$ 218,40.

II.Errado. O total para RO será R$ 122,85. (III)

III.Certo. Traduzindo: qual o valor total do DIFAL e a quem cabe o recolhimento? DIFAL: (17,5%- 7%) x R$ 1.950,00 = R$ 204,75. Responsável: remetente (SP).

Observe que a assertiva não perguntou que parcela caberia a quem (40% e 60%), mas sim o valor TOTAL do DIFAL.

IV. Certo. O total para RO será R$ 122,85. (III)

V. Errado. Traduzindo: qual o valor total do DIFAL e a quem cabe o recolhimento? DIFAL: (17,5%- 7%) x R$ 1.950,00 = R$ 204,75. Responsável: remetente (SP).

Observe que a assertiva não perguntou que parcela caberia a quem (40% e 60%), mas sim o valor TOTAL do DIFAL.

Gabarito: Letra B.

7) (Inédita) Assinale a alternativa na qual Auditor Fiscal de Tributos Estaduais do Estado de Rondônia não está impedido de exercer atividade de fiscalização, diligência ou perícia junto a sujeito passivo:

a) em relação ao qual tenha interesse econômico ou financeiro.

b) de quem seja cônjuge ou parente, consanguíneo ou afim, até 3º grau.

c) de cujo titular, sócio, acionista majoritário ou dirigente seja cônjuge ou parente, consanguíneo ou afim, até 3º grau.

d) de quem seja amigo íntimo ou inimigo capital.

e) sem expressa designação da autoridade administrativa competente, em qualquer caso.

Comentários:

Pegadinha ! rs

As assertivas de (a) a (d) são cópias do Art. 65 da Lei 688/96.

Com relação à assertiva (e):

Art. 65. O Auditor Fiscal de Tributos Estaduais está impedido de exercer atividade de fiscalização, diligência ou perícia junto a sujeito passivo:

(…)

V – sem expressa designação da autoridade administrativa competente, salvo nos casos de flagrante infracional em operações com mercadorias ou bens em trânsito ou em serviços de transporte intermunicipal ou interestadual em andamento.

Imagina você, Fiscal lá na divisa de Rondônia com Mato Grosso, no Posto Fiscal Wilson Souto, no plantão, às 03h da madrugada. Você constata uma infração – um caminhão em trânsito de Cuiabá-MT para Vilhena-RO, sem nota fiscal acobertando sua mercadoria. Precisa de Ordem de Serviço ou qualquer autorização para autuar? Evidente que não.

Posto Fiscal Wilson Souto (Divisa RO/MT)

Fonte: Google

Gabarito: Letra E.

8) (Inédita) Assinale a alternativa incorreta a respeito do IPVA no Estado de Rondônia:

a) A alíquota do IPVA de veículos adquiridos por locadoras é de 1%.

b) A base de cálculo do IPVA para veículos automotores usados é o valor venal.

c) Quando se tratar de incorporação de veículo ao ativo permanente do fabricante, do revendedor ou do importador, a base de cálculo é o valor do custo de aquisição ou de fabricação constante do documento relativo à operação.

d) Um automóvel, estando registrado em 1º de Janeiro de 2017 no Estado de Rondônia, possui débitos de IPVA referente aos exercícios de 2015 e 2016. Nesse caso, não é possível a transferência para o Estado do Amazonas enquanto não houver pagamento integral do IPVA dos exercícios de 2015, 2016 e 2017, inclusive.

e) O valor do IPVA compreende tantos doze avos do seu valor anual quantos forem os meses faltantes para o término do ano civil, incluindo-se o mês da ocorrência do evento, primeira aquisição do veiculo por consumidor final.

Comentários:

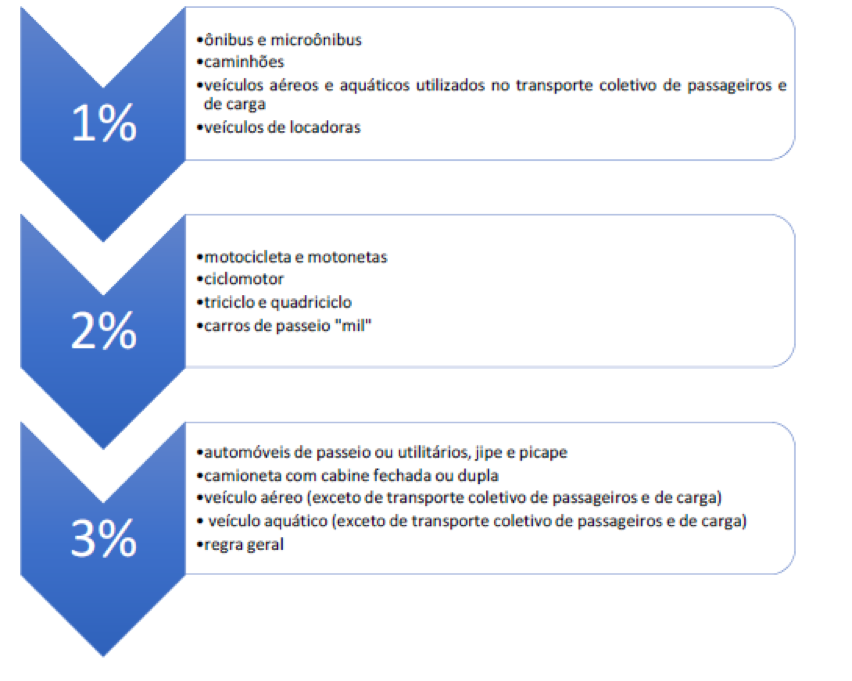

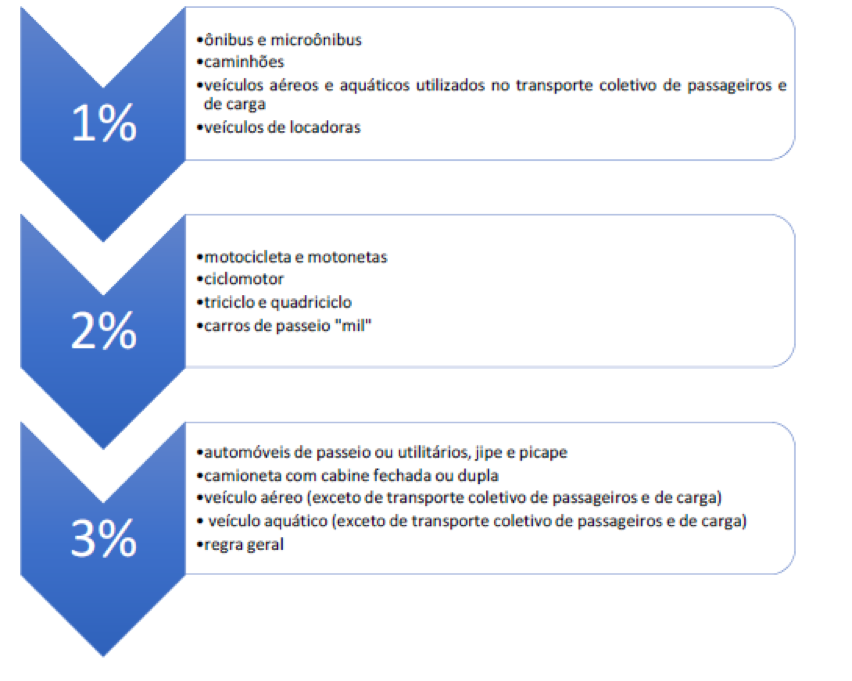

(a)Certo. Alíquotas do IPVA no Estado de Rondônia:

(b)Errado. A BC do veículo usado é o valor de tabela divulgada.

Segundo Art. 4º da Lei 950/00:

Art. 4º A base de cálculo do IPVA :

V – o valor médio de mercado divulgado em tabela elaborada por órgão próprio indicado em regulamento, quando se tratar de veículo adquirido em exercício anterior.

(c)Certo. Art.4º, III da Lei 950/00:

Art. 4º A base de cálculo do IPVA:

(…)

III – o valor do custo de aquisição ou de fabricação constante do documento relativo à operação, quando se tratar de incorporação de veículo ao ativo permanente do fabricante, do revendedor ou do importador;

(d)Certo. A regra para transferência da placa para outro Estado bem simples: só poderá ser feita sem qualquer débito do IPVA em Rondônia. Como o veículo usado tem seu FG ocorrido no dia 1º de janeiro, se nesta data ele estiver registrado em Rondônia só poderá ser transferido a outro Estado com o devido imposto daquele ano e dos anos anteriores pagos.

Segundo o Art. 28 da Lei 950/00:

Art. 28. Se o veículo usado estiver registrado no dia primeiro de janeiro neste Estado, somente mediante o pagamento integral do tributo correspondente ao exercício em curso e aos anteriores poderá ser transferido para outra unidade da Federação.

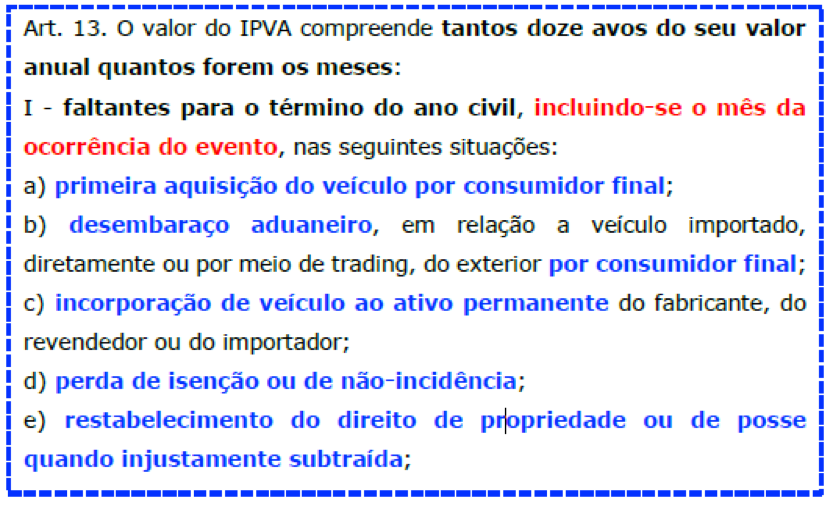

(e)Certo. Segundo o Art. 13, inciso I, “a” da Lei 950/00:

Gabarito: Letra B.

9) (Inédita) José Manuel Lutz faleceu em 1º de abril de 2010, deixando três filhos: Quico Lutz, de 18 anos; Chavinho Lutz, de 26 anos; e Chiquinha Lutz, de 30 anos.

-José Manuel Lutz possuía bens imóveis situados em Porto Velho-RO no valor de R$ 600.00,00 e uma Loja de Açaí em Belém-PA no valor de R$200.000,00 e não possuía testamento ou legado.

-Todos os filhos eram solteiros à época.

-Quando da habilitação dos herdeiros, Chavinho Lutz renunciou à herança, sem qualquer ressalva ou condição.

De acordo com a legislação aplicável, o ITCD será calculado, considerando como Fato Gerador:

a) somente a transmissão da herança entre Quico Lutz e Chiquinha Lutz, não incidindo sobre a renúncia de Chavinho Lutz, resultando em ITCD no valor R$12.000,00 para cada um.

b) a transmissão da herança entre os três herdeiros, a restituição do montante da parte de Chavinho Lutz e a transmissão dessa parte para Chiquinha Lutz e Quico Lutz.

c) somente a transmissão da herança entre Quico Lutz e Chiquinha Lutz, não incidindo sobre a renúncia de Chavinho Lutz, resultando em ITCD no valor R$8.000,00 para cada um.

d) a transmissão da herança entre Chavinho Lutz, Quico Lutz e Chiquinha Lutz, resultando em ITCD no valor de R$ R$8.000,00 para cada um.

e) a transmissão da herança entre Chavinho Lutz, Quico Lutz e Chiquinha Lutz, resultando em ITCD no valor de R$ R$12.000,00 para cada um.

Comentários:

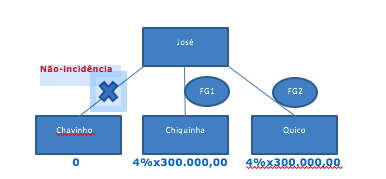

A alíquota do ITCD, quando o valor for > 6.170 UPFs, é de 4% e será a utilizada na questão, pois o valor da herança é de R$600.000,00:

Com relação ao imóvel em Belém-PA, o ITCD neste caso é devido ao Estado do Pará.

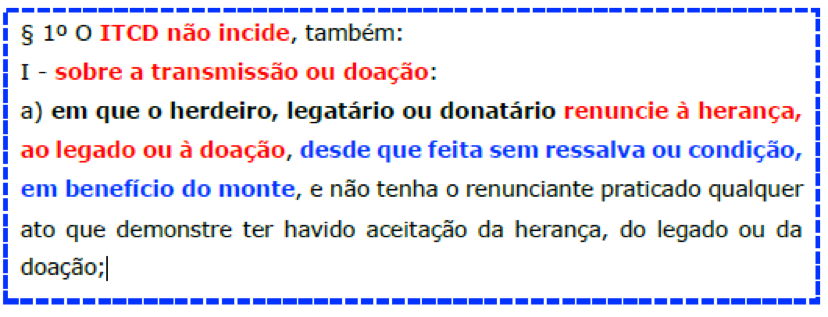

(a)Certo. A renúncia, quando feita sem ressalva ou condição, é hipótese de não incidência do ITCD. Segundo o parágrafo 1º, I, “a”, da Lei do ITCD de RO:

Como o monte é de R$ 600.000,00, se Chavinho não houvesse renunciado, o valor do ITCD para cada herdeiro seria de 4% x 200.000,00 = R$8.000,00.

Como Chavinho renunciou, continuará a ser tributado o mesmo monte-mor, mas neste caso dividido por Quico e Chiquinha, cada um respondendo pelo pagamento de 4% x R$300.000,00 = R$12.000,00.

(b)Errado. Não há incidência na renúncia, neste caso, ocorrendo o FG na transmissão à Chiquinha e Quico, mas não de Chaves. Como o monte é de R$ 600.000,00, se Chavinho não houvesse renunciado, o valor do ITCD para cada herdeiro seria de 4% x 200.000,00 = R$8.000,00. Como Chavinho renunciou, continuará a ser tributado o mesmo monte-mor, mas neste caso dividido por Quico e Chiquinha, cada um respondendo pelo pagamento e R$ 4% x 300.000,00 = R$12.000,00.

(c)Errado. Vide explicação da letra (a).

(d)Errado. Vide explicação da letra (a).

(e)Errado. Vide explicação da letra (a).

Gabarito: Letra A.

10) (SEFAZ-RJ/FCC/2014/ADAPTADA) Américo, viúvo, domiciliado em Cacoal-RO, sem herdeiros necessários vivos, decidiu doar, em 05/06/2017, parte de seu patrimônio a seus quatro sobrinhos: Meire, Nilton, Alfredo e Isabela.

Desse modo:

I. Meire recebeu a nua-propriedade de uma casa localizada em Varginha-MG, com valor real de R$ 150.000,00, mais R$ 50.000,00, em dinheiro, depositados em agência bancária localizada na cidade de São Paulo.

II. Nilton recebeu um veículo automotor de passeio, usado, licenciado na cidade de Porto Velho-RO, no valor de R$ 30.000,00.

III. Alfredo, sobrinho predileto, recebeu uma casa de campo, localizada em Guarapari-ES, no valor de R$ 100.000,00, recebeu um galpão (terreno e construção), na cidade de Vilhena-RO, no valor de R$ 120.000,00 e recebeu R$ 2.500,00, em dinheiro, provenientes de uma caderneta de poupança “esquecida” por Américo, que foi encerrada com o saque dessa importância.

Considere, ainda, que:

− todos os bens foram doados pelo seu valor real;

− nenhum dos donatários residia no imóvel que recebeu em doação;

− o valor da UFP-RO, no exercício em que todas essas doações foram feitas, era de R$ 65,21 para o ano de 2017.

Considerando as informações acima, o valor total do ITD devido ao Estado de Rondônia, em razão de todas as doações efetuadas por Américo aos seus sobrinhos é

a) R$ 21.300,00.

b) R$ 8.000,00.

c) R$ 15.200,00.

d) R$ 7.000,00.

e) R$ 10.242,00.

Comentários:

FAIXA DE VALOR DAS ISENÇÕES em 2017:

Isenção de ITCD para bem imóvel em 2017:

Valor do IMÓVEL < R$ 81.512,5 (1.250 UPF x R$65,21)

Isenção de ITCD para bem móvel em 2017:

Valor do BEM/DIREITO < R$ 4.043,02 (62 UPF x R$65,21)

I. Casa está situada em MG cabe a este Estado o ITD.

-Doador localizado em RO de bem em espécie ITD para RO 4% x 50.000,00 = R$2000,00.

II. Trata-se de bem móvel Doador localizado em RO ITD para RO 4% x R$30.000,00 = R$1.200,00

III. Imóvel em ES cabe a este Estado o ITD.

-Galpão em Vilhena-RO Imóvel em RO ITD para RO 4% x R$120.000,00 = R$4.800,00

– Doação de poupança de R$ 2.500,00 Isenção de ITD, pois valor do BEM/DIREITO < R$ 4.043,02 (62 x R$ 65,21)

Somando todos os ITD devidos à RO:

R$2.000,00 + R$1.200,00 + R$4.800,00 = R$ 8.000,00

Gabarito: Letra B.

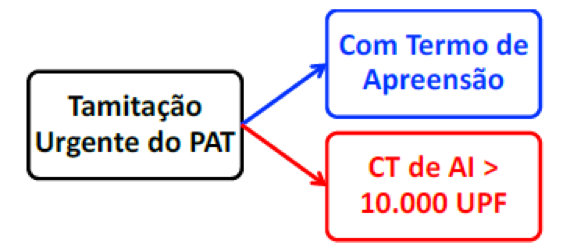

11) (Inédita) Acerca do Processo Administrativo Tributário – PAT do Estado de Rondônia analise as assertivas a seguir:

I. O Processo Administrativo Tributário – PAT, terá tramitação urgente e prioritária nas repartições fiscais por onde transitar e, em especial, no Tribunal Administrativo de Tributos Estaduais – TATE, quando o valor do crédito tributário exigido através de auto de infração for superior a R$ 652.100,00, considerando a UPF-RO no valor de R$65,21 para o exercício de 2017.

II. Mesmo após efetivada a inscrição na Dívida Ativa do Estado, a decisão de qualquer instância administrativa que contiver inexatidões materiais devidas a lapso manifesto, erros de escrita ou de cálculo, enfim, que apresentar qualquer erro material, será passível de retificação, desde que não caiba mais recurso.

III. Sempre que, no decorrer do processo, for indicada, como autora da infração, pessoa diversa da que figure no auto de infração ou na representação, ou forem apurados fatos novos, envolvendo o sujeito passivo, o representante ou outras pessoas, ser-lhe-á aberto novo prazo para defesa no mesmo processo.

(a) todas estão corretas.

(b) apenas I está correta.

(c) apenas II está correta.

(d) apenas III está correta.

(e) apenas I e III estão corretas.

Comentários:

I. Certo. O PAT terá tramitação urgente quando:

10.000 UPF x 1 UPF RO 2017 (R$65,21) = R$ 652.100,00.

II. Errado. Segundo o Art.144-C , caput, da Lei 688:

Art. 144-C. Enquanto não efetivada a inscrição na Dívida Ativa do Estado, a decisão de qualquer instância administrativa que contiver inexatidões materiais devidas a lapso manifesto, erros de escrita ou de cálculo, enfim, que apresentar qualquer erro material, será passível de retificação, desde que não caiba mais recurso.

III. Certo. Se por um acaso surgir outra pessoa no PAT que não conste do auto de infração o prazo de defesa deve ser zerado e iniciado novamente. O mesmo deve ocorrer caso novas diligências sejam realizadas ou fatos novos sejam apurados, segundo o Art.122 da Lei 688:

Gabarito: Letra E.

12) (SEFAZ-RJ/FGV/2014/ADAPTADA) Ao atribuir a competência tributária para a União, a Constituição Federal estabelece:

“Art. 153. Compete à União instituir impostos sobre:

…

IV – produtos industrializados.”

Por outro lado, ao atribuir a competência para os Estados, determina a Constituição Federal:

“Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

…

II − operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior;” Em várias operações realizadas por empresas que se caracterizam como contribuintes tanto do IPI como do ICMS, temos a incidência dos dois impostos de forma concomitante.

Nesse sentido, considere indústria vendendo seu produto a:

I. construtora que irá incluir em obras de construção civil;

II. comerciante revendedor de outro Estado;

III. comerciante revendedor do mesmo Estado;

IV. outra indústria que vai utilizar como matéria-prima;

V. outra indústria que utilizar como bem do ativo imobilizado.

O IPI será incluído na base de cálculo do ICMS APENAS nos casos constantes em

a) II, III e IV.

b) III e V.

c) III e IV.

d) I e V.

e) II e III.

Comentários

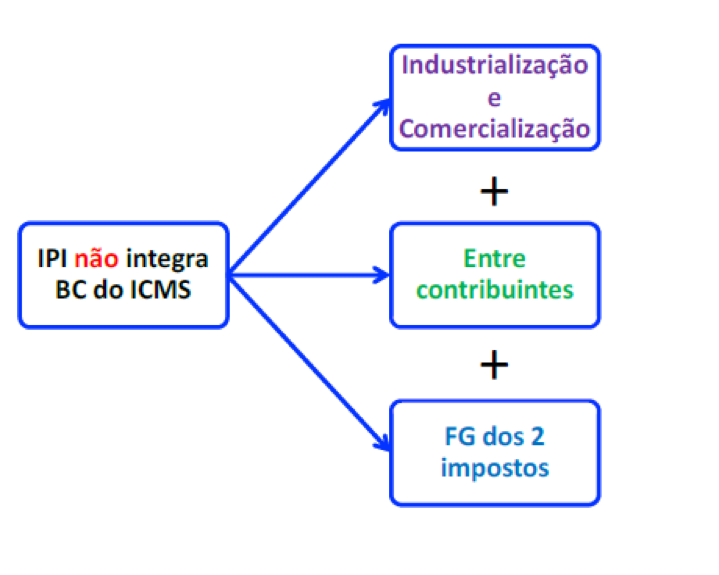

Quando o IPI NÃO ENTRA na BC do ICMS? Há três requisitos:

I. Entra, pois a Construtora é não contribuinte.

II. Não entra, pois é entre contribuintes + destinado à comercialização + configura FG de dos dois impostos = 3 requisitos

III. Não entra, pois é entre contribuintes + destinado à comercialização + configura FG de dos dois impostos = 3 requisitos

IV. Não entra, pois é entre contribuintes + destinado à industrialização + FG dos dois impostos = 3 requisitos.

V.Entra, pois , apesar de ser entre contribuintes , não é destinado à comercialização/industrialização.

Gabarito: Letra D.

13) (SEFAZ-PI/FCC/2015/Adaptada) A Fábrica de Produtos Alimentícios Potosí, de Cacoal-RO, adquire matérias-primas em operações internas e interestaduais e exporta todas as mercadorias de sua produção para a Bolívia.

Nesse caso,

a) os fornecedores de matéria-prima contam com não incidência do ICMS nas vendas para essa fábrica de produtos alimentícios.

b) a fábrica poderá se creditar do ICMS referente a aquisição de energia elétrica, mas não do ICMS referente a aquisição de serviços de comunicação.

c) se a fábrica vender seus produtos a empresa exportadora de outra unidade da Federação, com fim específico de exportação, a operação contará com incidência do ICMS.

d) eventual acumulação de créditos, em virtude da exportação, poderá ser transferidos a outros contribuintes do Estado de Rondônia, mediante a emissão de documento pela autoridade competente que reconheça o crédito, na forma, condições e prazo previstos em Decreto do Poder Executivo.

e) a fábrica poderá manter os créditos de ICMS da matéria-prima, se houver autorização da legislação por meio de convênio do Confaz.

Comentários:

(a)Errado. A imunidade é para as exportações.

(b)Errado. A fábrica exporta todas as suas mercadorias para a Bolívia e tem direito à manutenção de crédito.

(c)Errado. Essa operação equipara-se à exportação.

Segundo o Art. 3º, inciso II c/c Art. 3º parágrafo único, inciso I da Lei Kandir:

Art. 3º O imposto não incide sobre:

(…)

II – operações e prestações que destinem ao exterior mercadorias, inclusive produtos primários e produtos industrializados semi-elaborados, ou serviços;

Parágrafo único. Equipara-se às operações de que trata o inciso II a saída de mercadoria realizada com o fim específico de exportação para o exterior, destinada a:

I – empresa comercial exportadora, inclusive tradings ou outro estabelecimento da mesma empresa;

Obs.: Este comando é repetido na Lei 688, conforme veremos.

(d)Certo. É possível, segundo o Art. 3º da Lei 688 (repetição da Lei Kandir):

Art. 3º O imposto não incide sobre:

(…)

II – operações e prestações que destinem ao exterior mercadorias, inclusive produtos primários, produtos industrializados e semielaborados, ou serviços;

§ 1º Equipara-se às operações de que trata o inciso II deste artigo a saída de mercadoria realizada com o fim específico de exportação para o exterior, destinada a:

I – empresa comercial exportadora, inclusive tradings ou outro estabelecimento da mesma empresa;

(…)

Art. 43. Para efeito de aplicação do disposto no artigo 42, os débitos e créditos devem ser apurados em cada estabelecimento, compensando-se os saldos credores e devedores entre os estabelecimentos do mesmo sujeito passivo localizados no Estado.

§ 1º Saldos credores acumulados a partir da data de publicação desta Lei, por estabelecimentos que realizem operações e prestações de que tratam o inciso II do artigo 3º e seu § 1º podem ser, na proporção que estas saídas representem do total das saídas realizadas pelo estabelecimento:

(…)

II – havendo saldo remanescente, transferidos, pelo sujeito passivo a outros contribuintes do Estado, mediante a emissão de documento pela autoridade competente que reconheça o crédito, na forma, condições e prazo previstos em Decreto do Poder Executivo.

(e)Errado. Não é o Convênio que assegura a manutenção do crédito mas sim a própria CF/88.

Gabarito: Letra D.

14) (Inédita) Nos termos da Lei 950/00, acerca do IPVA, assinale a assertiva correta:

(a) a propriedade de tratores agrícolas, seja qual for a finalidade de uso, é isenta de IPVA.

(b) a propriedade de veículos automotores terrestres com 15 (quinze) anos ou mais de uso, apenas, é isenta do IPVA.

(c) o IPVA é calculado sob alíquota única.

(d) a propriedade de veículo de pessoa com deficiência é isenta do IPVA, assim definidas e nas condições e limites fixados no Regulamento do Imposto, não podendo ultrapassar a 2 (dois) veículos por beneficiário.

(e) o IPVA só incide sobre veículos automotores terrestres.

Comentários:

(a)Certo. Art. 6º da Lei 950/00, inciso I:

Art. 6º ƒ isenta do IPVA a propriedade dos seguintes veículos:

I – máquina e trator agrícolas e de terraplenagem;

(b)Errado. A incidência do IPVA, segundo a LEGISLAÇÃO, é sobre veículos aéreos, aquáticos e terrestres. A isenção prevista no inciso X do Art. 6º da Lei 950/00 fala em veículos (não delimitando o tipo) com 15 (quinze) anos ou mais de uso.

(c)Errado. Alíquotas do IPVA em RO:

(d)Errado. O limite é de 1(um) veículo por beneficiário.

(e)Errado. Meus amigos, a prova é de LEGISLAÇÃO. Não quero saber de STF! Se a banca pedir o posicionamento do STF, não hᇠincidência do ICMS sobre veículos aquáticos e aéreos. Se nada falar, vá pela lei estadual e afirme que há incidência sobre esses tipos

de veículos. Respondam literalmente:

Gabarito: Letra A.

E aí, pessoal? Como foram? Me contem no instagram (@profeduardodarocha).

Forte abraço

SRN.

Eduardo da Rocha