SEFAZ SC (Auditor Fiscal)- Auditoria: Revisão de Véspera – FCC 2018

Olá, Concursante!

Hoje faremos uma REVISÃO DE AUDITORIA EM MAPAS MENTAIS para a SEFAZ SC, especificamente para o cargo de AUDITOR FISCAL, banca FCC.

Chamarei a sua atenção nos pontos com maior probabilidade de aparecer na sua prova no Domingo, dia 18/11/2018.

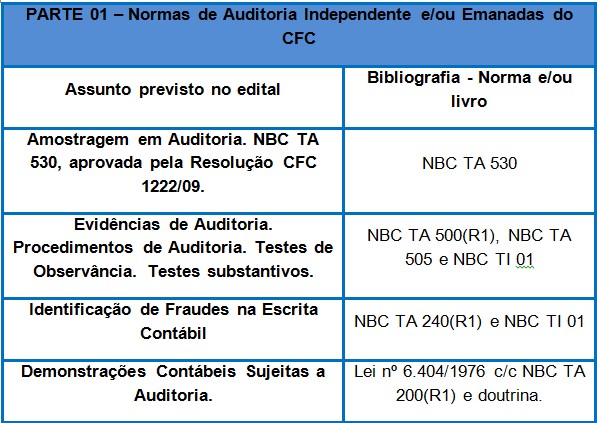

Preliminarmente, irei dividir os assuntos previstos no edital em partes, expondo os mapas mentais dos tópicos que entendo serem os mais relevantes para sua prova:

MAPAS MENTAIS

PARTE 01 – AUDITORIA CONTÁBIL

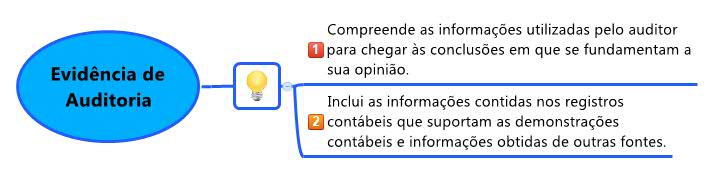

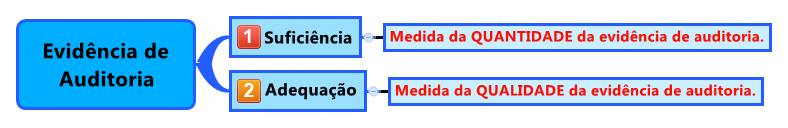

1. Evidenciação (Evidência de Auditoria)

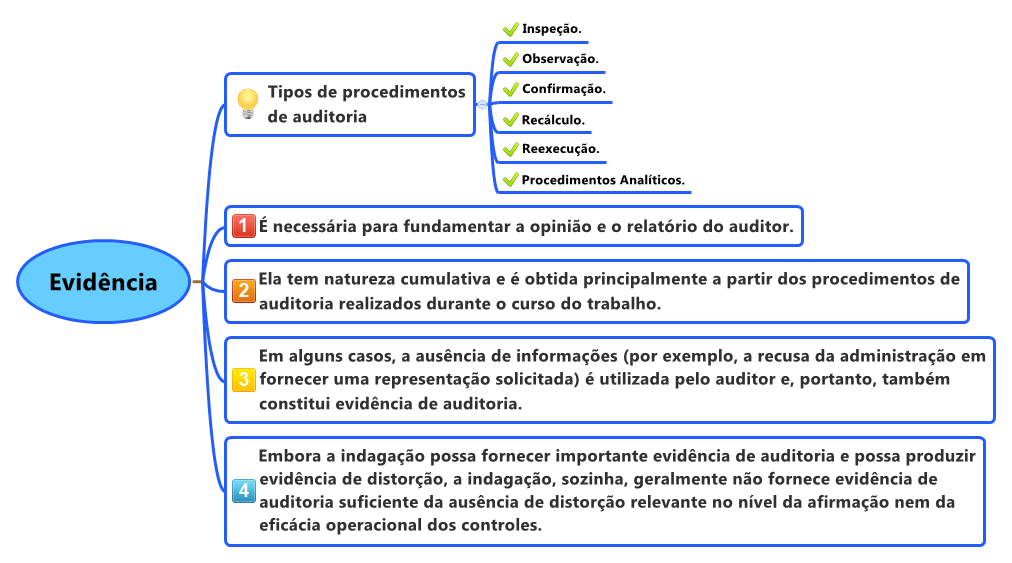

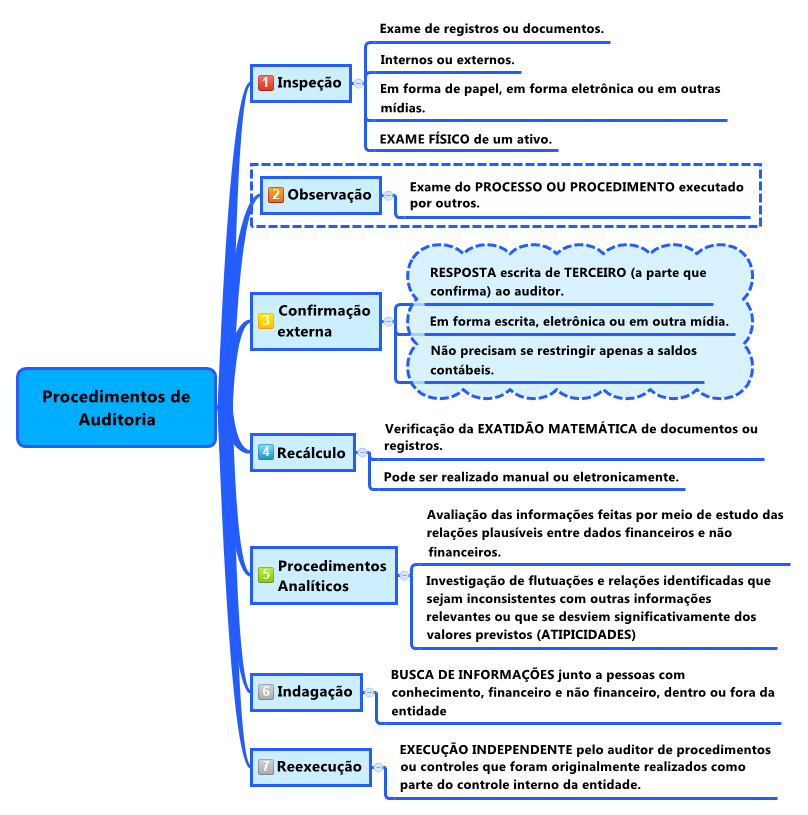

2. Evidenciação (Procedimentos de Auditoria)

3. Amostragem

4. Fraude e erro

5. Demonstrações Contábeis Sujeitas a Auditoria.

Exemplo de questões recentes da FCC da parte 01

Assunto: Testes e procedimentos de auditoria

1. (Auditor Público Externo / TCE RS / FCC / 2018) A evidência de auditoria ganha confiabilidade quando corroborada por fonte externa à entidade auditada. Sobre tal procedimento de auditoria, conhecido como confirmação externa, é correto afirmar:

(A) O auditor deve manter o controle sobre as solicitações, registrando tanto o envio delas quanto dos segundos pedidos, quando aplicável.

(B) Obtida a confirmação, faz-se necessário buscar outras evidências de auditoria, ainda que o resultado do procedimento de confirmação seja relevante e confiável.

(C) A Administração não pode negar permissão para que o auditor envie solicitações de confirmação.

(D) Uma vez decidindo-se pela confirmação externa, em regra essa não pode ser suprida por procedimentos alternativos.

(E) O auditor deve tratar com o mesmo peso tanto confirmações negativas quanto positivas.

Comentários:

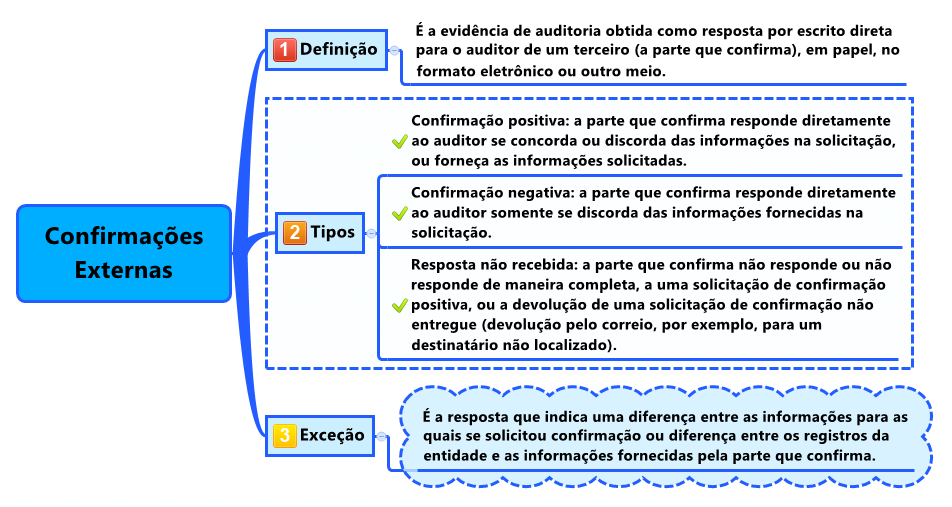

Questão aborda aspectos gerais acerca de um dos tipos de procedimentos de auditoria que o auditor utiliza durante a realização de seus trabalhos, qual seja, a circularização (confirmações externas ou confirmações com terceiros). Segundo a NBC TA 505, “confirmação externa é a evidência de auditoria obtida como resposta por escrito direta para o auditor de um terceiro (a parte que confirma), em papel, no formato eletrônico ou outro meio”. Segundo a NBC TA 505:

Analisando cada alternativa:

(A) O auditor deve manter o controle sobre as solicitações, registrando tanto o envio delas quanto dos segundos pedidos, quando aplicável. Alternativa correta. Está em conformidade com a norma supracitada:

Procedimentos de confirmação externa

7. Ao usar procedimentos de confirmação externa, o auditor deve manter o controle sobre as solicitações de confirmação externa, incluindo:

(a) determinação das informações a serem confirmadas ou solicitadas (ver item A1);

(b) seleção da parte que confirma apropriada para confirmação (ver item A2);

(c) definição das solicitações de confirmação, assegurando-se que as solicitações estão devidamente endereçadas e que contenham as informações para retorno das respostas diretamente ao auditor (ver itens A3 a A6); e

(d) envio das solicitações, incluindo 2º pedido, quando aplicável, para a parte que confirma (ver item A7). [grifo nosso]

(B) Obtida a confirmação, faz-se necessário buscar outras evidências de auditoria, ainda que o resultado do procedimento de confirmação seja relevante e confiável. Alternativa errada. Nesse caso, não tem necessidade de buscar outras evidências de auditoria.

(C) A Administração não pode negar permissão para que o auditor envie solicitações de confirmação. Alternativa errada. O auditor deve procurar evidência de auditoria sobre a validade e razoabilidade das razões em decorrência do risco de que a administração pode estar tentando negar ao auditor o acesso a evidência de auditoria que pode revelar fraude ou erro.

(D) Uma vez decidindo-se pela confirmação externa, em regra, essa não pode ser suprida por procedimentos alternativos. Alternativa errada. Sempre o auditor pode fazer uso dos procedimentos alternativos para suprir qualquer outro procedimento.

(E) O auditor deve tratar com o mesmo peso tanto confirmações negativas quanto positivas. Alternativa errada. As positivas são mais relevantes quando comparadas com as negativas.

Portanto, alternativa correta é A.

Assunto: Testes e procedimentos de auditoria

2. (Auditor Público Externo / TCE RS / FCC / 2018) Acerca da disciplina dos testes de auditoria, assevera-se:

(A) Pode ser cogitado o procedimento de inspeção, que consiste na obtenção de informações perante pessoas físicas ou jurídicas conhecedoras das transações e das operações, dentro ou fora da entidade.

(B) Pode ser cogitado o procedimento de investigação e confirmação, que consiste na verificação de registros, documentos e ativos tangíveis.

(C) Os testes de observância visam à obtenção de evidência quanto à suficiência, exatidão e validade dos dados produzidos pelos sistemas de informação da entidade.

(D) Os procedimentos constituem exames e investigações, incluindo testes de observância e testes substantivos.

(E) Os testes substantivos visam à obtenção de razoável segurança de que os controles internos estabelecidos pela Administração estão em efetivo funcionamento, inclusive quanto ao seu cumprimento.

Comentários:

Questão aborda aspectos gerais acerca dos procedimentos de auditoria. Raramente tem prova de auditoria sem pelo menos uma questão sobre este assunto!

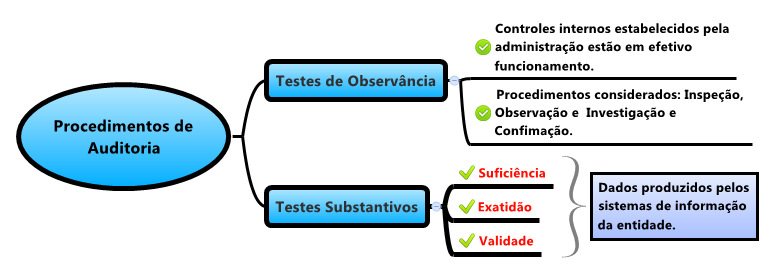

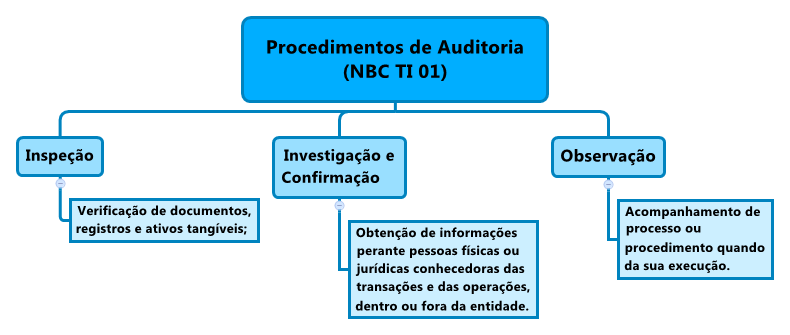

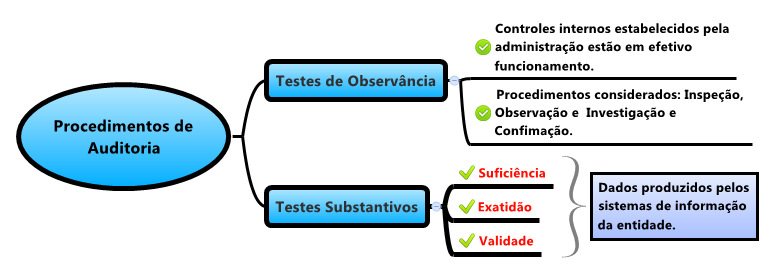

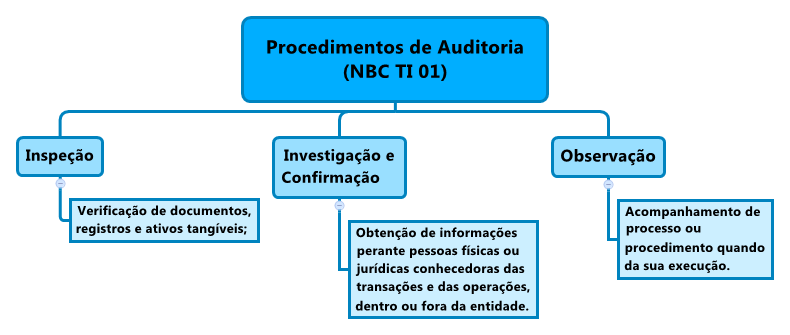

A NBC TI 01 define testes de observância e testes substantivos da seguinte forma:

12.2.3 – Procedimentos da Auditoria Interna

12.2.3.1 – Os procedimentos da Auditoria Interna constituem exames e investigações, incluindo testes de observância e testes substantivos, que permitem ao auditor interno obter subsídios suficientes para fundamentar suas conclusões e recomendações à administração da entidade.

12.2.3.2 – Os testes de observância visam à obtenção de razoável segurança de que os controles internos estabelecidos pela administração estão em efetivo funcionamento, inclusive quanto ao seu cumprimento pelos funcionários e administradores da entidade. Na sua aplicação, devem ser considerados os seguintes procedimentos:

a) inspeção – verificação de registros, documentos e ativos tangíveis;

b) observação – acompanhamento de processo ou procedimento quando de sua execução; e

c) investigação e confirmação – obtenção de informações perante pessoas físicas ou jurídicas conhecedoras das transações e das operações, dentro ou fora da entidade.

12.2.3.3 – Os testes substantivos visam à obtenção de evidência quanto à suficiência, exatidão e validade dos dados produzidos pelos sistemas de informação da entidade.[grifo nosso]

Atualmente esses testes têm novas designações. Segundo A NBC TA 330 (R1):

4,Para fins das normas de auditoria, os termos abaixo têm os seguintes significados:

(a) Procedimento substantivo é o procedimento de auditoria planejado para detectar distorções relevantes no nível de afirmações. Os procedimentos substantivos incluem:

(i) testes de detalhes (de classes de transações, de saldos de contas e de divulgações); e

(ii) procedimentos analíticos substantivos.

(b) Teste de controle é o procedimento de auditoria planejado para avaliar a efetividade operacional dos controles na prevenção ou detecção e correção de distorções relevantes no nível de afirmações.

Resumidamente:

Testes de observância (atualmente Testes de controle) faz a verificação dos controles internos. É analisado se os procedimentos são executados corretamente (existência, efetividade e continuidade).

Testes substantivos (atualmente Procedimentos analíticos substantivos) faz a verificação da informação propriamente dita, tais como: classes de transações, de saldos de contas e de divulgações.

Analisando cada alternativa:

(A) Pode ser cogitado o procedimento de inspeção, que consiste na obtenção de informações perante pessoas físicas ou jurídicas conhecedoras das transações e das operações, dentro ou fora da entidade. Trata-se do procedimento de investigação e confirmação.

(B) Pode ser cogitado o procedimento de investigação e confirmação, que consiste na verificação de registros, documentos e ativos tangíveis. Trata-se do procedimento de inspeção.

(C) Os testes de observância visam à obtenção de evidência quanto à suficiência, exatidão e validade dos dados produzidos pelos sistemas de informação da entidade. Trata-se dos testes substantivos.

(D) Os procedimentos constituem exames e investigações, incluindo testes de observância e testes substantivos. Está em conformidade com a norma supracitada.

(E) Os testes substantivos visam à obtenção de razoável segurança de que os controles internos estabelecidos pela Administração estão em efetivo funcionamento, inclusive quanto ao seu cumprimento. Trata-se dos testes de observância.

Portanto, alternativa correta é D.

Assunto: Testes e procedimentos de auditoria

3. (Administrador (PETROBRAS) / 2018 / / Júnior /CESGRANRIO) Os procedimentos de auditoria possibilitam ao auditor externo colher evidências e provas sobre as demonstrações contábeis da auditada. Se colhidas diretamente em fonte externa, oferecem maior grau de confiabilidade que as obtidas internamente.

Nesse contexto das provas externas, a obtenção de uma declaração formalizada de pessoa independente à auditada caracteriza a(o)

a) comprovação física

b) confirmação de terceiros

c) inquérito

d) exame de registros auxiliares

e) exame dos documentos da operação

Comentários:

Quando o auditor executa procedimentos de auditoria, deve-se considerar a relevância e a confiabilidade das informações a serem utilizadas como evidência de auditoria. Por outro lado, se houver dúvidas quanto à confiabilidade dessas informações, determina-se quais modificações ou acréscimos aos procedimentos de auditoria são necessários para solucionar o assunto e deve considerar o efeito desse assunto, se houver, sobre outros aspectos da auditoria.

Sobre o tema confiabilidade da evidência, a NBC TA 500(R1) estabelece diretrizes:

Confiabilidade

A31. A confiabilidade das informações a serem utilizadas como evidência de auditoria e, portanto, da própria auditoria, é influenciada pela sua fonte e sua natureza, e as circunstâncias nas quais são obtidas, incluindo os controles sobre sua elaboração e manutenção, quando relevante. Portanto, generalizações sobre a confiabilidade de vários tipos de evidência de auditoria estão sujeitas a importantes exceções. Mesmo quando as informações a serem utilizadas como evidência de auditoria são obtidas de fontes externas à entidade, podem existir circunstâncias que podem afetar a sua confiabilidade. Por exemplo, informações obtidas de fonte externa independente podem não ser confiáveis se a fonte não tiver conhecimento ou se for possível que especialista da administração não tenha objetividade. Embora reconhecendo que podem existir exceções, as seguintes generalizações sobre a confiabilidade da evidência de auditoria podem ser úteis:

- a confiabilidade da evidência de auditoria é maior quando ela é obtida de fontes independentes fora da entidade;

- a confiabilidade da evidência de auditoria gerada internamente é maior quando os controles relacionados, incluindo os controles sobre sua elaboração e manutenção, impostos pela entidade, são efetivos;

- a evidência de auditoria obtida diretamente pelo auditor (por exemplo, a observação da aplicação de um controle) é mais confiável do que a evidência de auditoria obtida indiretamente ou por inferência (por exemplo, indagação a respeito da aplicação de controle);

- a evidência de auditoria em forma de documentos, em papel, mídia eletrônica ou de outro tipo, é mais confiável do que a evidência obtida verbalmente (por exemplo, uma ata de reunião elaborada tempestivamente é mais confiável do que uma representação verbal subsequente dos assuntos discutidos);

- a evidência de auditoria fornecida por documentos originais é mais confiável do que a evidência de auditoria fornecida por fotocópias ou fac-símiles ou por documentos que foram filmados, digitalizados ou transpostos de outra maneira para forma eletrônica, cuja confiabilidade pode depender dos controles sobre sua elaboração e manutenção.[grifo nosso]

A questão quer saber qual dos procedimentos de auditoria enumerados nas alternativas é o mais confiável. Para fundamentar a sua resposta, a banca tomou por base duas generalizações sobre a confiabilidade da evidência de auditoria acima, quais sejam:

“A confiabilidade da evidência de auditoria é maior quando ela é obtida de fontes independentes fora da entidade”. Nesse caso, o único procedimento à qual poderia ser aplicado externamente à entidade auditada seria confirmações de terceiros.

Além disso, houve uma declaração formalizada de pessoa independente à auditada, o que caracteriza um documento formal, cumprindo mais outra generalização quanto à confiabilidade da evidência – “a evidência de auditoria em forma de documentos, em papel, mídia eletrônica ou de outro tipo, é mais confiável do que a evidência obtida verbalmente”. Dessa forma, ratifica-se o uso do confirmações de terceiros como procedimento de auditoria a ser aplicado no caso em tela.

Portanto, alternativa correta é B.

Em relação às demais alternativas:

a) comprovação física: está relacionada ao procedimento de inspeção física.

d) exame de registros auxiliares e e) exame dos documentos da operação: estão relacionados aos exames documentais (ou inspeção física)

c) inquérito: consiste na formulação de perguntas e na obtenção de respostas satisfatórias. Não há rigor nas formas de elaboração das perguntas (fechadas e/ou sugestivas). Acreditamos que o examinador colocou inquérito com o mesmo sentido de investigação e confirmação, que consiste, segundo a NBC TI 01, “na obtenção de informações perante pessoas físicas ou jurídicas conhecedoras das transações e das operações, dentro ou fora da entidade”.

Assunto: Testes e procedimentos de auditoria

4. (Analista em Gestão (DPE AM) / 2018 / Ciências Contábeis / Especializado de Defensoria /FCC) A obtenção de evidência quanto à suficiência, exatidão e validade dos dados produzidos pelos sistemas de informação da entidade é o objetivo

a) dos testes de políticas públicas.

b) da auditoria operacional.

c) dos testes substantivos.

d) dos testes de observância.

e) dos testes de investigação e confirmação.

Comentários:

Questão aborda os procedimentos de auditoria utilizados pela auditor durante a realização de seus trabalhos – Testes substantivos.

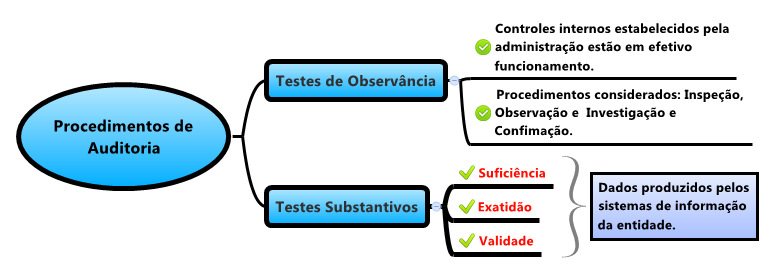

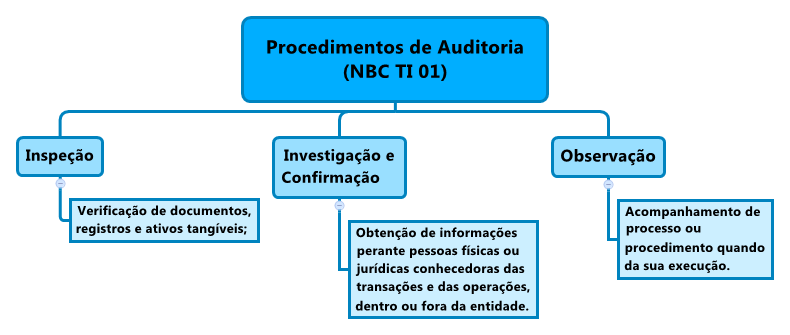

A NBC TI 01 define testes de observância e testes substantivos da seguinte forma:

12.2.3 – Procedimentos da Auditoria Interna

12.2.3.1 – Os procedimentos da Auditoria Interna constituem exames e investigações, incluindo testes de observância e testes substantivos, que permitem ao auditor interno obter subsídios suficientes para fundamentar suas conclusões e recomendações à administração da entidade.

12.2.3.2 – Os testes de observância visam à obtenção de razoável segurança de que os controles internos estabelecidos pela administração estão em efetivo funcionamento, inclusive quanto ao seu cumprimento pelos funcionários e administradores da entidade. Na sua aplicação, devem ser considerados os seguintes procedimentos:

a) inspeção – verificação de registros, documentos e ativos tangíveis;

b) observação – acompanhamento de processo ou procedimento quando de sua execução; e

c) investigação e confirmação – obtenção de informações perante pessoas físicas ou jurídicas conhecedoras das transações e das operações, dentro ou fora da entidade.

12.2.3.3 – Os testes substantivos visam à obtenção de evidência quanto à suficiência, exatidão e validade dos dados produzidos pelos sistemas de informação da entidade.[grifo nosso]

Atualmente esses testes têm novas designações. Segundo A NBC TA 330 (R1):

4, Para fins das normas de auditoria, os termos abaixo têm os seguintes significados:

(a) Procedimento substantivo é o procedimento de auditoria planejado para detectar distorções relevantes no nível de afirmações. Os procedimentos substantivos incluem:

(i) testes de detalhes (de classes de transações, de saldos de contas e de divulgações); e

(ii) procedimentos analíticos substantivos.

(b) Teste de controle é o procedimento de auditoria planejado para avaliar a efetividade operacional dos controles na prevenção ou detecção e correção de distorções relevantes no nível de afirmações.

Resumidamente:

Testes de observância (atualmente Testes de controle) faz a verificação dos controles internos. É analisado se os procedimentos são executados corretamente (existência, efetividade e continuidade).

Testes substantivos (atualmente Procedimentos analíticos substantivos) faz a verificação da informação propriamente dita, tais como: classes de transações, de saldos de contas e de divulgações.

Portanto, alternativa correta é C.

Ressalte-se que não há previsão normativa dos testes de políticas públicas e segundo o Manual de Auditoria Operacional do TCU, “ auditoria operacional é o exame independente e objetivo da economicidade, eficiência, eficácia e efetividade de organizações, programas e atividades governamentais, com a finalidade de promover o aperfeiçoamento da gestão pública”.

Assunto: Amostragem em auditoria

5. (Auditor Fiscal do ISS São Luís / FCC / 2018) A Receita Federal do Brasil e a Secretaria Municipal de Fazenda, hipoteticamente, celebram convênio para compartilhamento de informações sujeitas a sigilo fiscal da declaração anual de imposto de renda. Sob os termos do convênio, é obrigatória a solicitação individualizada e motivada do dado a que se deseja ter acesso e haverá custo para sua disponibilização, uma vez que o serviço que assegura os termos do convênio é prestado com exclusividade pelo Serpro, de acordo com tabela de preços por ele praticada. Após o levantamento da base de dados de lançamentos fiscais do ITBI dos últimos cinco anos junto ao sistema da Secretaria de Fazenda, a Municipalidade avalia a possibilidade de confrontar tais registros com os imóveis declarados anualmente pelos proprietários à Fazenda Federal. Os custos de obtenção e análise de todos os dados do IRPF, entretanto, pareceram proibitivos.

Na circunstância narrada,

(A) embora possível, é contraindicada a adoção da técnica conhecida como amostragem, pois não há como garantir a aleatoriedade do grupo de registros que será analisado.

(B) embora possível, é contraindicada a adoção da técnica conhecida como amostragem, pois não há outras informações disponíveis, indispensáveis para a formação da amostra.

(C) não é possível adotar a técnica conhecida como amostragem, uma vez que ela se destina a situações em que é inviável obter os dados de todas as ocorrências investigadas.

(D) é possível adotar a técnica conhecida como amostragem, que somente deve ser empregada, entretanto, por meio que garanta a absoluta aleatoriedade do grupo de registros que será analisado.

(E) é possível adotar a técnica conhecida como amostragem, que pode ser empregada por meio da escolha dos registros a serem analisados, a partir da experiência dos fiscais.

Comentários:

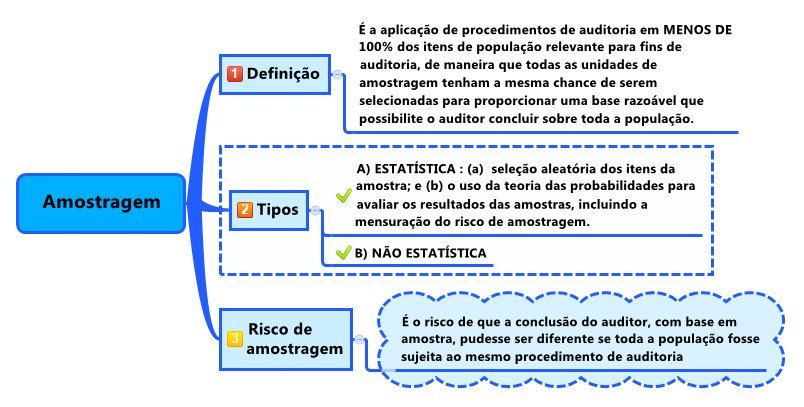

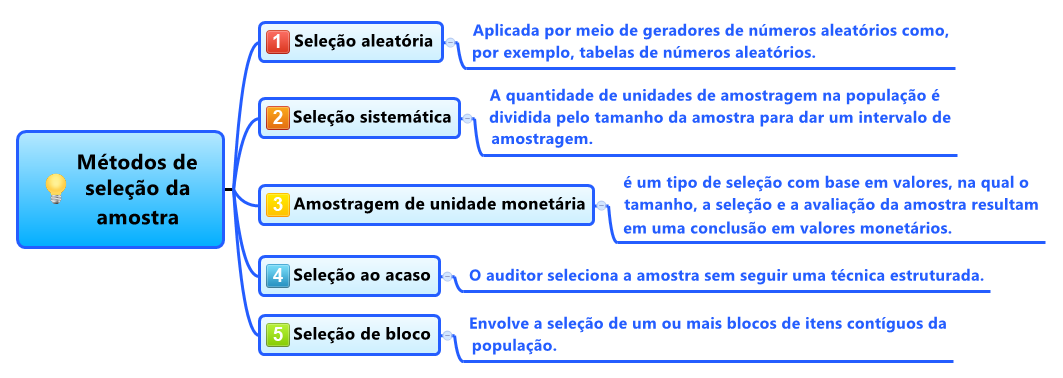

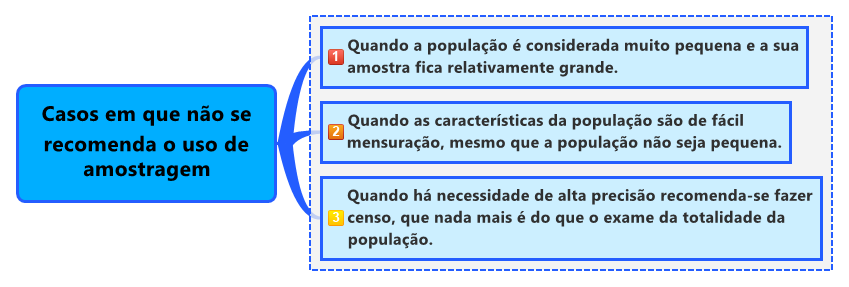

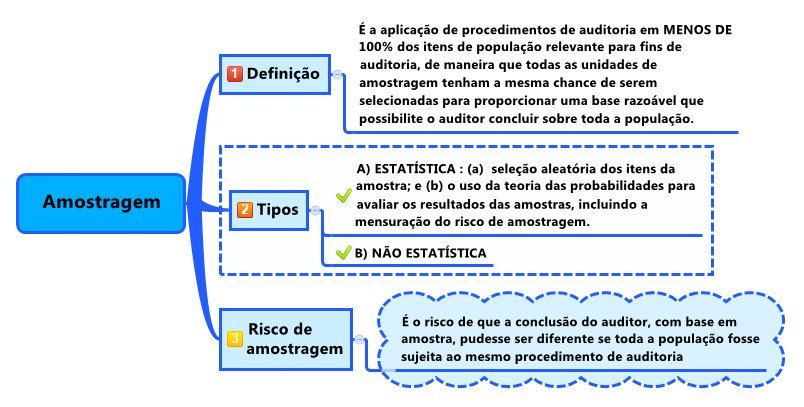

Questão que aborda aplicação da técnica de amostragem. Segundo a norma NBC TA 530, “Amostragem em auditoria é a aplicação de procedimentos de auditoria em menos de 100% dos itens de população relevante para fins de auditoria, de maneira que todas as unidades de amostragem tenham a mesma chance de serem selecionadas para proporcionar uma base razoável que possibilite o auditor concluir sobre toda a população”.[item 5, NBC TA 530]

Somente com essa definição você chegaria à alternativa correta (ou mais coerente). Duas variáveis que são preponderantes para adoção do processo de amostragem – custo e tempo. Cabe ressaltar que, acima de tudo, o uso de amostragem é uma questão de julgamento profissional.

Portanto, alternativa correta é E.

Assunto: Amostragem em auditoria

6. (Auditor Público Externo / TCE RS / FCC / 2018) O ser humano acredita que os números se distribuem de forma uniforme na natureza e, por isso, ao manipular os valores de um banco de dados, uma pessoa leiga em geral não se preocupará com as frequências em que aparece o 1 ou o 2 ou demais dígitos como primeiro, segundo ou último dígito de um número. Contudo, existe uma metodologia capaz de indicar a possibilidade de manipulação dos dados. A metodologia se baseia na regularidade empírica conhecida como Lei de Benford.

(Adaptado de: Seleção de Amostras de Auditoria pela Lei de Benford. São Paulo: IBRAOP, 2016, p. 5)

O serviço de inteligência do Tribunal de Contas investigou os saldos das demonstrações contábeis de 497 municípios de um determinado Estado. Em seu relatório, indicou que foi extraído o primeiro dígito de cada saldo contábil e, após totalizadas as suas frequências, computou-se a estatística x2 ao nível de confiança α apropriado. A hipótese nula, correspondente à aderência à Lei de Benford, foi rejeitada nos balanços de 50 municipalidades do universo pesquisado.

Considerando o exposto, é correto afirmar:

(A) As normas técnicas de auditoria permitem o uso de amostragem, tanto a estatística quanto a não estatística.

(B) É possível concluir, pelos dados apresentados, que o teste estatístico falhou e seu resultado não poderá ser aproveitado nos procedimentos de auditoria.

(C) Segundo tal teste, não é necessária a análise de 447 balanços para se assegurar que todas as eventuais manipulações na população foram encontradas.

(D) Segundo tal teste, em 50 balanços foram encontradas manipulações nos saldos.

(E) As normas técnicas de auditoria deixaram de permitir o emprego de técnicas estatísticas como a sugerida.

Comentários:

Questão típica em que o enunciado é gigante e traz diversas informações pouco (ou nada) relevantes. Caiu uma dessas muito parecida no concurso de Auditor Fiscal do ISS São Luís – MA, onde o gabarito era semelhante ao desta questão. Ela aborda aplicação da técnica de amostragem. Segundo a norma NBC TA 530, “Amostragem em auditoria é a aplicação de procedimentos de auditoria em menos de 100% dos itens de população relevante para fins de auditoria, de maneira que todas as unidades de amostragem tenham a mesma chance de serem selecionadas para proporcionar uma base razoável que possibilite o auditor concluir sobre toda a população”.[item 5, NBC TA 530]

Somente com essa definição você chegaria à alternativa correta (ou mais coerente). Uma informação relevante na questão que nps leva ao uso da amostragem “50 municipalidades do universo pesquisado”, ou seja, utilizou-se uma parte do todo. Cabe ressaltar que, acima de tudo, o uso de amostragem é uma questão de julgamento profissional. Nesse contexto, o auditor pode utilizar uma amostragem estatística (que é a abordagem à amostragem com as seguintes características: (a) seleção aleatória dos itens da amostra; e (b) o uso da teoria das probabilidades para avaliar os resultados das amostras, incluindo a mensuração do risco de amostragem) ou não estatísticas.

Portanto, alternativa correta é A.

ASSUNTO: AMOSTRAGEM EM AUDITORIA

7. (AUDITOR FISCAL/SEFAZ GO/FCC/2018) Considere a seguinte situação hipotética:

Determinado Estado da Federação mantém programa de Cidadania Fiscal por meio do qual a emissão de notas e cupons fiscais pode ser feita com a inclusão do número de CPF do consumidor final. Após cadastro no programa, é possível que esses contribuintes diretos obtenham descontos no imposto sobre a propriedade de veículos automotores – IPVA devido.

Em auditoria interna da base de dados de resgates de pontos na forma de descontos no IPVA, realizou-se um teste para apurar a distância geográfica entre os estabelecimentos em que foram realizadas as compras dos bens e serviços de onde se originou a pontuação resgatada, o endereço registrado no cadastro do programa e o domicílio do proprietário constante da anotação no Departamento Estadual de Trânsito. O objetivo pretendido era indicar possíveis erros, fraudes ou simulações.

Após inspeção gráfica dos dados, o auditor promoveu a exclusão de uma série de observações que, a seu juízo, não poderiam estar corretas. Ao fim, chegou-se a uma relação de pessoas jurídicas como emissoras de documentação fiscal com afastamento geográfico suspeito entre sede e local de utilização dos pontos derivados.

Sobre o caso e considerando a amostragem em auditoria, é correto afirmar.

(A) Pode-se dizer que se trata de uma aplicação do método aleatório de seleção de amostra.

(B) Se o auditor desejar aumentar o risco amostragem, deve diminuir o tamanho da amostra.

(C) Não é objetivo da auditoria interna assessorar a administração da entidade no trabalho de prevenção de fraudes e erros.

(D) As normas não permitem a exclusão dos chamados valores aberrantes (outliers), pois, sem a integralidade do espaço amostral, as conclusões são tendenciosas.

(E) Embora tecnicamente correto, tal trabalho nunca poderia subsidiar uma campanha de auditoria dirigida.

Comentários:

Questão começa com uma narrativa que é irrelevante para a resolução da questão. Essa é terceira prova em seguida que a FCC utiliza dessa estratégia (anteriormente TCE RS e ISS São Luís) e o mesmo assunto – Amostragem. Nesse caso, fiquem tranquilos e passem logo para alternativas. Ela aborda aspectos gerais de Amostragem em auditoria.

Analisando as alternativas:

(A) Pode-se dizer que se trata de uma aplicação do método aleatório de seleção de amostra. Alternativa errada. Segundo a NBC TA 530, “Seleção aleatória (aplicada por meio de geradores de números aleatórios como, por exemplo, tabelas de números aleatórios”. Nesse caso, a questão não traz informações suficientes para garantir isso.

(B) Se o auditor desejar aumentar o risco amostragem, deve diminuir o tamanho da amostra. Alternativa correta. Ela está em conformidade com a NBC TA 530. Trata da relação inversa entre o tamanho da amostra e o risco. Veja:

Tamanho da amostra (ver item 7)

A10. O nível de risco de amostragem que o auditor está disposto a aceitar afeta o tamanho da amostra exigido. Quanto menor o risco que o auditor está disposto a aceitar, maior deve ser o tamanho da amostra.[grifo nosso]

(C) Não é objetivo da auditoria interna assessorar a administração da entidade no trabalho de prevenção de fraudes e erros. Alternativa errada. Essa é um dos principais objetivos da auditoria interna, segundo a NBC TI 01.

(D) As normas não permitem a exclusão dos chamados valores aberrantes (outliers), pois, sem a integralidade do espaço amostral, as conclusões são tendenciosas. Alternativa errada. Esses são os chamados “pontos fora da curva”. As normas de auditoria permitem tal exclusão, sem prejuízo de afetar a integralidade do espaço amostral.

(E) Embora tecnicamente correto, tal trabalho nunca poderia subsidiar uma campanha de auditoria dirigida. Alternativa errada. A forma como foi conduzido o trabalho poderia subsidiar qualquer tipo de auditoria.

Portanto, alternativa correta é B.

Assunto: Fraude e erro

8. (Analista Legislativo (ALESE) / 2018 / Contabilidade / Apoio Técnico Administrativo /FCC) A NBC TA 240, que trata da Responsabilidade do Auditor em relação à fraude, no contexto da Auditoria das Demonstrações Contábeis, estabelece quais são os objetivos do auditor. De acordo com esta NBC, encontram-se entre os objetivos do auditor

a) reparar, sempre que possível, distorções relevantes nas demonstrações contábeis, decorrentes de fraudes, minimizando as consequências para a empresa.

b) identificar e avaliar os riscos de distorção relevante nas demonstrações contábeis, decorrente de fraude, bem como responder adequadamente face à fraude ou à suspeita de fraude identificada durante a auditoria.

c) comunicar ao Ministério Público distorções relevantes nas demonstrações contábeis, decorrentes de fraudes, e, tratando-se de instituição ligada ao mercado de valores mobiliários, solicitar, justificadamente, a atuação da Comissão de Valores Mobiliários (CVM).

d) responder adequadamente face à fraude ou à suspeita de fraude identificada em relação a tributos não lançados ou não pagos, exceto quanto àqueles devidos na qualidade de responsável ou substituto tributário, comunicando o fato à Fazenda Pública interessada.

e) obter evidências de auditoria sobre os riscos identificados de distorção relevante e decorrente de fraude, comunicando o resultado da auditoria ao Banco Central do Brasil, em prazo não superior a 30 dias, quando se tratar de evidências obtidas junto a instituições financeiras.

Comentários:

Questão aborda os objetivos específicos do auditor quanto à sua responsabilidade em relação à fraude. Segundo a NBC TA 240(R1):

10. Os objetivos do auditor são:

(a) identificar e avaliar os riscos de distorção relevante nas demonstrações contábeis decorrente de fraude;

(b) obter evidências de auditoria suficientes e apropriadas sobre os riscos identificados de distorção relevante decorrente de fraude, por meio da definição e implantação de respostas apropriadas; e

(c) responder adequadamente face à fraude ou à suspeita de fraudes identificada durante a auditoria.[grifo nosso]

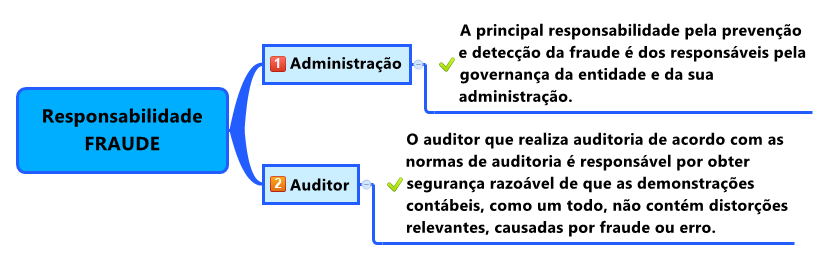

Cabe ressaltar que a principal responsabilidade pela prevenção e detecção da fraude é dos responsáveis pela governança da entidade e da sua administração. Já o auditor que realiza auditoria de acordo com as normas de auditoria é responsável por obter segurança razoável de que as demonstrações contábeis, como um todo, não contém distorções relevantes, causadas por fraude ou erro. Conforme descrito na NBC TA 200, devido às limitações inerentes da auditoria, há um risco inevitável de que algumas distorções relevantes das demonstrações contábeis podem não ser detectadas, apesar de a auditoria ser devidamente planejada e realizada de acordo com as normas de auditoria.

Portanto, alternativa correta é B.

Assunto: Fraude e erro

9. (Auditor do Estado (CAGE RS) / 2018 / CESPE) Julgue os itens a seguir, acerca de fraudes e erros nas organizações.

I Todos os empregados devem ser igualmente supervisionados, mas deve-se dedicar especial atenção àqueles que possuem pouco conhecimento, pouca aptidão para o cargo ocupado e que não aceitam assumir responsabilidades extras.

II Processos e controles automáticos descartam o erro não intencional e, por isso, evitam a fraude.

III A escolha ou mudança nas políticas contábeis da entidade, em especial aquelas subjetivas e em transações complexas, pode indicar fraude nas informações financeiras.

IV A incorporação de elementos de imprevisibilidade na seleção dos procedimentos de auditoria ajuda a reduzir fraudes.

Estão certos apenas os itens

a) I e II.

b) I e IV.

c) III e IV.

d) I, II e III.

e) II, III e IV.

Comentários:

Questão aborda aspectos gerais acerca de fraudes e erros.

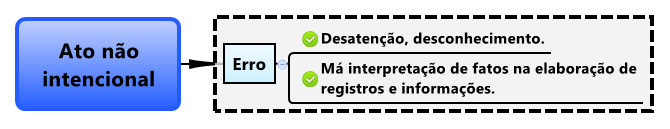

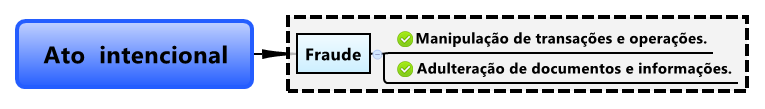

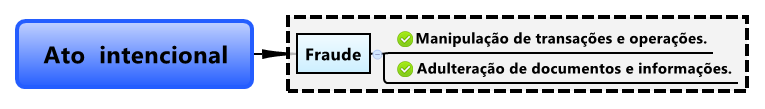

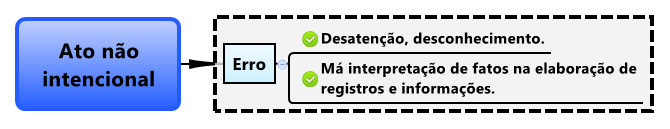

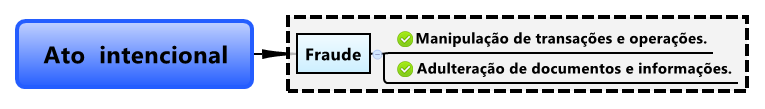

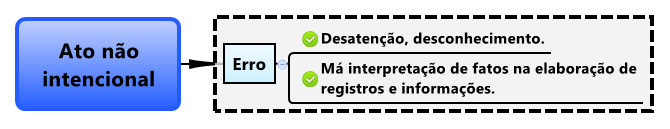

Segundo a NBC TA 240(R1), “as distorções nas demonstrações contábeis podem originar-se de fraude ou erro. O fator distintivo entre fraude e erro está no fato de ser intencional ou não intencional a ação subjacente que resulta em distorção nas demonstrações contábeis”.

No mesmo sentido, a NBC TI 01 define fraude e erro:

12.1.3.2 – O termo “fraude” aplica-se a ato intencional de omissão e/ou manipulação de transações e operações, adulteração de documentos, registros, relatórios, informações e demonstrações contábeis, tanto em termos físicos quanto monetários.

12.1.3.3 – O termo “erro” aplica-se a ato não-intencional de omissão, desatenção, desconhecimento ou má interpretação de fatos na elaboração de registros, informações e demonstrações contábeis, bem como de transações e operações da entidade, tanto em termos físicos quanto monetários.[grifo nosso]

Analisando cada item.

I Todos os empregados devem ser igualmente supervisionados, mas deve-se dedicar especial atenção àqueles que possuem pouco conhecimento, pouca aptidão para o cargo ocupado e que não aceitam assumir responsabilidades extras. Item errado. Deve haver uma distinção de atenção a ser dada aos empregados no que tange à supervisão. Deve ser dada dedicação especial aos empregados com funções significativas dentro da entidade ou áreas de maior probabilidade de risco de distorções relevantes, como o caixa ou apropriação de ativos. Ressalte-se que a apropriação indevida de ativos envolve o roubo de ativos da entidade e, muitas vezes, é perpetrada por empregados em valores relativamente pequenos e irrelevantes. Entretanto, também pode envolver a administração, que geralmente tem mais possibilidades de disfarçar ou ocultar a apropriação indevida, de forma difícil de detectar.

II Processos e controles automáticos descartam o erro não intencional e, por isso, evitam a fraude. Item errada. Processos e controles automáticos não descartam o erro não intencional e nem evitam fraude. Frise-se que, segundo a NBC TA 240(R1), “fraude pode envolver esquemas sofisticados e cuidadosamente organizados, destinados a ocultá-la, tais como falsificação, omissão deliberada no registro de operações ou prestação intencional de falsas representações ao auditor. Tais tentativas de ocultação podem ser ainda mais difíceis de detectar quando associadas a um conluio. O conluio pode levar o auditor a acreditar que a evidência é persuasiva, quando, na verdade, ela é falsa. A capacidade do auditor de detectar uma fraude depende de fatores como a habilidade do perpetrador, a freqüência e a extensão da manipulação, o grau de conluio, a dimensão relativa dos valores individuais manipulados e a posição dos indivíduos envolvidos”.

III A escolha ou mudança nas políticas contábeis da entidade, em especial aquelas subjetivas e em transações complexas, pode indicar fraude nas informações financeiras. Item certo. Esse item está alinhado à NBC TA 240(R1):

Respostas aos riscos avaliados de distorção relevante decorrente de fraude

[…]

29. Ao determinar respostas globais para enfrentar os riscos avaliados de distorção relevante nas demonstrações contábeis, o auditor deve:

(a) alocar e supervisionar o pessoal, levando em conta o conhecimento, a aptidão e a capacidade dos indivíduos que assumirão responsabilidades significativas pelo trabalho, e avaliar os riscos de distorção relevante decorrente de fraude (ver itens A34 e A35);

(b) avaliar se a seleção e a aplicação de políticas contábeis pela entidade, em especial as relacionadas com medições subjetivas e transações complexas, podem ser indicadores de informação financeira fraudulenta decorrente de tentativa da administração de manipular os resultados; e

(c) incorporar elemento de imprevisibilidade na seleção da natureza, época e extensão dos procedimentos de auditoria (ver item A36).[grifo nosso]

IV A incorporação de elementos de imprevisibilidade na seleção dos procedimentos de auditoria ajuda a reduzir fraudes. Item certo. Esse item está alinhado à NBC TA 240(R1):

Imprevisibilidade na seleção de procedimentos de auditoria (ver item 29(c))

A36. É importante incorporar um elemento de imprevisibilidade na seleção da natureza, época e extensão dos procedimentos de auditoria a serem executados, já que indivíduos na entidade que estão familiarizados com os procedimentos de auditoria normalmente executados nos trabalhos podem ser mais capazes de esconder informações contábeis fraudulentas. Isso pode ser conseguido, por exemplo:

- Executando procedimentos substantivos em saldos contábeis selecionados e afirmações não testadas de outra forma em função da sua materialidade ou risco.

- Mudar a época em que seriam esperados os procedimentos de auditoria.

- Usar diferentes métodos de amostragem.

- Executar procedimentos de auditoria em locais diferentes ou sem anúncio prévio.[grifo nosso]

Portanto, alternativa correta é C.

Assunto: Fraude e erro

10. (Analista Judiciário (TRE TO) / 2017 / Contabilidade / Administrativa /CESPE) João, analista judiciário de um tribunal regional eleitoral, apresentou prestação de contas de uma viagem realizada para representar o respectivo órgão público. Durante a revisão dos documentos, em um procedimento de auditoria interna, ficou constatado que, dos dezoito recibos de táxi apresentados por ele, oito tinham o nome e a assinatura do mesmo taxista; entretanto, desses oito, apenas cinco haviam sido preenchidos integralmente pelo taxista; no preenchimento dos valores dos demais, percebia-se claramente a caligrafia de João. Ao ser questionado pela auditoria interna, ele respondeu que preenchera os valores nos recibos a pedido do taxista, que estava apressado. João afirmou, ainda, haver registrado as quantias devidamente pagas por ele em dinheiro.

Nessa situação hipotética, à luz dos conceitos de erro e fraude adotados pelas Normas Brasileiras de Contabilidade aplicadas à auditoria interna (NBC TI 01), o auditor, inicialmente, deverá classificar o ato como indicativo de

a) erro, por ser ato não intencional e não conter má-fé.

b) erro, por ser ato intencional, porém não conter má-fé.

c) fraude e erro, por ser ato intencional, mas não conter má-fé.

d) fraude, por ser ato não intencional, mas conter má-fé.

e) fraude, por ser ato intencional, mesmo que não tenha má-fé.

Comentários:

Questão aborda aspectos relacionados aos conceitos de fraude e erro. Segundo a NBC TA 240(R1), “as distorções nas demonstrações contábeis podem originar-se de fraude ou erro. O fator distintivo entre fraude e erro está no fato de ser intencional ou não intencional a ação subjacente que resulta em distorção nas demonstrações contábeis”.

No mesmo sentido, a NBC TI 01 define fraude e erro:

12.1.3.2 – O termo “fraude” aplica-se a ato intencional de omissão e/ou manipulação de transações e operações, adulteração de documentos, registros, relatórios, informações e demonstrações contábeis, tanto em termos físicos quanto monetários.

12.1.3.3 – O termo “erro” aplica-se a ato não-intencional de omissão, desatenção, desconhecimento ou má interpretação de fatos na elaboração de registros, informações e demonstrações contábeis, bem como de transações e operações da entidade, tanto em termos físicos quanto monetários.[grifo nosso]

Nesse tipo de questão você deve fazer os seguintes questionamentos:

1) Houve a intenção do agente em cometer o fato? Se a resposta for sim, então houve fraude. Se não, erro.

Resposta: No caso em tela, percebe-se claramente que o fato foi cometido por João porque ele quis. Ninguém o obrigou a fazer o preenchimento dos recibos. Ele apenas justificou que fez isso a pedido do taxista (que é quem deveria ter preenchido) devido à pressa do mesmo. Nesse caso, houve FRAUDE.

Assim, Fraude está associada a ato intencional. Erro a ato não intencional.

2) Percebe-se claramente que houve má-fé do agente João?

Resposta: Não. Embora não esteja evidenciado na questão, não há elementos suficientes que caracterizem a má-fé do agente devido à ausência de ação maldosa que cause prejuízo ao Tribunal.

Portanto, alternativa correta é E.

Ressalte-se que as demais alternativas misturaram conceitos de fraude e erro e/ou mencionaram que houve má-fé do agente, tornando-as falsas.

Assunto: Demonstrações sujeitas à auditoria

11. (Auditor do Estado (CAGE RS) / 2018 / CESPE) A respeito de auditoria de demonstrações financeiras, assinale a opção correta.

a) O controle interno é responsável por preparar demonstrações financeiras livres de distorções, fraudes e erros.

b) Para que o trabalho do auditor seja realizado com eficiência, basta que a ele seja franqueado o acesso às informações consideradas no processo de elaboração das demonstrações.

c) Cabe ao auditor fazer estimativas contábeis, selecionar e aplicar políticas e práticas contábeis adequadas.

d) As notas explicativas devem atender exclusivamente a usuários específicos, com propósitos especiais.

e) A auditoria realizada nas demonstrações financeiras não exime a responsabilidade da administração pela sua elaboração.

Comentários:

Questão aborda aspectos gerais acerca da auditoria independente.

Analisando cada alternativa:

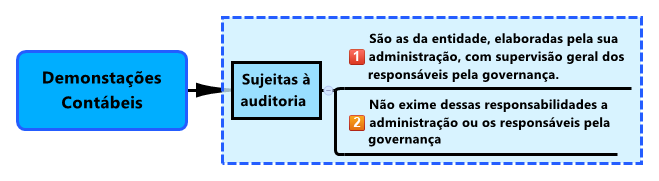

a) O controle interno é responsável por preparar demonstrações financeiras livres de distorções, fraudes e erros. Alternativa errada. A responsabilidade sobre a preparação e o conteúdo das demonstrações contábeis é da própria administração da entidade. Veja:

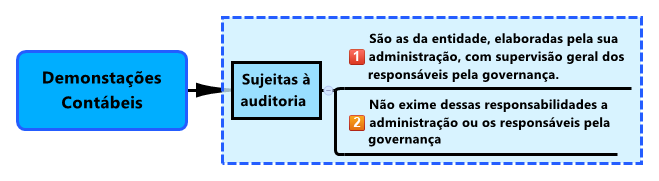

As demonstrações contábeis sujeitas à auditoria são as da entidade, elaboradas pela sua administração, com supervisão geral dos responsáveis pela governança. […] [NBC TA 200(R1)]

b) Para que o trabalho do auditor seja realizado com eficiência, basta que a ele seja franqueado o acesso às informações consideradas no processo de elaboração das demonstrações. Alternativa errada. Há outras premissas além dessa para que o trabalho do auditor seja realizado com eficiência, segundo a NBC TA 200(R1):

(j)Premissa, relativa às responsabilidades da administração e, quando apropriado, dos responsáveis pela governança, com base na qual a auditoria é conduzida – Que a administração e, quando apropriado, os responsáveis pela governança, tenham conhecimento e entendido que eles têm as seguintes responsabilidades, fundamentais para a condução da auditoria em conformidade com as normas de auditoria. Isto é, a responsabilidade:

(i) pela elaboração das demonstrações contábeis em conformidade com a estrutura de relatório financeiro aplicável, incluindo quando relevante sua apresentação adequada;

(ii) pelo controle interno que os administradores e, quando apropriado, os responsáveis pela governança, determinam ser necessário para permitir a elaboração de demonstrações contábeis que estejam livres de distorção relevante, independentemente se causada por fraude ou erro;

(iii) por fornecer ao auditor:

acesso às informações que os administradores e, quando apropriado, os responsáveis pela governança, tenham conhecimento que sejam relevantes para a elaboração e apresentação das demonstrações contábeis como registros, documentação e outros assuntos;

quaisquer informações adicionais que o auditor possa solicitar da administração e, quando apropriado, dos responsáveis pela governança para o propósito da auditoria; e

acesso irrestrito àqueles dentro da entidade que o auditor determina ser necessário obter evidências de auditoria.[grifo nosso]

c) Cabe ao auditor fazer estimativas contábeis, selecionar e aplicar políticas e práticas contábeis adequadas. Alternativa errada. Segundo a NBC TA 540, “Estimativa contábil é a aproximação de um valor monetário na ausência de um meio de mensuração preciso. Este termo é usado para um valor mensurado do valor justo quando existe incerteza de estimativa, bem como para outros valores que requerem estimativas”. Embora a responsabilidade pelas estimativas contábeis seja da administração, o auditor deve determinar se, no seu julgamento, algumas dessas estimativas contábeis identificadas como tendo alto grau de incerteza na estimativa gera riscos significativos, ou seja, ele não deve se limitar, apenas, em verificar se essas estimativas estão coerentes com o comportamento da entidade em períodos anteriores. A alternativa aborda aspecto da responsabilidade pela elaboração dessas estimativas, segundo a NBC T 11.11. Veja:

11.2.11 – ESTIMATIVAS CONTÁBEIS

11.2.11.1 – As estimativas contábeis são de responsabilidade da administração da entidade e se baseiam em fatores objetivos e subjetivos, requerendo o seu julgamento na determinação do valor adequado a ser registrado nas demonstrações contábeis.[grifo nosso]

Ressalte-se que a NBC T 11 foi revogada pela NBC TA 200. É comum, em auditoria, cobrar dispositivos de normas revogadas. Por isso, nada de querer “brigar” com a banca quanto a essa prática. Além disso, muitos dispositivos de normas revogadas encontram-se reproduzidos literalmente nos livros dos melhores doutrinadores da área de auditoria, dependendo da edição da obra.

d) As notas explicativas devem atender exclusivamente a usuários específicos, com propósitos especiais. Alternativa errada. Não necessariamente usuários específicos.

e) A auditoria realizada nas demonstrações financeiras não exime a responsabilidade da administração pela sua elaboração. Alternativa correta. Está em conformidade com a NBC TA 200(R1). Veja:

As demonstrações contábeis sujeitas à auditoria são as da entidade, elaboradas pela sua administração, com supervisão geral dos responsáveis pela governança. As NBCs TA não impõem responsabilidades à administração ou aos responsáveis pela governança e não se sobrepõe às leis e regulamentos que governam as suas responsabilidades. Contudo, a auditoria em conformidade com as normas de auditoria é conduzida com base na premissa de que a administração e, quando apropriado, os responsáveis pela governança têm conhecimento de certas responsabilidades que são fundamentais para a condução da auditoria. A auditoria das demonstrações contábeis não exime dessas responsabilidades a administração ou os responsáveis pela governança (ver itens A2 a A11).[grifo nosso] [NBC TA 200(R1)]

Portanto, alternativa correta é E.

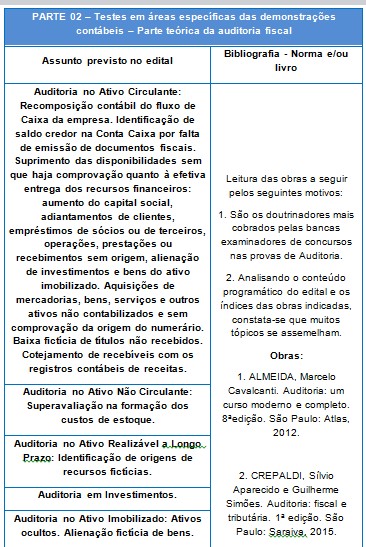

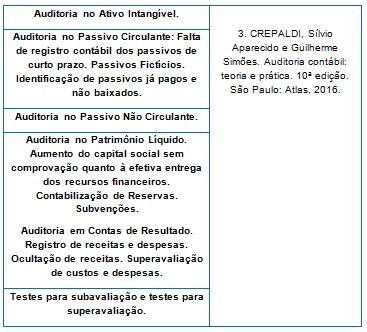

PARTE 02 – TESTES ESPECÍFICOS EM ÁREAS DAS DEMONSTRAÇÕES CONTÁBEIS

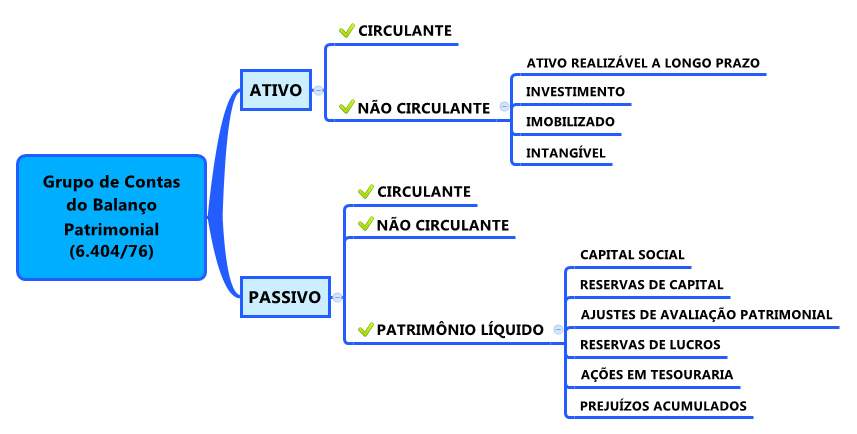

O Auditor Fiscal realiza testes e procedimentos em áreas específicas das Demonstrações contábeis sujeitas à auditoria, com o intuito de identificar possíveis fraudes e/ou erros causadas pela administração da entidade auditadas, que terão reflexos na base de cálculo do tributo devido. Nesse contexto, um dos demonstrativos financeiros que ganha importância para esse tipo de auditoria é o Balanço Patrimonial.

Nesta parte, abordaremos de forma objetiva e direta aspectos doutrinários desses testes e procedimentos, conforme Aparecido Crepaldi, bem como sua forma de cobrança nas diversas provas de concursos públicos.

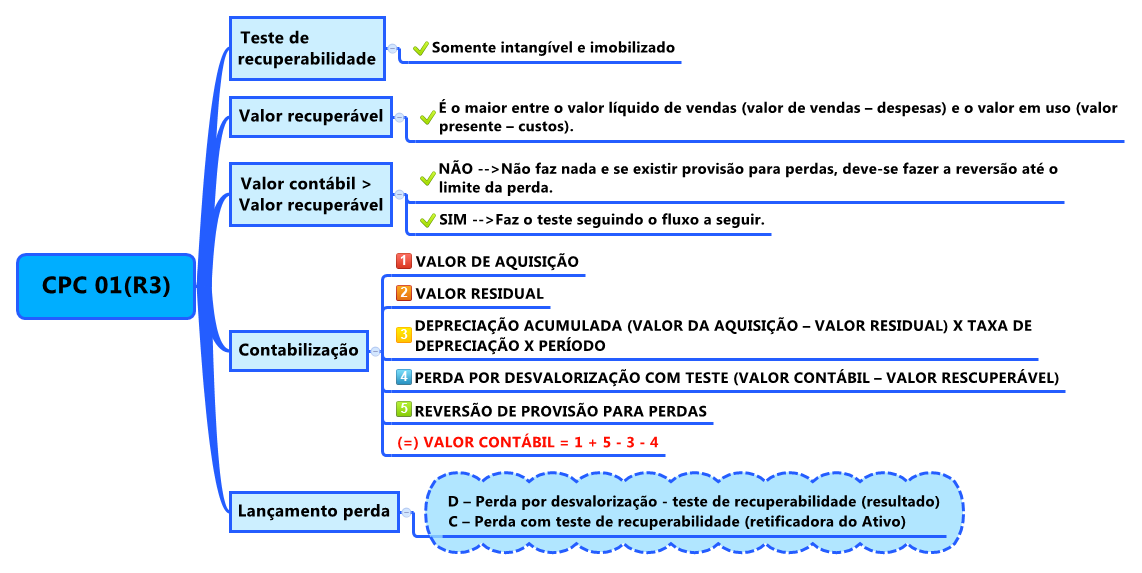

Complementarmente, detalharemos a forma de abordagem pelas bancas de concursos públicos o CPC 25(R2) e CPC 01 (R3), tópicos que estão intimamente ligados aos assuntos desta aula no que concerne à cobrança em provas de Auditoria.

1 Auditoria dos componentes patrimoniais

Os procedimentos aplicáveis à auditoria das contas variam de acordo com o auditor. A título de exemplificação, apresentamos alguns dos procedimentos básicos de auditoria que podem ser aplicados aos principais elementos que compõem o balanço patrimonial. Além dos procedimentos indicados, outros podem ser aplicados, de acordo com as circunstâncias. As áreas das demonstrações contábeis com maior incidência em provas são:

1.2 Auditoria do Imobilizado

A auditoria do imobilizado tem as seguintes finalidades:

a) determinar sua existência física e a permanência em uso;

b) determinar se pertence a companhia;

c) determinar se foram utilizados os princípios de contabilidade geralmente aceitos, em bases uniformes;

d) determinar se o imobilizado não contém despesas capitalizadas e, por outro lado, a despesa não contém itens capitalizáveis;

e) determinar se os bens do imobilizado foram adequadamente depreciados e corrigidos monetariamente eram bases aceitáveis;

f) determinar a existência de imobilizado penhorado, dado em garantia ou com restrição de uso;

g) determinar se o imobilizado está corretamente classificado nas demonstrações financeiras e se as divulgações cabíveis foram expostas por notas explicativas.

Alguns exemplos de procedimentos de auditoria relacionados: exame de bens, inspeção em obras em andamento, confirmação das escrituras em cartório, exame de documentos de compra e venda, cálculo da depreciação, etc.

1.2 Auditoria dos Passivos

A auditoria dos passivos tem a finalidade de:

a) determinar se são pertencentes a companhia;

b) determinar se foram utilizados os princípios de contabilidade geralmente aceitos, em bases uniformes;

c) determinar a existência de ativos dados em garantia ou vinculações aos passivos; e.

d) determinar se estão corretamente classificados nas demonstrações financeiras, e se as divulgações cabíveis foram expostas por notas explicativas.

Alguns exemplos de procedimentos de auditoria relacionados: contagem de contas a pagar, confirmação com fornecedores, exame de notas fiscais, cálculo dos encargos, impostos a pagar, exame das contas do passivo, verificação de passivos não registrados, etc.

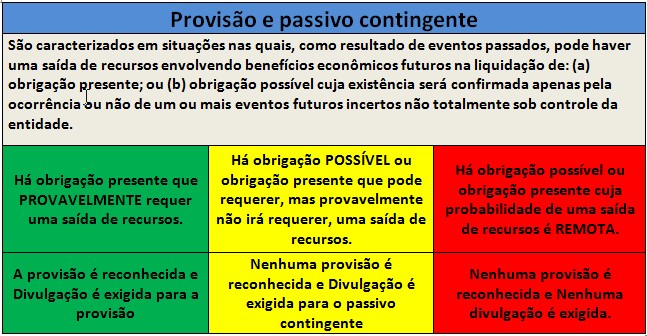

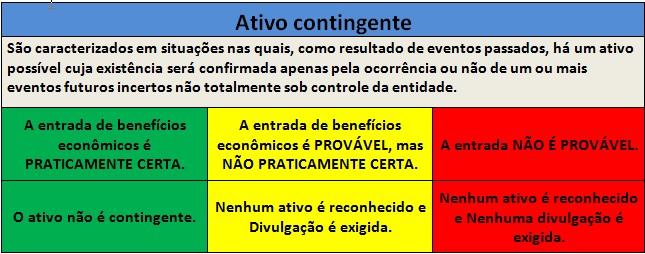

CPC 25 – PROVISÃO, PASSIVO CONTINGENTE E ATIVO CONTINGENTE:

CPC 01 – REDUÇÃO AO VALOR RECUPERÁVEL

1.3 Auditoria das contas de resultado

A auditoria das contas de resultado tem como objetivos:

a) determinar se todas as receitas, custos e despesas atribuídos ao período estão devidamente comprovados e contabilizados;

b) determinar se todas as receitas, custos e despesas não atribuídos ao período ou que beneficiem exercícios futuros estão corretamente diferidos.

c) determinar se os custos e despesas estão corretamente contrapostos as receitas devidas,

d) determinar se as receitas, custos e despesas estão contabilizadas de acordo com os princípios de contabilidade geralmente aceitos, em bases uniformes;

e) determinar se as receitas, custos e despesas estão corretamente classificadas nas demonstrações financeiras, e se as divulgações cabíveis foram expostas por notas explicativas.

Alguns exemplos de procedimentos de auditoria relacionados: exame das contas correlatas ao balanço patrimonial, estudo e avaliação dos controles internos e testes de procedimentos, estudo, análise e exame das contas de resultado.

2. Testes para subavaliação e superavaliação

Segundo Aparecido Crepaldi, o saldo de uma conta do balanço patrimonial ou da demonstração de resultado do exercício pode estar errado para mais (superavaliado) ou para menos (subavaliado). Devido a esse risco, todas as contas da contabilidade devem ser testadas para superavaliação e para subavaliação. Segundo a doutrina, é mais prático dirigir os testes principais de superavaliação para as contas devedoras (normalmente as contas do ativo e despesas) e os de subavaliação para as contas credoras.

No teste para subavaliação, o auditor parte do documento para o razão geral, agindo de forma contraria ao do teste de superavaliação.

2.1 Testes para subavaliação

2.2 Testes para superavaliação

Exemplo de questões da parte 02

Assunto: Testes em Áreas Específicas das Demonstrações Contábeis

12. (Agente de Defensoria Pública (DPE SP) / 2010 / / Contador / FCC) No processo de revisão da conta de Despesas Antecipadas, relativa as demonstrações contábeis de dezembro de 2008, o auditor percebeu que uma apólice de seguro, contratada com vigência para 01 de julho de 2008 a 01 de julho de 2009, com pagamento a vista não tinha sido apropriada. Dessa forma, pode-se afirmar que a conta de

a) Seguros a Pagar está superavaliada.

b) Despesa de Seguros está superavaliada.

c) Despesa Antecipada está subavaliada.

d) Despesa de Seguros está subavaliada.

e) Seguros a Pagar está subavaliada.

Comentários:

O saldo de uma conta do balanço patrimonial ou da demonstração de resultado do exercício pode estar errado para mais (superavaliado) ou para menos (subavaliado). Devido a esse risco, todas as contas da contabilidade devem ser testadas para superavaliação e para subavaliação. Segundo a doutrina, é mais prático dirigir os testes principais de superavaliação para as contas devedoras (normalmente as contas do ativo e despesas) e os de subavaliação para as contas credoras.

No teste para subavaliação, o auditor parte do documento para o razão geral, agindo de forma contraria ao do teste de superavaliação.

Segundo Aparecido Crepaldi, devido ao fato de as transações na contabilidade serem registradas pelo sistema de partidas dobradas, quando se testam as contas devedoras para superavaliação, as contas credoras também estão sendo testadas indiretamente nessa mesma direção. Da mesma forma, quando se testam as contas credoras para subavaliação, as contas devedoras estão sendo testadas secundariamente nesta mesma direção.

Dados da questão:

- A conta de Despesas Antecipadas, relativa às demonstrações contábeis de dezembro de 2008, o auditor percebeu que uma apólice de seguro, contratada com vigência para 01 de julho de 2008 a 01 de julho de 2009, com pagamento a vista não tinha sido apropriada.

Consequências: Despesa Antecipada está superavaliado (ativo) e Despesa de seguros (contrapartida de despesa antecipada) subavaliada.

Portanto, alternativa correta é D.

Assunto: Teste em áreas específicas das demonstrações contábeis

13. (Contador (PETROBRAS) / 2018 / / Júnior /CESGRANRIO) Durante um procedimento de auditoria da conta de Veículos, foi constatado que os juros decorrentes do financiamento para aquisição de um lote de veículos, que deveriam ter sido registrados como despesa do exercício, foram capitalizados.

Os testes que retratam a situação apresentada são:

a) teste principal para subavaliação de ativo e teste secundário para superavaliação de outra conta do ativo

b) teste principal para subavaliação de passivo e teste secundário para superavaliação de ativo

c) teste principal para superavaliação de despesa e teste secundário para subavaliação de ativo

d) teste principal para superavaliação de despesa e teste secundário para subavaliação de outra despesa

e) teste principal para superavaliação de ativo e teste secundário para subavaliação de despesa

Comentários:

O saldo de uma conta do balanço patrimonial ou da demonstração de resultado do exercício pode estar errado para mais (superavaliado) ou para menos (subavaliado).

Devido a esse risco, todas as contas da contabilidade devem ser testadas para superavaliação e para subavaliação. Segundo a doutrina, é mais prático dirigir os testes principais de superavaliação para as contas devedoras (normalmente as contas do ativo e despesas) e os de subavaliação para as contas credoras.

Situação: Conta de veículos (ativo) – foi constatado que os juros decorrentes do financiamento para aquisição de um lote de veículos foram capitalizados no ativo.

Consequências:

- O ativo ficou maior do que deveria – superavaliação do ativo

- A despesa ficou menor do que deveria – subavaliação da despesa.

Portanto, alternativa correta é E.

Assunto: Testes em Áreas Específicas das Demonstrações Contábeis

14. (Auditor do Estado (CAGE RS) / 2018 / CESPE) Nos casos em que o auditor seleciona contas de receita e de despesa para serem analisadas mais profundamente, o intuito do auditor é

a) verificar operações incomuns e aquelas que tenham importância para a situação patrimonial.

b) analisar as contas-chave em exercícios financeiros alternados, no caso de suspeita de fraude.

c) conferir operações comuns e numerosas, independentemente do valor.

d) conferir todas as operações registradas em determinada conta, relevantes ou não.

e) atentar mais especificamente a operações comuns entre a empresa e diretores ou empregados-chave.

Comentários:

Questão doutrinária acerca da auditoria das contas de receita e despesa (contas de resultado). Crepaldi, em sua obra, na versão digital, “Auditoria Contábil: teoria e prática. 10ª ed. São Paulo: Atlas, 2016, p.1/94 ” enfatiza os objetivos desse tipo de auditoria:

14. Programas de Auditoria para as Contas de Resultado

[…]

14.3 OBJETIVOS

A auditoria nas contas de resultado tem como objetivos:

Determinar se todas as receitas, custos e despesas atribuídos ao período estão devidamente comprovados e contabilizados;

Determinar se todas as receitas, custos e despesas não atribuídos ao período ou que beneficiem exercícios futuros estão corretamente diferidos;

Determinar se as receitas, custos e despesas estão contabilizados de acordo com os princípios de contabilidade, em bases uniformes; e

Determinar se as receitas, custos e despesas estão classificados nas demonstrações contábeis, e se as divulgações cabíveis foram expostos por notas explicativas;

O objetivos maior do exame auditorial nessas contas é a busca de indícios, ou a própria detecção de fraudes, desvios, sonegação, apropriação, ou outros tipos de delitos praticados contra o patrimônio da empresa, intencionalmente ou por falhas do controle, praticados pelos administradores ou por empregados desleais.[…][grifo nosso]

Ante o exposto, a alternativa que melhor se adequa ao proposto pelo posicionamento doutrinário é verificar operações incomuns e aquelas que tenham importância para a situação patrimonial. Em outros termos, situações incomuns são aquelas que há indícios de fraudes ou erros causados pelos administradores ou empregados desleais e/ou que são materialmente relevantes para entidade auditada, que tenham reflexo no patrimônio da empresa.

Portanto, alternativa correta é A.

Em relação às demais alternativas:

b) analisar as contas-chave em exercícios financeiros alternados, no caso de suspeita de fraude. Essa análise é feita nas contas-chave em exercícios financeiros contínuos, com intuito de observar uniformidade das práticas contábeis de um exercício para outro.

c) conferir operações comuns e numerosas, independentemente do valor. Em regra, não é possível verificar todas as operações. É feito um “corte” e uso do processo de amostragem, em que são analisadas as operações de maior materialidade (valor) e relevância.

d) conferir todas as operações registradas em determinada conta, relevantes ou não. Verificar explicação da alternativa “c”.

e) atentar mais especificamente a operações comuns entre a empresa e diretores ou empregados-chave. Em regra, dar-se atenção às operações incomuns. Verificar explicação da alternativa “c”.

Assunto: Testes em Áreas Específicas das Demonstrações Contábeis

15. (Auditor Fiscal da Receita Municipal (Teresina) / 2016 / /FCC) Estão sujeitas à auditoria, entre outras demonstrações contábeis, o Balanço Patrimonial e a Demonstração do Resultado do Exercício da entidade, elaborados pela sua administração. Na auditoria das demonstrações contábeis do exercício de 2015 de determinada empresa prestadora de serviços, o auditor, ao examinar as obrigações da empresa, constatou que o ISS a recolher com vencimento no exercício subsequente, no valor de R$ 1.487.950,00, foi classificado incorretamente no Balanço Patrimonial.

As obrigações, quando se vencerem no exercício seguinte, deverão ser classificadas no grupo de contas do Balanço Patrimonial

a) Passivo circulante.

b) Ativo realizável a longo prazo.

c) Passivo não circulante.

d) Obrigações fiscais de longo prazo.

e) Ativo diferido.

Comentários:

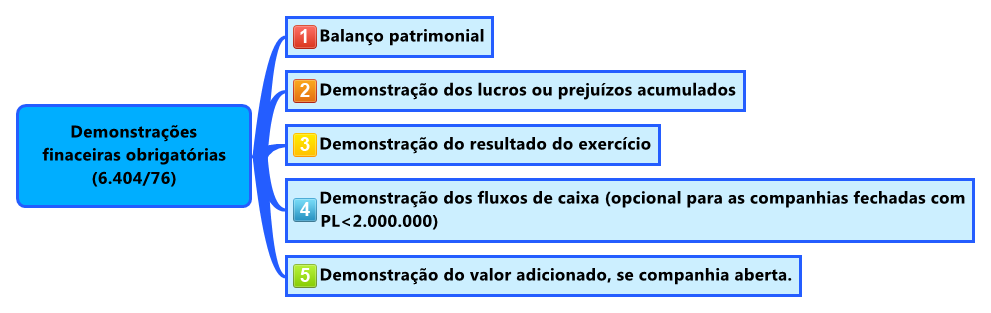

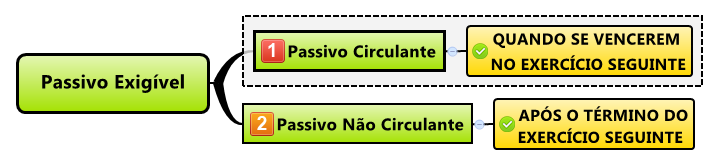

Questão trata de uma impropriedade encontrada pelo auditor durante análise de uma conta específica (imposto a recolher) cuja classificação não estava em conformidade com a Lei 6.404/76. Veja:

Passivo Exigível

Art. 180. As obrigações da companhia, inclusive financiamentos para aquisição de direitos do ativo não circulante, serão classificadas no passivo circulante, quando se vencerem no exercício seguinte, e no passivo não circulante, se tiverem vencimento em prazo maior, observado o disposto no parágrafo único do art. 179 desta Lei. [grifo nosso]

Portanto, alternativa correta é A.

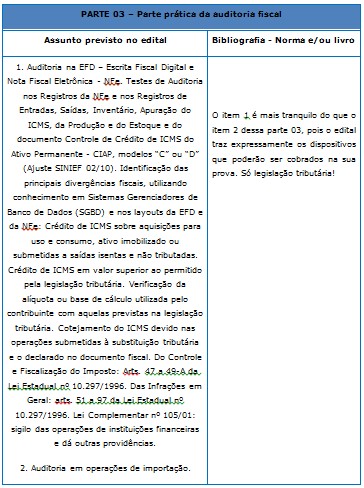

PARTE 03 – AUDITORIA FISCAL

Pessoal, segue uma sugestão de leitura dos principais tópicos da Parte de Auditoria Fiscal, especificamente Auditoria na EFD e NFE. Esse resumo foi feito a “quatro mãos”, por mim e meu grande amigo Thiago Celestino, Auditor Fiscal de Receitas Estaduais da SEFAZ PARÁ (SEFA). O nosso desejo é que algumas questões da sua prova de Auditoria, que será realizada no domingo, dia 18/11/2018, estejam dentro deste material!

1. NOTA FISCAL ELETRÔNICA

Considera-se Nota Fiscal Eletrônica – NF-e o documento emitido e armazenado eletronicamente para documentar operações e prestações promovidas pelo contribuinte, de existência exclusivamente digital, com validade jurídica garantida por assinatura digital do emitente e autorização de uso fornecida pela Secretaria de Estado da Fazenda antes da ocorrência do fato gerador.

A Nota Fiscal Eletrônica – NF-e será utilizada em substituição à Nota Fiscal, modelo 1 ou 1-A( Nota Fiscal de Papel);

O Documento Auxiliar da NF-e (DANFE), conforme leiaute estabelecido no Manual de Orientação do Contribuinte, foi instituído para acompanhar o trânsito de mercadoria acobertado por NF-e ou para facilitar a consulta da NF-e prevista no art. 17 deste Anexo (Ajustes Sinief 08/10 e 04/12).

1º O DANFE somente poderá ser utilizado para transitar com as mercadorias após a concessão da Autorização de Uso da NF-e, de que trata o inciso III do art. 7º, ou na hipótese prevista no art. 11, § 1º, I.

O DANFE não poderá conter informações que não existam no arquivo XML da NF-e, com exceção das hipóteses previstas no Manual de Orientação do Contribuinte.

Em síntese, o DANFE é a Nota Fiscal Eletrônica representada fisicamente, com algumas informações, uma vez que as informações completas de determinada Nota Fiscal constam do arquivo XML, e são melhores apresentadas digitalmente no Portal Nacional da Nota Fiscal Eletronica ou por meio de Sistemas do próprio contribuinte;

1.2 Nota Fiscal Avulsa Eletrônica

Art. 9º-A. Fica instituída a Nota Fiscal Avulsa Eletrônica (NFA-e), que servirá para documentar as operações previstas neste Regulamento nas hipóteses de uso da Nota Fiscal Avulsa.

Parágrafo único. A NFA-e também poderá ser emitida:

I – para documentar as movimentações de bens e materiais entre os órgãos da administração direta, fundos especiais, autarquias, fundações públicas e empresas dependentes estaduais; e

II – pelo empreendedor individual, optante pelo SIMEI, na hipótese prevista no § 5º do art. 5º do Anexo 4.

Art. 9º-G. O prazo para cancelamento da NFA-e é de 24 (vinte e quatro) horas contadas da sua emissão, desde que não haja ocorrido a circulação da mercadoria.

Art. 9º-H. Será considerada inidônea, para todos os efeitos, a NFA-e:

I – inexistente nos registros e sistemas eletrônicos da SEF;

II – que omita dados ou informações exigidas pela legislação tributária para a correta descrição e enquadramento da operação ou os contenha inexatos; e

III – ainda que formalmente regular, emitida ou utilizada com intuito de dolo, fraude ou simulação e que possibilite, mesmo a terceiro, a omissão do pagamento do imposto ou qualquer outra vantagem indevida.

Art. 13. Após a concessão de Autorização de Uso da NF-e de que trata o inciso III do art. 7º deste Anexo, o emitente poderá solicitar o cancelamento da NF-e, em prazo não superior a 24 (vinte e quatro) horas contado do momento em que foi concedida a respectiva autorização de uso da NF-e, desde que não tenha havido a circulação da mercadoria ou a prestação de serviço e observado o disposto no art. 14 (Ajuste Sinief 12/12).

6º A Secretaria de Estado da Fazenda transmitirá para as administrações tributárias e entidades previstas no art. 8º, os Cancelamentos de NF-e.

Art. 15. O contribuinte deverá solicitar, mediante Pedido de Inutilização de Número da NF-e, até o 10º (décimo) dia do mês subseqüente, a inutilização de números de NF-e não utilizados, na eventualidade de quebra de seqüência da numeração da NF-e.

1. Carta de Correção Eletrônica

Conceito de Carta de Correção

Art. 16. Após a concessão da Autorização de Uso da NF-e de que trata o inciso III do art. 7º deste Anexo, durante o prazo estabelecido no Manual de Orientação do Contribuinte, o emitente poderá sanar erros em campos específicos da NF-e, observado o disposto no § 1º do art. 30 do Anexo 5, por meio de Carta de Correção Eletrônica (CC-e) transmitida à SEF (Ajustes Sinief 08/10 e 04/12).

1º A CC-e deverá atender ao leiaute estabelecido no Manual de Orientação do Contribuinte e ser assinada pelo emitente com assinatura digital certificada por entidade credenciada pela Infraestrutura de Chaves Públicas Brasileiras (ICP-Brasil), contendo o nº do CNPJ de qualquer dos estabelecimentos do contribuinte, a fim de garantir a autoria do documento digital (Ajuste Sinief 04/2012).

2º A transmissão da CC-e será efetivada via Internet por meio de protocolo de segurança ou criptografia.

A cientificação da recepção da CC-e será feita mediante protocolo disponibilizado ao emitente, via Internet, contendo, conforme o caso, a “chave de acesso”, o número da NF-e, a data e a hora do recebimento da solicitação pela Secretaria de Estado da Fazenda e o número do protocolo, podendo ser autenticado mediante assinatura digital gerada com certificação digital da administração tributária ou outro mecanismo de confirmação de recebimento.

4° Havendo mais de uma CC-e para a mesma NF-e o emitente deverá consolidar na última todas as informações anteriormente retificadas.

5º A Secretaria de Estado da Fazenda transmitirá a CC-e às administrações tributárias e entidades previstas no art. 8º.

6º O protocolo de que trata o § 3º não implica validação das informações contidas na CC-e.

7º Não será admitida a regularização na forma deste artigo quando o erro for relativo à base de cálculo, à alíquota, ao valor do imposto destacado ou à identificação do destinatário.

8º Não produzirá efeitos a regularização efetuada após o início de qualquer procedimento fiscal.

3. Eventos de Notas Fiscais Eletrônica

Art. 18-A. A ocorrência relacionada com uma NF-e denomina-se “Evento da NF-e” (Ajuste Sinief 16/12).

1º Os eventos relacionados a uma NF-e são:

I – Cancelamento, conforme disposto no art. 13 deste Anexo;

II – CC-e, conforme disposto no art. 16 deste Anexo;

III – Registro de Passagem Eletrônico, conforme disposto no art. 21 deste Anexo;

IV – Ciência da Emissão, recebimento pelo destinatário ou pelo remetente de informações relativas à existência de NF-e em que esteja envolvido, quando ainda não existem elementos suficientes para apresentar manifestação conclusiva;

V – Confirmação da Operação, manifestação do destinatário confirmando que a operação descrita na NF-e ocorreu exatamente como informado nesta NF-e;

VI – Operação não Realizada, manifestação do destinatário reconhecendo sua participação na operação descrita na NF-e, mas declarando que a operação não ocorreu ou não se efetivou como informado nesta NF-e;

VII – Desconhecimento da Operação, manifestação do destinatário declarando que a operação descrita da NF-e não foi por ele solicitada;

VIII – Registro de Saída;

IX – Vistoria SUFRAMA, homologação do ingresso da mercadoria na área incentivada mediante a autenticação do Protocolo de Ingresso de Mercadoria Nacional (PIN-e);

X – Internalização SUFRAMA, confirmação do recebimento da mercadoria pelo destinatário por meio da Declaração de Ingresso;

XI – Declaração Prévia de Emissão em Contingência (DPEC), conforme disposto no art. 11-A deste Anexo;

XII – NF-e referenciada em outra NF-e, registro que esta NF-e consta como referenciada em outra NF-e;

XIII – NF-e referenciada em CT-e, registro que esta NF-e consta em um Conhecimento de Transporte Eletrônico;

XIV – NF-e referenciada em Manifesto Eletrônico de Documentos Fiscais (MDF-e), registro que esta NF-e consta em MDF-e; e

XV – manifestação do fisco, registro realizado pela autoridade fiscal com referência ao conteúdo ou à situação da NF-e.

XVI – pedido de contribuinte, registro realizado pelo contribuinte para solicitar a prorrogação do prazo de retorno referente à remessa para industrialização.

2º Os eventos serão registrados por:

I – qualquer pessoa, física ou jurídica, envolvida ou relacionada com a operação descrita na NF-e, conforme leiaute, prazos e procedimentos estabelecidos no Manual de Orientação do Contribuinte; ou

II – órgãos da administração pública direta ou indireta, conforme leiaute, prazos e procedimentos estabelecidos na documentação do Sistema da NF-e.

Fica facultada a utilização da Nota Fiscal Eletrônica – NF-e aos contribuintes dos ramos industrial, atacadista e revendedor autorizado de veículos sujeitos a licenciamento por órgão oficial, que obtenham autorização para emissão de NF-e nos termos do art. 2º.

2º A obrigatoriedade se aplica a todas as operações efetuadas em todos os estabelecimentos dos contribuintes referidos neste artigo, ficando vedada a emissão de Nota Fiscal, modelo 1 ou 1-A.

2º -A. A obrigatoriedade da emissão de NF-e aos importadores referenciados no caput, que não se enquadrem em outra hipótese de obrigatoriedade, fica restrita à operação de importação (Protocolo ICMS 87/08).

3º A obrigatoriedade de emissão de Nota Fiscal Eletrônica – NF-e prevista no caput não se aplica (Protocolo ICMS 88/07):

I – REVOGADO.

II – nas operações realizadas fora do estabelecimento, relativas às saídas de mercadorias remetidas sem destinatário certo, desde que os documentos fiscais relativos à remessa e ao retorno sejam NF-e (Protocolo ICMS 68/08);

…

IX – ao Microempreendedor Individual- MEI, de que trata o art. 18-A da Lei Complementar 123/2006.

X – nas operações e prestações nas quais a emissão do Cupom Fiscal é obrigatória nos termos do Capítulo VII do Título II do Anexo 5.

XI – nas operações internas, para acobertar o trânsito de mercadoria, em caso de operação de coleta em que o remetente esteja dispensado da emissão de documento fiscal, desde que o documento fiscal relativo à efetiva entrada seja NF-e e referencie as respectivas notas fiscais modelo 1 ou 1-A (Protocolo ICMS 85/10).

6º Ficam obrigados a emitir Nota Fiscal Eletrônica – NF-e, modelo 55, em substituição à Nota Fiscal, modelo 1 ou 1-A, a partir de 1º de dezembro de 2010, os contribuintes que, independentemente da atividade econômica exercida, realizem operações (Protocolo ICMS 85/10):

I – destinadas à Administração Pública direta ou indireta, inclusive empresa pública e sociedade de economia mista, de qualquer dos Poderes da União, dos Estados, do Distrito Federal e dos Municípios, ressalvado o disposto no art. 23-A;

II – com destinatário localizado em unidade da Federação diversa do emitente;

III – de comércio exterior.

4. Conhecendo o SPED

O Sistema Público de Escrituração Digital (Sped) foi Instituído pelo Decreto nº 6.022, de 22 de janeiro de 2007, fazendo parte do Programa de Aceleração do Crescimento do Governo Federal (PAC 2007-2010) e constitui-se em mais um avanço na informatização da relação entre o fisco e os contribuintes.

De modo geral, consiste na modernização da sistemática atual do cumprimento das obrigações acessórias, transmitidas pelos contribuintes às administrações tributárias e aos órgãos fiscalizadores, utilizando-se da certificação digital para fins de assinatura dos documentos eletrônicos, garantindo assim a validade jurídica dos mesmos apenas na sua forma digital.

4.1 Alguns dos Benefícios

- Redução de custos com a dispensa de emissão e armazenamento de documentos em papel;

- Eliminação do papel;

- Redução de custos com a racionalização e simplificação das obrigações acessórias;

- Uniformização das informações que o contribuinte presta às diversas unidades federadas;

- Redução do envolvimento involuntário em práticas fraudulentas;

- Redução do tempo despendido com a presença de auditores fiscais nas instalações do contribuinte;

- Simplificação e agilização dos procedimentos sujeitos ao controle da administração tributária (comércio exterior, regimes especiais e trânsito entre unidades da federação);

- Fortalecimento do controle e da fiscalização por meio de intercâmbio de informações entre as administrações tributárias;

- Rapidez no acesso às informações;

- Aumento da produtividade do auditor através da eliminação dos passos para coleta dos arquivos;

- Possibilidade de troca de informações entre os próprios contribuintes a partir de um leiaute padrão;

- Redução de custos administrativos;

- Melhoria da qualidade da informação;

- Possibilidade de cruzamento entre os dados contábeis e os fiscais;

- Disponibilidade de cópias autênticas e válidas da escrituração para usos distintos e concomitantes;

- Redução do “Custo Brasil”;

- Aperfeiçoamento do combate à sonegação;

- Preservação do meio ambiente pela redução do consumo de papel.

4.2 Objetivos

O Sped tem como objetivos, entre outros:

- Promover a integração dos fiscos, mediante a padronização e compartilhamento das informações contábeis e fiscais, respeitadas as restrições legais.

- Racionalizar e uniformizar as obrigações acessórias para os contribuintes, com o estabelecimento de transmissão única de distintas obrigações acessórias de diferentes órgãos fiscalizadores.

- Tornar mais célere a identificação de ilícitos tributários, com a melhoria do controle dos processos, a rapidez no acesso às informações e a fiscalização mais efetiva das operações com o cruzamento de dados e auditoria eletrônica.

4.3 Universo de atuação

A maioria dos contribuintes já se utiliza dos recursos de informática para efetuar tanto a escrituração fiscal como a contábil. As imagens em papel simplesmente reproduzem as informações oriundas do meio eletrônico.

A facilidade de acesso à escrituração, ainda que não disponível em tempo real, amplia as possibilidades de seleção de contribuintes e, quando da realização de auditorias, gera expressiva redução no tempo de sua execução.

Universo de Atuação:

5. Principais Normativos de Obrigatoriedade Nacional

Ajuste SINIEF 02, de 3 de abril de 2009 — DOU 08/04/2009 – Dispõe sobre a Escrituração Fiscal Digital.

Convênio ICMS nº 143, de 15 de dezembro de 2006 — Institui a Escrituração Fiscal Digital – EFD.

Protocolo ICMS nº 77, de 18 de setembro de 2008 — Dispõe sobre a obrigatoriedade da Escrituração Fiscal Digital – EFD

6. Conceito de EFD

A Escrituração Fiscal Digital – EFD é um arquivo digital, que se constitui de um conjunto de escriturações de documentos fiscais e de outras informações de interesse dos Fiscos das unidades federadas e da Secretaria da Receita Federal do Brasil, bem como de registros de apuração de impostos referentes às operações e prestações praticadas pelo contribuinte. Este arquivo deverá ser assinado digitalmente e transmitido, via Internet, ao ambiente Sped.

Em resumo: o SPED é uma plataforma que reúne os diversos livros contábeis, fiscais e de outros órgãos fiscalizadores em formato digital, substituindo os livros físicos. Dentre um desses módulos constantes no SPED, temos a “EFD ICMS IPI”, pelo qual os contribuintes do ICMS e IPI lançam as informações fiscais de suas operações.

6.1 EFD NA LEGISLAÇÃO TRIBUTÁRIA DO ESTADO DE SANTA CATARINA

A Escrituração Fiscal Digital – EFD compõe-se da totalidade das informações, em meio digital, necessárias à apuração do imposto referente às operações e prestações praticadas pelo contribuinte, bem como outras de interesse da Secretaria de Estado da Fazenda e da Secretaria da Receita Federal do Brasil – RFB.

Para garantir a autenticidade, a integridade e a validade jurídica da EFD, as informações a que se refere o § 1º serão prestadas em arquivo digital, com assinatura digital do contribuinte ou seu representante legal certificada por entidade credenciada pela Infra-Estrutura de Chaves Públicas Brasileira – ICP-Brasil.

O contribuinte deverá utilizar a EFD para efetuar a escrituração dos seguintes livros fiscais:

I – Registro de Entradas;

II – Registro de Saídas;

III – Registro de Inventário;

IV – Registro de Apuração do ICMS;

V – Registro de Apuração do IPI.VI – documento Controle de Crédito de ICMS do Ativo Permanente – CIAP, modelos “C” ou “D” (Ajuste SINIEF 02/10).

”VII – Registro de Controle da Produção e do Estoque.

Atualmente, a EFD será obrigatória para todos os estabelecimentos contribuintes do ICMS, exceto os optantes do simples nacional.

6.2 Informações que devem constar no arquivo EFD

Art. 26. O arquivo digital da EFD será gerado pelo contribuinte de acordo com as especificações do leiaute previstas no art. 29 e conterá a totalidade das informações econômico-fiscais e contábeis correspondentes ao período compreendido entre o primeiro e o último dia do mês.

1º Para efeito do disposto no caput, considera-se totalidade das informações:

I – as relativas às entradas e saídas de mercadorias bem como aos serviços prestados e tomados, incluindo a descrição dos itens de mercadorias, produtos e serviços;

II – as relativas a quantidade, descrição e valores de mercadorias, matérias-primas, produtos intermediários, materiais de embalagem, produtos manufaturados e produtos em fabricação em posse ou pertencentes ao estabelecimento do contribuinte declarante ou fora do estabelecimento e em poder de terceiros;

III – qualquer informação que repercuta no inventário físico e contábil, na apuração, no pagamento ou na cobrança de tributos de competência estadual ou federal ou outras de interesse das administrações tributárias.

2º Qualquer situação de exceção na tributação do ICMS – tais como isenção, imunidade, não-incidência, diferimento ou suspensão do recolhimento – também deverá ser informada no arquivo digital, indicando-se o respectivo dispositivo legal.

3º As informações deverão ser prestadas sob o enfoque do declarante.

6.3 Prazos

Art. 33. O arquivo da EFD deverá ser transmitido ao SPED até o 20º (vigésimo) dia do mês subsequente ao da apuração do imposto.

2° Os estabelecimentos cuja atividade seja o comércio varejista de combustíveis deverão transmitir o arquivo da EFD ao SPED até o 14º (décimo quarto) dia do mês subsequente ao da apuração do imposto.

6.4 Retificação

Art. 33-A. O contribuinte poderá retificar a EFD:

I – até o prazo de transmissão do arquivo EFD de que trata o art. 33 deste Anexo, independentemente de autorização da administração tributária;

II – até o último dia do terceiro mês subsequente ao encerramento do mês da apuração, independentemente de autorização da administração tributária, com observância do disposto nos §§ 6º e 7º deste artigo; ou

7º Não produzirá efeitos a retificação de EFD:

I – de período de apuração que tenha sido submetido ou esteja sob ação fiscal;

II – cujo débito constante da EFD, objeto da retificação, tenha sido enviado para inscrição em Dívida Ativa, nos casos em que importe alteração desse débito; ou

III – transmitida em desacordo com as disposições deste artigo.

8º O Diretor de Administração Tributária, em caráter excepcional, por meio de ato próprio, poderá estabelecer critérios e procedimentos para a retificação extemporânea.