As Taxas e a jurisprudência do Supremo Tribunal Federal

Rogerio de Vidal Cunha

Juiz de Direito (TJPR) Professor de Direito Tributário no Estratégia Carreiras Jurídicas

01. Taxas conceito e tipologia

Se os impostos são sempre tributos não vinculados, as taxas, por outro lado, sempre serão tributos vinculados a alguma prestação específica do Estado em relação ao contribuinte.

É da própria definição do CTN:

Art. 77. As taxas cobradas pela União, pelos Estados, pelo Distrito Federal ou pelos Municípios, no âmbito de suas respectivas atribuições, têm como fato gerador o exercício regular do poder de polícia, ou a utilização, efetiva ou potencial, de serviço público específico e divisível, prestado ao contribuinte ou posto à sua disposição.

Parágrafo único. A taxa não pode ter base de cálculo ou fato gerador idênticos aos que correspondam a imposto nem ser calculada em função do capital das empresas.

No que diz respeito às taxas, todas as pessoas políticas possuem competência tributária para a sua instituição (CF/88 Art. 145, II), desde que não possuam base de cálculo própria de impostos (CF/88 art. 145, § 2º) vedação essa que não só impede a ocorrência de bis in idem como reflete a própria natureza da base de cálculo das taxas, que além de não poder representar identidade absoluta com a dos impostos deve manter a necessária correlação com a atividade administrativa prestada pelo Estado.

Em que pese a vedação do art. 145, §2º da CF/88 o STF, por meio da Sumula Vinculante 29 afirma que

“É constitucional a adoção, no cálculo do valor de taxa, de um ou mais elementos da base de cálculo própria de determinado imposto, desde que não haja integral identidade entre uma base e outra.”

Portanto o que o STF entende é que não pode haver identidade absoluta entre a base de cálculo do imposto e da taxa, sendo lícita a identidade parcial, de alguns elementos de imposto, na base de cálculo de taxas.

A grande característica das taxas é a sua referibilidade, isto é, a existência de uma atividade específica (prestação de serviços ou atividade de fiscalização) em relação ao sujeito passivo. Sempre que a atuação do Estado for geral e indivisível, isto é, não puder ser ligada especificamente a um contribuinte determinado não é legítima a cobrança de taxas, devendo essa atividade ser custeada pelos impostos (CTN, art. 6º).

Tema 44 (RE 573675). O serviço de iluminação pública não pode ser remunerado mediante taxa.

Tema 146 (RE 576321). II – A taxa cobrada em razão dos serviços de conservação e limpeza de logradouros e bens públicos ofende o art. 145, II, da Constituição Federal;

As taxas são, segundo a tipologia do art. 77 do CTN, de duas espécies: a) pelo exercício de poder de polícia e b) de prestação de serviço público

A legitimidade constitucional das taxas demanda que efetivamente se esteja diante de uma atividade fiscalizatória do Estado ou de um serviço público efetivamente disponibilizado aos administrados, por isso não se admite a instituição de taxa quando ausente esses elementos.

Tema 721 (RE 789218). São inconstitucionais a instituição e a cobrança de taxas por emissão ou remessa de carnês/guias de recolhimento de tributos.

No caso acima o Supremo Tribunal Federal reconheceu que como a notificação do sujeito passivo é elemento integrando do ato de lançamento (CTN, art. 142) a cobrança de tal taxa não representa serviço público em benefício do contribuinte, mas sim da própria administração e que não legitima a instituição de taxa para tanto.

Em sentido muito próximo, ainda que fundamentando mais na questão da competência constitucional para a fiscalização, temos o Tema 261.

Tema 0261(RE 581947). É inconstitucional a cobrança de taxa, espécie tributária, pelo uso de espaços públicos dos municípios por concessionárias prestadoras do serviço público de fornecimento de energia elétrica.

O sentido do art. 145, §2º da CF/88 é o de que a base de cálculo das taxas seja, ao contrário dos impostos, vinculada diretamente à atuação do Estado em relação ao sujeito passivo, na medida em que não deixam de ser reflexos de uma contraprestação deste devendo, então, a base de cálculo representar razoável equivalência entre o custo efetivo ou potencial da prestação e o valor exigido.

Não foi outro o entendimento do STF no julgamento da ADI 2551 (ADI 2551), onde consignou o relator: “A taxa, enquanto contraprestação a uma atividade do Poder Público, não pode superar a relação de razoável equivalência que deve existir entre o custo real da atuação estatal referida ao contribuinte e o valor que o Estado pode exigir de cada contribuinte, considerados, para esse efeito, os elementos pertinentes às alíquotas e à base de cálculo fixadas em lei. – Se o valor da taxa, no entanto, ultrapassar o custo do serviço prestado ou posto à disposição do contribuinte, dando causa, assim, a uma situação de onerosidade excessiva, que descaracterize essa relação de equivalência entre os fatores referidos (o custo real do serviço, de um lado, e o valor exigido do contribuinte, de outro), configurar-se-á, então, quanto a essa modalidade de tributo, hipótese de ofensa à cláusula vedatória inscrita no art. 150, IV, da Constituição da República.”

O Supremo Tribunal Federal entende que essa proporcionalidade entre a base de cálculo e a atuação do Estado não está sujeita à legalidade estrita, podendo a lei fixar os limites máximo e mínimo da exação e delegar à legislação tributária (CTN, art. 96) a fixação de proporção razoável entre os custos de atuação e o valor da taxa.

Tema 829 (RE 838284) Não viola a legalidade tributária a lei que, prescrevendo o teto, possibilita o ato normativo infralegal fixar o valor de taxa em proporção razoável com os custos da atuação estatal, valor esse que não pode ser atualizado por ato do próprio conselho de fiscalização em percentual superior aos índices de correção monetária legalmente previstos.

Posteriormente o Supremo Tribunal Federal especificou mais ainda a tese fixada acima:

Tema 1085(RE 1258934). A inconstitucionalidade de majoração excessiva de taxa tributária fixada em ato infralegal a partir de delegação legislativa defeituosa não conduz à invalidade do tributo nem impede que o Poder Executivo atualize os valores previamente fixados em lei de acordo com percentual não superior aos índices oficiais de correção monetária.

Além da fixação da base de cálculo de forma proporcional ao serviço, exige-se também que o aspecto material (fato gerador) seja da regra-matriz de incidência tributária, ou seja, fixado de forma específica indicando de modo preciso e claro qual é a atuação do Estado que legitima a exação.

Tema 891 (RE 957650). É inconstitucional o art. 1º da Lei 9.960/2000, que instituiu a Taxa de Serviços Administrativos – TSA, por não definir de forma específica o fato gerador da exação.

2 Taxas pelo Exercício de Poder de Polícia

A possibilidade da exação de taxas decorrentes do exercício de poder de polícia está prevista na combinação do art. 77 com o art. 78 do CTN:

Art. 78. Considera-se poder de polícia atividade da administração pública que, limitando ou disciplinando direito, interesse ou liberdade, regula a prática de ato ou abstenção de fato, em razão de interesse público concernente à segurança, à higiene, à ordem, aos costumes, à disciplina da produção e do mercado, ao exercício de atividades econômicas dependentes de concessão ou autorização do Poder Público, à tranquilidade pública ou ao respeito à propriedade e aos direitos individuais ou coletivos.

Parágrafo único. Considera-se regular o exercício do poder de polícia quando desempenhado pelo órgão competente nos limites da lei aplicável, com observância do processo legal e, tratando-se de atividade que a lei tenha como discricionária, sem abuso ou desvio de poder.

Trata-se, como já dito, de tributo vinculado, na presente hipótese, da atuação do poder público no regular exercício de poder de polícia, Difini (2003:38), conceitua o poder de polícia como sendo “o que tem a Administração Pública de limitar direitos individuais em função do interesse coletivo na manutenção da segurança, higiene, ordem e sossego público.”.

O mesmo autor (2004:38) faz referência, com razão, de que o exercício do poder de policia deve operar dentro dos estritos limites da legalidade, ante a exigência de que seja regular (CTN art. 78, §único), isto é sem abusos ou desvios de poder por parte da autoridade encarregada da atuação limitadora.

Ao contrário das taxas pela prestação de serviços, as pelo exercício do poder de polícia não necessariamente trarão algum benefício ao contribuinte, pelo contrário, é possível que este efetue o recolhimento da taxa e, por. Exemplo tenha negado o seu direito por preencher os requisitos legais, como na taxa de fiscalização de incêndios.

Observe-se que segundo Ricardo Cunha Chimenti (2010:67) “para a cobrança com base no exercício do Poder de Polícia impõe-se o efetivo exercício da fiscalização, sendo irregular q cobrança feita com base em simples amostragem” defendendo o autor que as taxas pelo exercício de poder de polícia, ao contrário das de prestação de serviço, não permitem que o fato gerador seja a mera colocação a disposição da atividade, exigir-se-ia aqui, que a atividade limitatória seja materializada.

Contudo, esse não é o entendimento do STF (AI 618150) nem do STJ (REsp 936.487/ES), que firmaram posição no sentido de que é legítima a cobrança da taxa pelo exercício do poder de polícia (p.ex. taxa de fiscalização) quando presente órgão e estrutura administrativa que execute a atividade fiscalizatória, de modo que é dispensável a comprovação do exercício efetivo de fiscalização ao sujeito passivo. A matéria é inclusive objeto de recurso com repercussão geral julgada:

Tema 217 (RE 588322). É constitucional taxa de renovação de funcionamento e localização municipal, desde que efetivo o exercício do poder de polícia, demonstrado pela existência de órgão e estrutura competentes para o respectivo exercício.

O Supremo Tribunal Federal exige também que a pessoa político que pretenda instituir a taxa pelo exercício de poder de polícia detenha competência constitucional para o exercício da fiscalização de modo que não podem os Municípios instituírem taxas de exercício do poder de polícia em relação à atribuições dos Estados.

Tema 16 (RE 643247). A segurança pública, presentes a prevenção e o combate a incêndios, faz-se, no campo da atividade precípua, pela unidade da Federação, e, porque serviço essencial, tem como a viabilizá-la a arrecadação de impostos, não cabendo ao Município a criação de taxa para tal fim.

São exemplos de taxas pelo exercício do poder de polícia:

➡️ – Taxa de Avaliação in loco das Instituições de Educação e Cursos de Graduação – Lei 10.870/2004;

➡️ – Taxa de Classificação, Inspeção e Fiscalização de Produtos Animais e vegetais ou de consumo nas atividades agropecuárias – Decreto Lei 1.899/1981;

➡️ – Taxa de Controle e Fiscalização Ambiental (TCFA) – Lei 10. 165/2000;

➡️ – Taxa de Controle e Fiscalização de Produtos químicos – Lei 10. 357/2001, art. 16

➡️ – Taxa de Fiscalização CVM (Comissão de Valores Mobiliários) – Lei 7.940/1989;

➡️ – Taxa de Fiscalização de Vigilância Sanitária – Lei 9.782/1999, art. 23;

➡️ – Taxa de Fiscalização dos Produtos Controlados pelo Exército Brasileiro (TFPC) – Lei 10.834/2003;

➡️ – Taxa de Fiscalização e Controle da Previdência Complementar (TAFIC) – art.12 da MP 233/2004;

➡️ – Taxa de Licenciamento Anual de Veículo (Estadual);

➡️ – Taxa de Pesquisa Mineral (DNPM) – Portaria Ministerial 503/1999;

➡️ – Taxas de Saúde Suplementar (ANS) – Lei 9.961/2000, art. 18;

➡️ – Taxa de Serviços Metrológicos – art. 11 da Lei 9.933/1999;

3 Taxas de prestação de serviços públicos

Estão previstas no art. 77 e 79 do CTN:

Art. 77. As taxas cobradas pela União, pelos Estados, pelo Distrito Federal ou pelos Municípios, no âmbito de suas respectivas atribuições, têm como fato gerador o exercício regular do poder de polícia, ou a utilização, efetiva ou potencial, de serviço público específico e divisível, prestado ao contribuinte ou posto à sua disposição.

Parágrafo único. A taxa não pode ter base de cálculo ou fato gerador idênticos aos que correspondam a imposto nem ser calculada em função do capital das empresas.

Art. 79. Os serviços públicos a que se refere o artigo 77 consideram-se:

I – utilizados pelo contribuinte:

a) efetivamente, quando por ele usufruídos a qualquer título;

b) potencialmente, quando, sendo de utilização compulsória, sejam postos à sua disposição mediante atividade administrativa em efetivo funcionamento;

II – específicos, quando possam ser destacados em unidades autônomas de intervenção, de unidade, ou de necessidades públicas;

III – divisíveis, quando suscetíveis de utilização, separadamente, por parte de cada um dos seus usuários.

Para materializar as necessidades públicas o Estado deve prestar aos cidadãos os chamados serviços públicos, consistentes em prestações gerais ou específicas aos contribuintes, segundo Marçal Justen Filho (2004:478), “serviço público é uma atividade pública administrativa de satisfação concreta de necessidades individuais ou transindividuais, materiais ou imateriais, vinculadas diretamente a um direito fundamental, destinada a pessoas indeterminadas e executada sob regime de direito público.”

Os serviços públicos, quanto à forma de sua fruição, podem ser divididos em duas categorias, os uti singuli; e os uti universi. Segundo Hely Lopes Meirelles (2006:293) os últimos “são aqueles que a Administração presta sem ter usuários determinados, para atender a coletividade no seu todo, como os de polícia, iluminação pública, calçamento, e outros dessa espécie” já os uti singuli, segundo Roque Cazzarra (2003:471) compreendem “as atividades voltadas a procurar utilidades específicas para determinados cidadãos que se servem do serviço público oferecido pela Administração. Trata-se, pois, de atividades que se convertem num benefício desfrutado pelos cidadãos uti singuli.”

As prestações gerais (uti universi) devem sempre ser custeadas por via de impostos, pois representam serviços indivisíveis como a segurança pública ou a educação, pois com refere Roque Antonio Cazzarra (1997:312), são “prestados uti universi, isto é, indistintamente a todos os cidadãos. Eles alcançam a comunidade, como um todo considerada, beneficiando número indeterminado (ou, pelo menos, indeterminável) de pessoas. É o caso dos serviços de iluminação pública, de segurança pública, de diplomacia, de defesa externa do País etc. Todos eles não podem ser custeados, no Brasil, por meio de taxas, mas, sim, das receitas gerais do Estado, representadas, basicamente, pelos impostos.”

Por essas considerações sempre serão inconstitucionais taxas que tenham por fato gerador a prestação de serviços gerais, como foi o caso da chamada “Taxa de Segurança Pública” (ADI 1942) ou das chamadas Taxas de Iluminação Pública (Sum 670 do STF) ou da Taxa de Limpeza Pública (Tema 044- RE 573675).

– Cuidado: Não se pode confundir a exação, por taxa de iluminação pública, com a Contribuição para o Custeio da Iluminação Pública (CF/88 Art. 149-A) criada pela EC 39/02, justamente diante das reiteradas decisões quando a inconstitucionalidade da referida taxa. Da mesma forma, não se pode confundir taxa de limpeza urbana, que geralmente tem como fato gerador a limpeza das vias públicas e logradouros (serviço geral) com a taxa de recolhimento de lixo domiciliar, legitimada pela Sumula Vinculante 19 do STF.

Súmula Vinculante 19 “A taxa cobrada exclusivamente em razão dos serviços públicos de coleta, remoção e tratamento ou destinação de lixo ou resíduos provenientes de imóveis, não viola o artigo 145, II, da Constituição Federal.”.

Pois bem, o fato gerador das taxas de serviço é a prestação de serviços públicos específicos, é segundo Ricardo Chimenti (2010:67) “um tributo que tem por hipótese de incidência uma atuação estatal diretamente relacionada com um contribuinte ou com um grupo determinado de contribuintes (é uti singuli).”

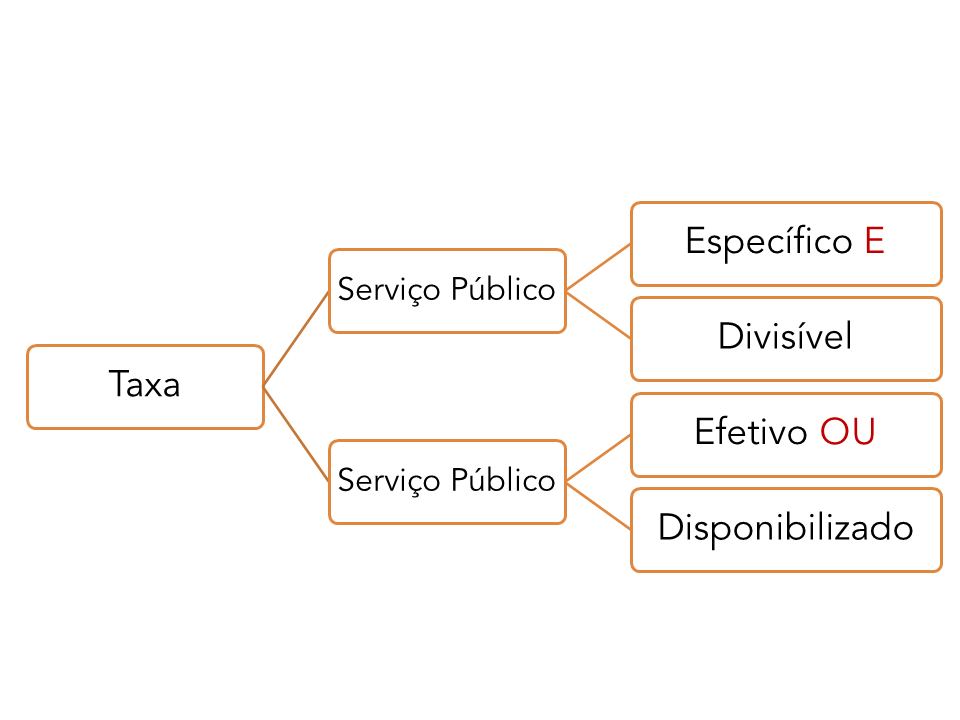

São, portanto, elementos das taxas:

- Serviço Público Prestado ou Disponibilizado

- Serviço público específico e divisível

A exação da taxa tem como fato gerador a prestação efetiva do serviço público.

Serviço efetivo é aquele prestado concretamente à coletividade, com fruição fática e materialmente detectável, contudo, a lei tributária não exige que o serviço seja efetivamente prestado ao contribuinte, bastando que a administração pública tenha disponibilizado o serviço, isto é, lhe permitido o acesso ao serviço público para que a exação se legitime.

Assim, se existente taxa de recolhimento de lixo, independente de ter o contribuinte no período de apuração produzido lixo, ainda assim permitida está a exação posto que o serviço permaneceu disponível.

➡️– Cuidado: Não se pode olvidar que a potencialidade é da utilização do serviço pelo contribuinte, não de sua disponibilização, logo, ainda que o contribuinte não usufrua do serviço, ele deve ser efetivamente disponibilizado, não haveria legitimidade para que determinado município exija taxa de recolhimento de lixo domiciliar quando inexistente serviço de coleta domiciliar de lixo.

São específicos os serviços públicos que possam ser destacados em unidades autônomas de intervenção, de unidade, ou de necessidades públicas, segundo Baleeiro (2000:565) “É específico, quando possa ser separado em unidades autônomas de intervenção da autoridade ou de sua utilidade, ou de necessidade pública, que o justificou: p. ex. a existência do corpo de bombeiros para o risco potencial de fogo.” Serviço específico é aquele em que é possível a administração tributária identificar a parcela de serviço entregue, ou disponibilizado, ao contribuinte.

Já serviços divisíveis, segundo Roque Cazzarra (2003:472) referem-se “a uma pessoa ou a um número determinado (ou, pelo menos, determinável) de pessoas. São de utilização individual e mensurável. Gozam, portanto, de divisibilidade, é dizer, da possibilidade de avaliar-se a utilização efetiva ou potencial, individualmente considerada. É o caso dos serviços de telefone, de transporte coletivo, de fornecimento domiciliar de água potável, de gás, de energia elétrica, etc. Estes, sim, podem ser custeados por meio de taxas de serviço.” Portanto são divisíveis os serviços em que é possível dimensionar em termos individuais a parcela do serviço que foi prestada ao contribuinte.

São exemplos de taxas pela prestação de serviços públicos

➡️ – Taxas do Registro do Comércio perante as Juntas Comerciais

➡️ – Taxa de Recolhimento de Lixo Domicilar

➡️ – Taxas Judiciais

➡️ – Taxa de utilização do Mercante – Lei 10.893/04 Decreto 5.324/2004;

➡️ – Cuidado: Não há como se confundir as taxas com as “tarifas”, também chamadas de “preços públicos” ambos guardam semelhança por envolverem a prestação de serviços públicos, contudo não se confundem. As taxas são prestações compulsórias, sendo irrelevante a vontade do sujeito, ao passo que os preços públicos, são facultativos, dando ao consumidor a opção de não receber o serviço e, em não recebendo, não ser cobrado.

As taxas tem regime tributário, ao passo que as tarifas tem regime contratual, as taxas a autonomia da vontade é irrelevante, há uma relação de sujeição, nas tarifas, pelo contrário a vontade do consumidor é essencial para a relação, por fim, as taxas se legitimam pela mera disponibilidade do serviço, ao passo que as tarifas somente se legitimam com a efetiva prestação dos serviços.

A súmula 545 do STF deixa clara a sua distinção:

Súmula 545. Preços de serviços públicos e taxas não se confundem, porque estas, diferentemente daqueles, são compulsórias e tem sua cobrança condicionada a prévia autorização orçamentária, em relação à lei que as instituiu.

Em relação ao fornecimento de água e tratamento de esgoto, a posição do Superior Tribunal de Justiça (REsp 1492573/RS) e do Supremo Tribunal Federal (AI 753964) é no sentido de que tal cobrança tem natureza jurídica de tarifa e não de taxa, regendo-se, portanto, e especialmente, em relação ao regime de prescrição, pelo art. 206 do CCB/02 e não o art. 174 do CTN, entendimento, inclusive consolidado no STJ na Súmula 412:

Súmula 412. A ação de repetição de indébito de tarifas de água e esgoto sujeita-se ao prazo prescricional estabelecido no Código Civil.