Operações Interestaduais e o Diferencial de Alíquotas (Difal)

Olá futuros colegas de trabalho. Neste artigo iremos abordar as Operações Interestaduais no ICMS pós EC 87/15 e o Diferencial de Alíquotas (Difal). Veremos como era a sistemática anterior à Emenda e como se procede nos dias atuais e entender o porquê desta mudança.

Operações Interestaduais antes da EC 87/15

Antes de adentrarmos na novidade trazida pela EC 87/15, vamos fazer uma recapitulação da sistemática das Operações Interestaduais anterior a esta e entender o porquê de uma nova emenda ter alterado a Constituição.

Anteriormente à Emenda Constitucional, as Operações Interestaduais destinadas a CONSUMIDORES FINAIS NÃO CONTRIBUINTES DO IMPOSTO eram tributadas pela alíquota interna do Estado de Origem da mercadoria e todo o imposto era revertido a este Estado.

Então, se você (pessoa física não contribuinte do ICMS), sentado na frente do seu computador no Estado de Pernambuco, por exemplo, entrasse na internet e comprasse um terno da Hugo Boss ou um vestido da Prada (para sua posse) oriundo do Estado de São Paulo, todo o imposto seria retido pelo Estado de origem da mercadoria (SP) e nada restaria ao Estado destinatário (Pernambuco).

Ora, daí a brilhante provocação feita por Eduardo Sabbag “no ICMS, era possível uma operação entre dois Estados sem que se revele, de fato, ser uma operação interestadual”. E isso, de fato, era verdade. A operação ocorria entre dois Estados, mas apenas um deles se beneficiava com a operação.

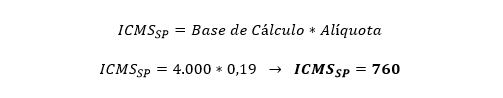

Vamos mostrar algebricamente como era a situação. Supondo então que seu terno ou vestido (lembrando que você é uma pessoa física não contribuinte do imposto) custe R$ 4.000 e alíquota interna do Estado de SP para este bem seja de 19%. Nesse caso, o ICMS a ser recolhido seria de:

E todos esses R$ 760 ficavam para o Estado de Origem (SP).

Assim sendo, o Poder Constituinte Derivado adepto às mudanças ocorridas por conta do comércio eletrônico e pressionado pelos Estados menos favorecidos, uma vez que a grande maioria das empresas de vendas têm sua sede em poucos Estados e eles que ficavam com o total da arrecadação das Operações Interestaduais destinadas a não contribuintes do imposto, alterou a Constituição Federal passando a adotar uma nova sistemática para a arrecadação do ICMS nessas operações (quais sejam: Operações Interestaduais destinadas a não contribuintes do imposto). Veremos ainda neste artigo o mesmo exemplo algébrico na sistemática atual.

Obs. Perceba que dissertamos a respeito das Operações Interestaduais destinadas a consumidores finais não contribuintes. Quando o destinatário final é contribuinte do imposto, a sistemática anterior e posterior é a mesma e trataremos dela mais abaixo.

Emenda Constitucional 87 de 2015

A EC 87/15 alterou os artigos VII e VIII do § 2º do art. 155 da Constituição Federal que os aglutinou e passaram a vigorar com as seguintes alterações:

VII – nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado, adotar-se-á a alíquota interestadual e caberá ao Estado de localização do destinatário o imposto correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual;

Observe que a grande alteração trazida por esta Emenda Constitucional, consiste no fato de que, agora, não importa se o consumidor destinatário final é contribuinte ou não do imposto, haverá repartição do ICMS entre o Estado de origem da mercadoria e o Estado de destino.

O Estado de partida da mercadoria ficará com o ICMS referente a alíquota interestadual e o Estado de destino recolherá o diferencial de alíquota (diferença entre a alíquota interna desse Estado de destino e a alíquota interestadual).

Antes de abordarmos algebricamente a nova conjectura, vamos recordar as alíquotas interestaduais do ICMS.

Alíquotas Interestaduais

As alíquotas do ICMS nas Operações Interestaduais são estabelecidas pelo Senado Federal de acordo com o § 2º do art. 155 em seu inciso IV que estabelece:

IV – resolução do Senado Federal, de iniciativa do Presidente da República ou de um terço dos Senadores, aprovada pela maioria absoluta de seus membros, estabelecerá as alíquotas aplicáveis às operações e prestações, interestaduais e de exportação;

São duas as resoluções do Senado Federal que versam sobre estas alíquotas. Vejamos:

Resolução Senado Federal Nº 22 de 1989

Art. 1o. – A alíquota do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação, nas operações e prestações interestaduais, será de doze por cento (12%).

Parágrafo único – Na operações e prestações realizadas nas Regiões Sul e Sudeste, destinadas às Regiões Norte, Nordeste e Centro-Oeste e ao Estado do Espírito Santo, as alíquotas serão:

II – a partir de 1990, sete por cento (7%).

Resolução Senado Federal Nº 13 de 2012

Art. 1º A alíquota do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS), nas operações interestaduais com bens e mercadorias importados do exterior, será de 4% (quatro por cento).

Ou seja, a regra geral é alíquota de 12% nas Operações Interestaduais. Porém há duas exceções.

- Origem Sul e Sudeste com destino às regiões Norte, Nordeste e Centro-Oeste e ao Estado do Espírito Santo – 7%.

- Operações Interestaduais com bens importados do exterior – 4%

Uma vez revisadas as alíquotas, vamos refazer o exemplo visto acima e entender nos dias de hoje como é recolhido o ICMS para cada Estado.

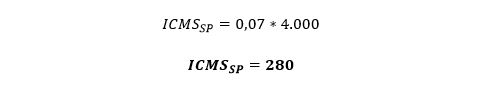

Suponhamos então que seu terno (lembrando que você é uma pessoa física não contribuinte do imposto) custe R$ 4.000 e a alíquota interna do Estado de SP para este bem seja de 19% e alíquota interna do Estado de PE para este produto seja de 18%. Como ficará a repartição do ICMS?

- Para o Estado de São Paulo aplicaremos a alíquota interestadual (nesse caso de 7% uma vez que é região Sudeste enviando para região Nordeste).

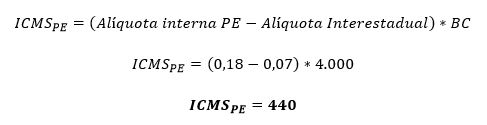

- Para o Estado de Pernambuco será devido o Difal (alíquota interna do Estado de destino PE menos alíquota interestadual).

Observe então no primeiro exemplo (anterior à EC 87) que o Estado de SP recebia R$ 760 de ICMS e agora receberá “apenas” R$ 280. Com essa queda brusca e inesperada da arrecadação, um artigo foi inserido no ADCT pela EC 87 para poder mitigar a perda desta arrecadação.

O artigo trata de uma gradual divisão do ICMS Difal (no nosso exemplo os R$ 440). Perceba abaixo:

Art. 2º O Ato das Disposições Constitucionais Transitórias passa a vigorar acrescido do seguinte art. 99:

“Art. 99. Para efeito do disposto no inciso VII do § 2º do art. 155, no caso de operações e prestações que destinem bens e serviços a consumidor final não contribuinte localizado em outro Estado, o imposto correspondente à diferença entre a alíquota interna e a interestadual será partilhado entre os Estados de origem e de destino, na seguinte proporção:

I – para o ano de 2015: 20% (vinte por cento) para o Estado de destino e 80% (oitenta por cento) para o Estado de origem;

II – para o ano de 2016: 40% (quarenta por cento) para o Estado de destino e 60% (sessenta por cento) para o Estado de origem;

III – para o ano de 2017: 60% (sessenta por cento) para o Estado de destino e 40% (quarenta por cento) para o Estado de origem;

IV – para o ano de 2018: 80% (oitenta por cento) para o Estado de destino e 20% (vinte por cento) para o Estado de origem;

V – a partir do ano de 2019: 100% (cem por cento) para o Estado de destino.”

Então se esta operação tivesse ocorrido em 2017, por exemplo, o Estado de destino (PE) ficaria com 60% dos R$ 440 e o Estado de origem (SP) recolheria 40% de R$ 440.

Como o presente artigo é escrito no ano de 2020, acreditamos que todas as provas daqui para frente abordarão as questões com 100% do ICMS Difal pertencente ao Estado de destino. Mas fique atento na hora da prova em que ano as Operações Interestaduais ocorrem.

Responsabilidade Pós EC 87/15

A EC alterou completamente o inciso VIII do § 2º do art. 155 da Constituição Federal, que passou a vigorar com a seguinte redação:

VIII – a responsabilidade pelo recolhimento do imposto correspondente à diferença entre a alíquota interna e a interestadual de que trata o inciso VII será atribuída:

a) ao destinatário, quando este for contribuinte do imposto;

b) ao remetente, quando o destinatário não for contribuinte do imposto;

Observe que para saber quem arrecada o diferencial de alíquotas (alíquota interna do Estado de destino menos a alíquota interestadual) é preciso determinar se o destinatário é contribuinte ou não do ICMS.

Se for, ele mesmo será o encarregado de recolher aos cofres públicos o valor referente ao Difal. Se não for contribuinte, essa responsabilidade cabe ao Remetente. Então, no nosso exemplo, você que comprou o terno ou o vestido como pessoa física não contribuinte do ICMS nada precisará fazer. A loja de SP que lhe vendeu o bem, será ela própria encarregada de pagar ao Estado de PE o valor referente ao ICMS Difal.

Então, para saber quem recolhe o Difal, a pergunta que devemos fazer é: O DESTINATÁRIO É CONTRIBUINTE DO IMPOSTO?

Obs. Atente que, estamos tratando de Operações Interestaduais destinadas a consumidores finais. Muitos alunos se confundem e perguntam quem é responsável pelo Difal no caso, por exemplo, de uma loja que compra de outro estado para revender. Ora, nesse caso, há uma nova saída da mercadoria na hora da revenda, logo, não há que se falar em Difal (apenas há a aplicação da alíquota interestadual na saída do Estado de origem). Ao Estado de destino será devido o ICMS apenas na saída da mercadoria quando revendida.

Quando trabalhamos com o Difal temos que ter em mente que as Operações Interestaduais são destinadas a consumidor final (seja ele contribuinte ou não), isto é, a última etapa da cadeia de comercialização.

Resumindo – Operações Interestaduais

- Operações Interestaduais com destino a CONSUMIDOR FINAL contribuinte ou não do imposto.

O Estado de Origem da mercadoria irá receber o ICMS com base na alíquota Interestadual e o Estado de destino irá angariar o valor referente ao Difal (isto é: alíquota interna do Estado de destino menos a alíquota interestadual).

E quem irá recolher o ICMS Difal?

- Se o destinatário for contribuinte, ele mesmo recolhe

- Se o destinatário não for contribuinte, o remetente do Estado de Origem que irá ser o responsável pelo recolhimento

E qual será a alíquota aplicável?

- Em regra 12%, mas temos 2 exceções:

- Origem Sul e Sudeste com destino às regiões Norte, Nordeste e Centro-Oeste e ao Estado do Espírito Santo – 7%.

- Operações Interestaduais com bens importados do exterior – 4%

2. Operações Interestaduais com destino a um estabelecimento que irá revender a mercadoria.

Nesse caso, NÃO HÁ DIFAL.

O Estado de origem irá receber o ICMS com base na alíquota interestadual e o Estado de destino (neste momento) nada receberá. Para ocorrer o Difal presume-se destinatário final.

O Estado de destino irá recolher o ICMS quando o estabelecimento revender esse bem. E então, será aplicada a alíquota interna do Estado na saída da mercadoria do estabelecimento.

Então é isso meus amigos. Espero que de alguma forma este artigo tenha ajudado vocês a entender um pouco mais sobre a sistemática das Operações Interestaduais do ICMS.

Estou à disposição para quaisquer dúvidas e lembre-se “nós colhemos o que nós plantamos”. Bons estudos a todos e até a próxima.

https://www.estrategiaconcursos.com.br/

Assinatura Anual Ilimitada*

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país. Assine agora a nossa Assinatura Anual e tenha acesso ilimitado* a todos os nossos cursos.

ASSINE AGORA – Assinatura Ilimitada

Fique por dentro de todos os concursos: