Entenda a Suspensão do Crédito para Concurso PF – Delegado

Saiba o que o Código Tributário Nacional dispõe sobre suspensão crédito para concurso PF de Delegado

Olá, Estrategista. Tudo joia?

Como sabemos, o crédito tributário é constituído a partir do lançamento, condição necessária para sua cobrança e para que seja passível de inscrição em dívida ativa, quando não pago pelo sujeito passivo.

Todavia, o crédito tributário, devidamente constituído pelo lançamento, pode ter sua exigibilidade suspensa de acordo com o CTN.

Antes de mais nada, cumpre-nos diferenciar suspensão de interrupção. Enquanto que naquela ocorrerá a paralização da contagem do prazo, reiniciando-se a partir do momento suspenso, nesta o que é ocorre é a recontagem do prazo a partir do zero.

Isto é, suspender o crédito é paralisar momentaneamente e retomar, depois, de onde parou.

Mister se faz elucidar que a suspensão é da exigibilidade e não do crédito em si. Portanto, por mais que a exigibilidade esteja suspensa, a autoridade poderá realizar o lançamento (caso ainda não o tenha feito), de modo a evitar a decadência.

Contudo, enquanto houver a causa suspensiva, não poderá haver a exigência de pagamento, muito menos a inscrição na dívida ativa.

Hipóteses de Suspensão do Crédito para Concurso PF

De forma sucinta, são 6 as hipóteses de suspensão do crédito tributário:

- moratória;

- o depósito do seu montante integral;

- as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo;

- a concessão de medida liminar em mandado de segurança.

- a concessão de medida liminar ou de tutela antecipada, em outras espécies de ação judicial;

- o parcelamento

Importante dizer que a suspensão do crédito não dispensa o cumprimento das obrigações assessórios dependentes da obrigação principal cujo crédito seja suspenso, ou dela consequentes.

Vejamos, com detalhes, cada uma destas hipóteses.

1. Moratória

Moratória diz respeito à dilação do prazo para pagamento (postergação da data de vencimento).

Veja o que o Código Tributário Nacional dispõe sobre os requisitos para a concessão da moratória.

A moratória somente pode ser concedida:

- em caráter geral:

- pela pessoa jurídica de direito público competente para instituir o tributo a que se refira;

- pela União, quanto a tributos de competência dos Estados, do Distrito Federal ou dos Municípios, quando simultaneamente concedida quanto aos tributos de competência federal e às obrigações de direito privado;

- em caráter individual, por despacho da autoridade administrativa, desde que autorizada por lei nas condições do inciso anterior.

Análise: Observa-se, portanto, que é necessária uma lei, seja concedendo a moratória (se for em caráter geral) ou a autorizando (se for em caráter individual).

Além disso, a lei concessiva de moratória pode circunscrever expressamente a sua aplicabilidade à determinada região do território da pessoa jurídica de direito público que a expedir, ou a determinada classe ou categoria de sujeitos passivos.

Em outras palavras, a moratória tem o papel de reduzir, ou tentar reduzir, desigualdades sociais. Vimos recentemente, por causa da pandemia de COVID-19, que muitos tributos tiveram suas datas de vencimento postergadas, especialmente pela classe de profissionais que mais sofreram com a quarentena, micro e pequeno empresários.

Especificidades da Moratória

A lei que conceda moratória em caráter geral ou autorize sua concessão em caráter individual especificará:

- o prazo de duração do favor;

- as condições da concessão do favor em caráter individual;

- sendo caso:

- os tributos a que se aplica;

- o número de prestações e seus vencimentos, podendo atribuir a fixação de uns e de outros à autoridade administrativa, para cada caso de concessão em caráter individual;

- as garantias que devem ser fornecidas pelo beneficiado no caso de concessão em caráter individual.

Salvo disposição de lei em contrário, a moratória somente abrange os créditos definitivamente constituídos à data da lei ou do despacho que a conceder, ou cujo lançamento já tenha sido iniciado àquela data por ato regularmente notificado ao sujeito passivo.

Entretanto, a moratória não aproveita aos casos de dolo, fraude ou simulação do sujeito passivo ou do terceiro em benefício daquele.

Por fim, a concessão da moratória em caráter individual não gera direito adquirido e será revogado de ofício, sempre que se apure que o beneficiado não satisfazia ou deixou de satisfazer as condições ou não cumprira ou deixou de cumprir os requisitos para a concessão do favor, cobrando-se o crédito acrescido de juros de mora:

- com imposição da penalidade cabível, nos casos de dolo ou simulação do beneficiado, ou de terceiro em benefício daquele (principal + juros + multa);

- sem imposição de penalidade, nos demais casos (principal + juros);

Se houver dolo (revogação da moratória em caráter individual), o tempo decorrido entre a concessão da moratória e sua revogação não se computa para efeito da prescrição do direito à cobrança do crédito.

Por outro lado, caso não haja dolo (revogação da moratória em caráter individual), a revogação só pode ocorrer antes de prescrito o referido direito.

2. Depósito do Montante Integral

O depósito do montante integral é um meio de suspender o crédito tributário enquanto se discute a obrigação, seja administrativa ou judicialmente.

Além disso, segundo a Súmula 112 do STJ, o depósito só suspende a exigibilidade do crédito tributário se for integral e em dinheiro.

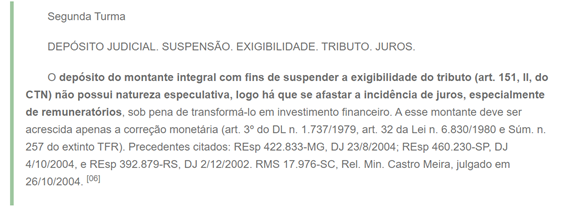

Veja, ainda, um importante posicionamento do STJ acerca da incidência de juros, multa e correção monetária, quando do depósito do montante integral.

3. Reclamações e Recursos Administrativos

Trata-se da modalidade de suspensão pelas vias administrativas. A simples formulação de uma reclamação de um lançamento suspende a exigibilidade do crédito tributário.

Com o julgamento administrativo, caso a decisão administrativa seja favorável ao contribuinte, haverá a EXTINÇÃO do crédito tributário. Caso contrário, se for desfavorável, a exigibilidade do crédito é restabelecida, cessando a sua suspensão, sem prejuízo dos juros e multas.

4. Medida Liminar ou Tutela Antecipada

Essas modalidades de suspensão do crédito tributário são semelhantes à reclamação administrativa, todavia dá-se por vias judiciais, e não mais administrativas.

Desse modo, uma vez preenchidos os requisitos para a concessão da medida liminar ou da tutela antecipada (fumus boni iuris e periculum in mora), é possível a suspensão da exigibilidade do crédito tributário.

Veja que o simples ingresso na via judicial não suspende, por si só, a exigibilidade, mas sim a concessão de uma liminar/cautelas. Já pelas vias administrativas, o simples ingresso é suficiente para a suspensão.

Caso o contribuinte queira que o crédito seja suspenso logo no ingresso na via judicial, deverá realizar o seu depósito no montante integral. Nesta hipótese, uma decisão contrária ao contribuinte, em momento posterior, não terá o condão de o cobrar juros e multa a partir do depósito.

5. Parcelamento

Por fim, uma das hipóteses mais importantes e cobradas em concursos fiscais sobre suspensão do crédito tributário.

Assim como na moratória, o parcelamento exige uma lei específica, veja:

- O parcelamento será concedido na forma e condição estabelecidas em lei específica.

Além disso, salvo disposição de lei em contrário, o parcelamento do crédito tributário não exclui a incidência de juros e multas.

Análise: Perceba que o parcelamento não isenta o contribuinte de juros e multa, MAS PODERÁ ISENTAR (se a lei concessiva assim o permitir).

Aplicam-se, subsidiariamente, ao parcelamento as disposições relativas à moratória. Isto é, é possível existir tanto o parcelamento em caráter geral (concedido por lei específica), quanto o parcelamento em caráter individual (autorizado por lei específica e concedido por despacho.

Portanto, retome-se a explicação acima a respeito da moratória e a aplica, outrossim, para o parcelamento.

Por último, é admissível o parcelamento (suspensão) dos créditos mesmo para devores em recuperação judicial. Veja o que dispõe o CTN sobre referido assunto:

- lei específica disporá sobre as condições de parcelamento dos créditos tributários do devedor em recuperação judicial. Entretanto, na inexistência da lei específica, será aplicada as leis gerais de parcelamento do ente da Federação ao devedor em recuperação judicial, não podendo, neste caso, ser o prazo de parcelamento inferior ao concedido pela lei federal específica.

Finalizando

Neste artigo falamos sobre os principais pontos da suspensão do crédito para concurso da PF de Delegado.

Desejo a você uma boa prova. Um grande abraço.

Leandro Ricardo M. Silveira

Instagram: https://www.instagram.com/leandro.rms12/

Assinatura Anual Ilimitada*

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país. Assine agora a nossa Assinatura Anual e tenha acesso ilimitado* a todos os nossos cursos.

ASSINE AGORA – Assinatura Ilimitada

Sistema de Questões

Estratégia Questões nasceu maior do que todos os concorrentes, com mais questões cadastradas e mais soluções por professores. Então, confira e aproveite os descontos e bônus imperdíveis!

ASSINE AGORA – Sistema de Questões

Fique por dentro dos concursos em aberto

As oportunidades previstas