SUBSTITUIÇÃO TRIBUTÁRIA NO ICMS

Neste artigo, iremos aprender sobre o regime de substituição tributária do ICMS, afinal dispor sobre tal tema é de extrema relevância.

Isso porque o referido tributo não é só o mais relevante para as finanças dos entes federativos estaduais (especialmente no que diz respeito à parcela do ICMS substituição tributária), mas também é o que possui a maior arrecadação em âmbito nacional.

De fato, os totais arrecadados com o imposto perpassam em montante inclusive aqueles de competência da União Federal.

Ainda, é importante ressaltar que a Constituição cuidou de diversos aspectos relacionados ao tributo. Dentre estes, certamente está o regramento da substituição tributária em níveis gerais, tema deste artigo.

De forma simplificada, quando se fala em responsabilidade por substituição, o instituto é dividido em substituição tributária regressiva e progressiva. Por isso, adotaremos tal divisão, além de serem apontadas algumas decisões jurisprudenciais.

Ademais, antes de conceituarmos tais hipóteses de responsabilidade, é importante ressaltar que a finalidade de tal técnica tributária é facilitar a atividade de fiscalização.

Em resumo, concentrando os esforços da fiscalização em poucas etapas de circulação comercial, a administração tributária otimiza seu trabalho e rotinas na arrecadação do tributo. Tal premissa é válida também para a substituição tributária progressiva, adiante conceituada.

SUBSTITUIÇÃO TRIBUTÁRIA REGRESSIVA OU DIFERIMENTO

A Lei Kandir dispõe que os estados poderão atribuir a responsabilidade pelo recolhimento tributário ao sujeito passivo, em relação às operações antecedentes.

Tal situação diz respeito à substituição tributária regressiva ou ao diferimento, em que o responsável faz o recolhimento do tributo ao final da cadeia produtiva.

É prevista geralmente para a circulação de produtos agrícolas e pastoris (leite, feijão, gado, etc.).

Nestes casos, o início da cadeia de comercialização é dividido entre muitos produtores e o resultado final concentra-se em grandes indústrias ou revendedores.

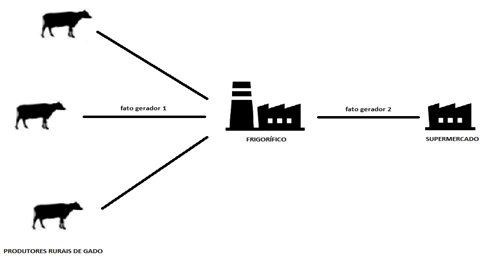

Então, para visualizar, pressuponha-se que determinado ente estabeleça como responsável por substituição o frigorífico, em relação às operações anteriores de aquisição de gado, conforme abaixo:

Quando os produtores rurais efetivam a comercialização de seus animais ao frigorífico, praticando o “fato gerador 1”, não haverá recolhimento de ICMS.

O tributo neste caso será devido em um momento posterior, quando da operação pelo frigorífico – ”fato gerador 2”, em relação aos produtos decorrentes do abate do gado.

Percebe-se então que, elencando o frigorífico como responsável tributário pelo imposto devido nas operações anteriores, a legislação estadual do ICMS assegura maior eficácia na fiscalização e arrecadação tributária, uma vez que, ao invés de monitorar vários produtores rurais, ela concentra seus esforços somente em um ou poucos frigoríficos.

Além de tal benefício, a medida tributária vai na linha de não dificultar a atividade comercial e econômica dos pequenos contribuintes, muitas vezes sem condições de arcar com os custos decorrentes de uma contabilidade fiscal pormenorizada.

SUBSTITUIÇÃO TRIBUTÁRIA PROGRESSIVA

De acordo com o art. 150, §7º, da CF/88, é possível a atribuição da responsabilidade tributária em relação a fatos geradores subsequentes, isto é, que irão ocorrer posteriormente. Raciocínio semelhante é previsto no art. 6, §1°, da Lei Kandir.

Nesta sistemática de substituição tributária, portanto, o recolhimento do ICMS recai, já em um momento inicial, sob o responsável tributário. Este deve fazer o pagamento do tributo antes mesmo da ocorrência do fato gerador.

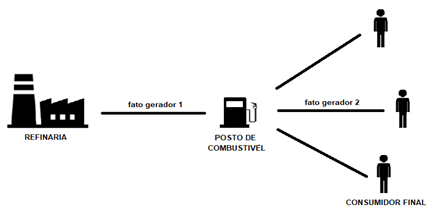

Por exemplo, o ICMS devido em operações de refino e comercialização de petróleo e seus derivados pode ser recolhido antecipadamente pela refinaria, antes da comercialização do combustível ao consumidor final. Visualmente temos o seguinte:

Em outras palavras, calculando o preço presumido pelo qual o posto irá revender o combustível aos consumidores, a refinaria pagará o ICMS próprio de sua operação (“fato gerador 1”). Além deste, pagará também aquele devido a título de substituição tributária, em relação ao “fato gerador 2” praticado pelo posto de combustível.

A base de cálculo utilizada para este último recolhimento será obtida mediante a aplicação de uma margem de valor agregado sobre o preço praticado pela refinaria. O objetivo é assegurar-se que aquela seja o mais próximo possível do valor efetivamente praticado na venda ao consumidor final, conforme previsão do art. 2°, II, da Lei Kandir.

JURISPRUDÊNCIAS RECENTES RELACIONADAS À SUBSTITUIÇÃO TRIBUTÁRIA DO ICMS

Em primeiro lugar, cabe destacar que, por ser o ICMS diferido a momentos subsequentes na substituição tributária para trás, não há controvérsias relevantes sobre o tema.

Entretanto, no que se refere à substituição progressiva, as divergências mais importantes dizem respeito:

1) ao recolhimento antecipado do tributo; e

2) à possibilidade de haver restituição do ICMS pago, em caso de a base de cálculo presumida ser maior do que aquela efetivamente ocorrida.

Na primeira situação, a conclusão do STF, no âmbito do RE n° 194382/SP/2003, foi pela constitucionalidade do regime. Isso porque o recolhimento antecipado do ICMS constitui mera medida cautelar a favor do fisco, enquanto o fato gerador presumido não ocorre. No mesmo sentido é a posição do Superior Tribunal de Justiça.

Quanto ao segundo ponto, faz-se necessário esclarecer que, caso não se realize o fato gerador presumido, é assegurada a restituição da quantia paga a título de substituição tributária. Tal entendimento decorre da própria da parte final do art. 150, § 7º, da CF/1988.

Por outro lado, se o fato gerador futuro ocorrer, mas for efetivado com uma base de cálculo menor do que aquela utilizada pela administração fiscal no cálculo da substituição, caberá restituição dos valores pagos a maior.

Aliás, foi esta a posição adotada pelo STF na ADI 2.777/SP/2016. Neste julgado, o Tribunal decidiu que é constitucional a restituição quando a operação final resultar em valores inferiores àqueles utilizados para efeito de incidência do ICMS substituição.

FINALIZAÇÃO

Em conclusão, neste artigo tivemos a oportunidade de estudar principalmente sobre o regime de substituição tributária no ICMS, nas suas duas hipóteses. Além disso, tivemos noções gerais sobre as jurisprudências recentes dos tribunais superiores em relação a esses casos.

Ainda, é importante ressaltar que este é tema muito importante em provas de concurso público, principalmente para aquelas de fiscos estaduais.

Então, caso tenha interesse em saber mais detalhes desse e de outros assuntos sobre o Direito Tributário e Legislação do ICMS, com milhares de exercícios resolvidos e muitos exemplos práticos, acesse nossos materiais sobre o tema. Afinal, são elaborados pelos melhores professores da área.

Forte abraço,

JOÃO ALBERTO BERNAL

Assinatura Anual Ilimitada*

Assim, para aprender sobre o assunto de substituição tributária e outros mais, prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país. Assine agora a nossa Assinatura Anual e tenha acesso ilimitado* a todos os nossos cursos.

ASSINE AGORA – Assinatura Ilimitada

Sistema de Questões

Estratégia Questões nasceu maior do que todos os concorrentes, com mais questões cadastradas e mais soluções por professores. Então, confira e aproveite os descontos e bônus imperdíveis!

ASSINE AGORA – Sistema de Questões