Análise das Demonstrações Contábeis para o ISS-BH

Confira neste artigo um estudo sobre a Análise das Demonstrações Contábeis para o concurso do ISS-BH.

Olá, pessoal! Tudo bem com vocês?

O concurso do ISS BH (Belo Horizonte) é uma grande oportunidade para aqueles que sonham em ser Auditor Fiscal.

Este certame está ofertando 14 vagas para o cargo de Auditor Fiscal de Tributos Municipais, com uma remuneração inicial de R$ 15.022,52, além de gratificações variáveis por cumprimento de metas tributárias.

Desse modo, com o objetivo de auxiliar os concurseiros que irão prestar este certame, preparamos este artigo sobre o tópico da Análise das Demonstrações Contábeis, para o concurso do ISS-BH.

O que é Análise das Demonstrações Contábeis?

A Análise das Demonstrações Contábeis (ADC) é um procedimento muito utilizado dentro da Contabilidade, o qual consiste em encontrar informações úteis para os usuários das informações contábeis, por meio da análise dos dados encontrados nas demonstrações contábeis de uma entidade, principalmente no Balanço Patrimonial e na Demonstração de Resultado do Exercício.

Por meio dessa análise, é possível que os usuários interessados possam avaliar a situação atual da entidade, de modo a conhecer sua rentabilidade, capacidade de pagamento dos seus débitos, política financeira, avaliar se é vantajoso investir nessa empresa, entre outras verificações.

A Análise das Demonstrações Contábeis pode ser realizada por 3 métodos: Análise Horizontal, Análise Vertical e Análise por Índices.

Análise Horizontal

Também conhecida como Análise de Evolução, a Análise Horizontal é o estudo da alteração dos valores de determinados elementos presentes nas Demonstrações Contábeis de uma entidade, com o decorrer do tempo.

Ela permite verificar mudanças e tendências da situação patrimonial da empresa ao longo dos exercícios, bem como em períodos menores de tempo, como semestre, trimestre, etc.

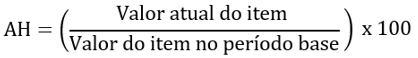

Para realizar o seu cálculo, é necessário escolher um exercício como base e concedê-lo o valor de 100%. Desse modo, utilizando a fórmula abaixo, é possível saber se houve redução ou aumento do valor da conta entre os períodos analisados:

Por exemplo, vamos supor que o valor da conta Estoque tenha sido de R$ 100.000 em 2020 (nosso ano base) e de R$ 150.000 em 2021. Assim, teremos:

(150.000/100.000) x 100 = 150%

Ou seja, houve um aumento da conta Estoque de 50% no período analisado.

Análise Vertical

Também chamada de Análise de Estrutura, ela permite a comparação entre diferentes elementos das demonstrações contábeis dentro de um mesmo exercício.

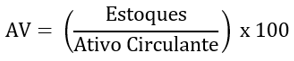

Para realizar o seu cálculo, basta selecionar uma conta específica em relação a uma conta base. Por exemplo, utilizamos a fórmula abaixo para calcular qual a participação da conta Estoques dentro do Ativo Circulante:

Assim, caso a conta Estoque, no ano de 2021, fosse composta por R$ 100.000 e a conta do Ativo Circulante fosse de R$150.000, teríamos:

(100.000/150.000) x 100 = 66%

Ou seja, a conta Estoque corresponde a 66% do valor da conta do Ativo Circulante.

PARA FIXAR:

Análise Horizontal: mesmos elementos são comparados em diferentes períodos.

Análise Vertical: diferentes elementos são comparados em um mesmo período.

Análise por Índices

A análise por índices consiste em realizar uma relação lógica e matemática entre as diversas contas e grupos de contas.

Esses índices permitem que seja mensurada a situação econômica e financeira de uma entidade, sendo eles divididos em diversos grupos. Entretanto, o edital do concurso do TCU apenas está exigindo conhecimento nos Indicadores de Liquidez e Indicadores de Estrutura de Capital (ou Endividamento).

As fórmulas que serão apresentadas neste artigo possuem diversas siglas, sendo os seus significados dispostos abaixo:

AC: Ativo Circulante / ANC: Ativo Não Circulante / AT: Ativo Total

PC: Passivo Circulante / PNC: Passivo Não Circulante / PL: Patrimônio Líquido

Indicadores de Estrutura de Capital

Através desses índices, é analisado o grau de endividamento de uma entidade, calculando quanto do capital próprio que está sendo financiado por capital de terceiros. Em outras palavras, esses indicadores indicam o grau de dependência financeira da empresa em relação aos recursos de terceiros.

Vamos agora analisar cada um dos diferentes Indicadores de Estrutura de Capital.

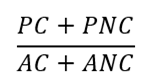

Índice de Endividamento Total

O Índice de Endividamento Total determina o endividamento total da empresa, representado pelo passivo total (passivo circulante + não circulante) em relação ao seu ativo total (ativo circulante + não circulante):

Caso esse indicador seja maior do que 1, é porque o passivo exigível é maior que o ativo, caracterizando uma situação patrimonial negativa.

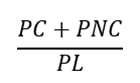

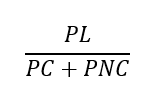

Índice de Participação de Capital de Terceiros

Também conhecido como Grau de Endividamento, este indicador demonstra quanto do capital de terceiros (passivo exigível) foi obtido por cada unidade monetária de capital próprio (patrimônio líquido).

Quanto maior esse índice, pior é a situação da empresa.

Índice de Garantia de Capital de Terceiros

Esse indicador é o inverso do exposto acima, sendo calculado através da relação entre os seus recursos próprios e os recursos de terceiros.

Índice de Participação de Capital Próprio

O Índice de Participação de Capital Próprio, também chamado de Índice de Participação do Patrimônio Líquido, estabelece quanto do ativo total (circulante e não circulante) está sendo financiado pelo capital próprio (patrimônio líquido).

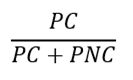

Composição do Endividamento

Esse índice estabelece a relação entre as dívidas de curto prazo (passivo circulantes) e as dívidas totais (passivo circulante + não circulante) da empresa.

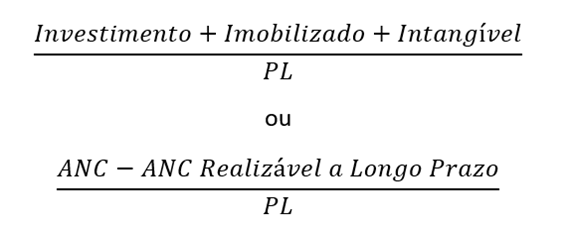

Imobilização do Patrimônio Líquido

Também chamado de Imobilização do Capital Próprio, o Índice de Imobilização do Patrimônio Líquido determina a parcela do Patrimônio Líquido que é utilizada no investimento do Ativo Não Circulante (Imobilizado, Investimento e Intangível).

Quanto menor for o valor desse indicador, ou seja, quanto menor a parcela do PL no financiamento do ANC, maior será a parcela para o financiamento do AC, reduzindo a sua dependência de capital de terceiros. Ou seja, quanto menor esse indicador, melhor para a empresa.

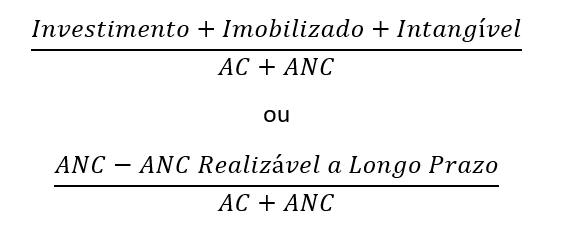

Imobilização do Investimento Total

Esse índice indica quanto do Ativo Total é utilizado na composição do Ativo Não Circulante (Imobilizado, Investimento e Intangível).

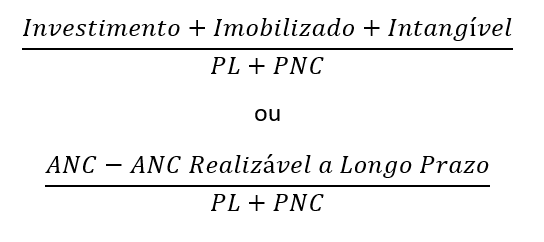

Imobilização dos Recursos não Correntes

De maneira similar aos dois índices anteriores, esse indicador revela quanto dos seus recursos não correntes, representados pelas contas do PL e PNC, foi imobilizado no ativo através dos Intangíveis, dos Investimentos e dos Imobilizados.

Indicadores de Liquidez

Também conhecidos como Índices de Solvência, os Indicadores de Liquidez são utilizados para medir a capacidade de uma empresa honrar os seus compromissos financeiros e quitar as suas dívidas.

Vamos agora analisar cada um dos diferentes Índices de Liquidez.

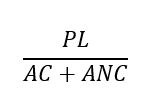

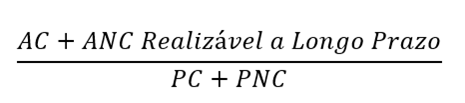

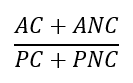

Índice de Liquidez Total ou Geral

O Índice de Liquidez Total determina a capacidade da empresa em pagar as suas obrigações totais (passivo total) com os seus recursos de curto e longo prazo.

Quanto maior esse indicador, melhor para a entidade. Além disso, caso ele seja maior do que 1, há a indicação de que a empresa possui condições de quitar a totalidade das suas obrigações.

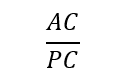

Índice de Liquidez Corrente

O Índice de Liquidez Corrente determina a capacidade que a entidade possui em pagar as suas dívidas de curto prazo com os seus recursos de curto prazo.

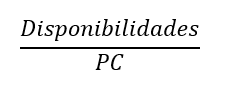

Índice de Liquidez Imediata

O Indicador de Liquidez Imediata está relacionado à capacidade da empresa em pagar seus compromissos de curto prazo apenas com as suas disponibilidades (caixa e equivalente caixa).

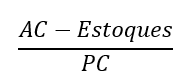

Índice de Liquidez Seca

Também chamado de Teste Ácido, esse indicador corresponde à capacidade da entidade em liquidar suas dívidas de curto prazo com os seus recursos de curto prazo, desconsiderando os estoques.

Índice de Solvência ou Margem de Garantia

Por fim, a Margem de Garantia indica se uma empresa está em situação de solvência, por meio da relação entre o seu ativo total e o capital total de terceiros (passivo exigível).

Desse modo, caso esse índice possua valor maior do que 1, a empresa é considerada solvente, caso seja menor do que 1, a sua situação é desfavorável, havendo, assim, passivo a descoberto.

Finalizando

Pessoal, chegamos ao fim do nosso artigo sobre a Análise de Demonstrações Contábeis para o ISS-BH.

Caso deseje se aprofundar no assunto, acesse o site do Estratégia Concursos e dê uma conferida no nosso curso completo para Auditor Fiscal de BH. Lá você encontrará análises completas e detalhadas de todas as disciplinas para o concurso ISS BH.

Conheça também o Sistema de Questões do Estratégia. Afinal, a única maneira de consolidar o conteúdo de maneira satisfatória é através da resolução de questões.

Bons estudos e até a próxima!

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!