Direito Tributário: Visão Esquematizada

Olá, pessoal, tudo bem? Nas próximas linhas exploraremos uma visão esquematizada do Direito Tributário.

Há dois modos de estudarmos para concurso:

- Olhar minuciosamente ponto por ponto da matéria. É o que fazemos ao estudarmos os pdfs individuais do Estratégia.

- Visualizar a disciplina esquematizada, isto é, articular todos os elementos mais importantes em uma sequência lógica tal qual eles aparecem no mundo real!

O primeiro é o modo mais natural para o concurseiro, mas o segundo constantemente é ignorado. Isso é problemático, pois a visão esquematizada nos ajuda a ligarmos todos os pontos e vermos o sentido das disciplinas.

Existe uma regra: é mais fácil memorizar o que faz sentido. O que parece arbitrário tende ao esquecimento.

A visão esquematizada surge naturalmente para o concurseiro avançado, mas não para o iniciante e muitas vezes intermediário. Então esse artigo ajudará os dois a ligar os pontos. E aos avançados servirá como revisão.

Então vamos começar! Dois meios serão usados no cumprimento do nosso objetivo:

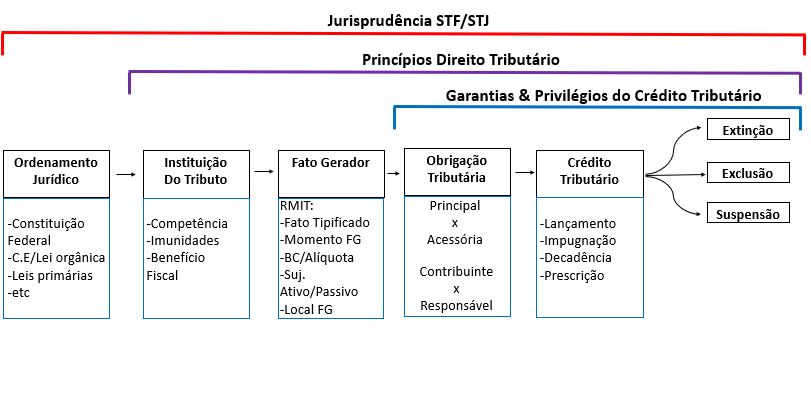

- Um esquema gráfico que traz um panorama do Direito Tributário

- Uma narrativa sobre um hipotético contribuinte lidando com o Direito Tributário em suas diversas dimensões. Entender a história é entender na prática como funciona o Direito Tributário.

Atenção! Este pequeno material parte do pressuposto que o concurseiro já tenha tido pelo menos um primeiro contato com os conceitos.

Atenção! Como o propósito é dar uma ideia geral, a lista dos conceitos não é exaustiva e simplificações serão realizadas. É apenas uma visão esquematizada do Direito Tributário

Atenção! Os conceitos que não forem detalhados ao longo do artigo serão explicados num glossário localizado no final dele.

Visão Esquemática do Direito Tributário por Esquema Gráfico

O esquema gráfico acima condensa e articula todos os elementos fundamentais do Direito Tributário. Nosso estudo se tornará muito eficiente, se em cada tópico estudado localizarmos tal conteúdo nessa esquematização.

Com o tempo, este saudável hábito de sempre ligarmos os pontos se tornará automático e o estudo aumentará de qualidade não só em Tributário, mas em todas as disciplinas.

Visão Esquemática do Direito Tributário por Narrativa

Visão Esquematizada do Direito Tributário na prática:

Instituição do Tributo

Tomemos um imposto familiar, o IPVA, de competência estadual.

Vamos supor que o governador do estado x queira investir em segurança pública para cumprir uma promessa de campanha. Ele pensa em cobrar tributos da população, mas ele possui poderes absolutos? Não! O Direito Público é regido pelo princípio da legalidade, logo ele só pode fazer o que está na lei!

Ao analisar as opções que estão na lei:

Não pode instituir contribuição de melhoria, pois tal tributo está legalmente vinculado a obras públicas que valorizem os imóveis locais.

Nem taxa, pois legalmente o serviço deveria ser específico e divisível.

Da mesma forma empréstimo compulsório e Contribuição Especial , pois vedados pela Constituição.

Já impostos, a CF só atribuiu competência para ICMS, ITCMD e IPVA. Os dois primeiros já instituídos. Logo, há duas alternativas: aumentar a carga tributária do ICMS/ITCMD ou instituir o IPVA.

Nosso governador não pode aumentar o ICMS, porque é política estadual a manutenção de alíquotas agressivas*, permitidas pelo CONFAZ*, para estímulo do ambiente de negócios.

E igualmente o ITCMD porque a alíquota já está no patamar máximo autorizado por uma resolução do Senado Federal que a estabelece em 8%.

Restou instituir o IPVA.

Segundo a Constituição Federal e Estadual, o governador possui direito de propor essa lei instituidora na Assembleia Legislativa, o que ele prontamente fez para cumprir sua promessa de campanha.

O projeto de lei seguiu o devido processo legislativo e no final a aprovação foi unânime, apesar de exigir apenas uma maioria simples por ser Lei Ordinária.

Terminamos a primeira parte da nossa história para vermos o Direito Tributário em visão esquematizada na prática. Uma observação antes de continuarmos: reconhecemos que nossa história poderia se desenrolar de muitas outras formas no mundo real. Então não tome a cadeia de acontecimentos dela como a única possível! Vamos prosseguir!

Fato Gerador

Então o IPVA está instituído e se algum cidadão der causa a um fato gerador ele se tornará contribuinte. FG é um fato do mundo real com algumas características que o identificam na descrição da lei.

É aqui que entra nosso protagonista, João.

Vive na Itália, mas possui um carro com valor de mercado de 50 mil reais registrado no estado x. O FG é possuir um carro registrado neste estado no dia primeiro de janeiro. João dá causa a esse fato gerador e mesmo que não esteja consciente, uma obrigação* é criada entre ele e o Estado. Frise-se que não é exigível enquanto o IPVA não for lançado*.

Obrigação/Lançamento

Passados 6 anos, João retorna ao Brasil, recebe uma notificação que há dois meses foram lançados 6 anos de IPVA e ele fora autuado com multa, pois a época do FG do primeiro IPVA, o lançamento era por homologação* e ele nada declarará ou pagará.

Ele ficou transtornado, pois durante os 6 anos não sabia da existência do imposto e consequentemente não adimpliu* suas obrigações.

Entretanto, conhecedor que era do Direito Tributário, sabia que a notificação significava um lançamento de ofício*, por parte do auditor fiscal, do IPVA e da multa, e que duas opções imediatas estavam na mesa: pagar ou impugnar os valores cobrados.

Extinção*

Seu primeiro impulso como bom cidadão foi de pagar tudo, mas então ele lembrou da Decadência* e como ela poderia beneficiá-lo.

Ato contínuo, consultou seu advogado Tributário que lhe explicou que na legislação tributária, mais especificamente o CTN e na jurisprudência consolidada dos tribunais superiores, havia decaído o direito de lançamento do IPVA do primeiro ano e possíveis penalidades relativas a este.

O advogado emendou que a obrigação, isto é, a relação jurídica de credor e devedor entre o Estado x e João relativa ao primeiro IPVA subsistiria, mas a exigibilidade não existiria.

Já o restante dos créditos* referentes aos anos seguintes, a Fazenda estava com a razão e cabia apenas seu pagamento.

Suspensão* / O Contribuinte Recorre

Respaldado pela consultoria tributária do advogado e por ter medo da dívida ativa*, João estava prestes a abrir alguns negócios no estado x e uma certidão positiva* o atrapalharia, ele imediatamente recolheu os 5 anos que eram de direito ao Erário e impugnou o lançamento do imposto e multa referente ao primeiro ano.

Essa impugnação que chamamos de recurso administrativo, pois a recorrência é direcionada a Administração Pública e não o Judiciário, conforme prevista no CTN, já suspendia a exigibilidade de modo que João garantiria seu nome limpo enquanto o processo fosse decidido. O famoso Processo Administrativo Tributário*.

João perdeu na primeira instância e subiu tempestivamente um recurso para a segunda instância, na qual ao contrário da primeira, as decisões são colegiadas e possuem representação da sociedade civil.

Perdeu de novo! O que fez? Com base na inafastabilidade da Justiça*, seu advogado ajuizou uma ação na vara tributária, o que manteve o crédito suspenso. Desta vez ele ganhou!

Mas como parte das garantias* do crédito tributário, como o Estado perdeu, o processo necessariamente* subiu para segunda instância . E nessa João venceu de novo! Logo, os créditos do primeiro ano finalmente foram extintos* e ele a partir dali não devia mais nada.

Essa história ilustra que os tributos estão vinculados num amplo contexto do Estado como provedor de bens e serviços para a população .

E que essa relação desigual entre Estado e cidadão/contribuinte, por exemplo, lembre-se que a Assembleia passou a lei e o João a princípio não teria a opção de pagar ou deixar de pagar, funciona com normas que visam por um lado dar eficácia/eficiência a cobrança estatal e do outro defender o contribuinte para minimizar a natural disparidade de forças entre os dois lados. Essas normas chamamos de Direito Tributário

Conclusão – Direito Tributário: Visão Esquematizada

O esquema gráfico e a narrativa são ferramentas para a percepção de uma visão esquematizada do Direito tributário. O uso delas tem muito potencial para ajudar nos estudos.

Grandes concursos estão por acontecer, como a Receita Federal https://www.sindifisconacional.org.br/saiba-mais-sobre-os-proximos-passos-do-concurso-publico-para-auditor-fiscal/.

Não perca tempo!

Forte abraço e até um próximo artigo.

Segue abaixo o glossário conforme prometido.

Glossário – Visão Esquemática: Direito Tributário

- Adimplir – termo muito usado nas provas de Direito Tributário e Civil. É cumprir a obrigação.

- Benefício Fiscal – Em relação às regras normais de um tributo, pagar menos ou de modo facilitado; no que tange obrigações acessórias, ser dispensado ou facilitado no seu cumprimento.

- Certidão Positiva – Prova que o contribuinte está inadimplente com o Ente Político. É indesejável, porque pode atrapalhar a vida de quem está com o nome sujo, por exemplo, prejudica ao abrir uma empresa. A negativa por sua vez tem o efeito oposto.

- Crédito tributário – representa o direito de crédito da fazenda pública. É o instrumento legal para a exigibilidade do tributo.

- CONFAZ –Órgão colegiado que reúne representantes do Governo Federal mais Estados/DF. Toma muitas decisões importantes sobre ICMS conforme LC 24/75. No nosso exemplo, o hipotético estado x possui alíquotas agressivas (benefícios fiscais), o que precisa ser autorizado pelo CONFAZ.

- Decadência – A partir do FG, a fazenda possui um certo tempo para lançar o tributo. É consequência do princípio da segurança jurídica. Espécie de extinção

- Dívida Ativa – Registro no qual a procuradoria do ente político controla os inadimplentes. Etapa necessária para a execução da dívida.

- Duplo grau de Jurisdição – O que for decidido contra a Administração Pública será necessariamente reexaminado pela instancia superior.

- Extinção/Exclusão crédito tributário – Formas previstas no Código Tributário Nacional para o crédito deixar de ser exigível permanentemente. Há submodalidades para ambas, sendo a mais comum a submodalidade de extinção chamada Pagamento! É o recolhimento trivial que é feito, por exemplo, ao pagarmos o boleto de um imposto em nosso banco.

- Garantias e Privilégios – Série de normas que visam favorecer o Estado, respectivamente em termos de eficácia e eficiência na arrecadação de tributos.

- Inafastabilidade da Justiça – A justiça sempre está disponível para receber petições, mesmo que outro poder tenha decidido contra elas.

- Jurisprudência – Decisões dos tribunais que balizam a efetividade do Direito Tributário. Podemos considerá-la como um complemento à legislação tributária.

- Lançamento – Processo formal em que a fazenda, na figura do auditor fiscal, reconhece a existência da obrigação e constitui o crédito. Com tal crédito em mãos a obrigação torna-se exigível. Há 3 tipos de lançamento – Homologação/Ofício/Declaração

- Homologação – O contribuinte se adianta a qualquer intervenção do fisco e já recolhe o montante devido antecipadamente.

- Ofício – O auditor fiscal lança e comunica ao contribuinte para este eventualmente impugnar se achar pertinente.

- Declaração – O contribuinte preenche uma série de informações e a partir delas o auditor fiscal lança o tributo.

- Obrigação – instituto estudado no Direito Civil aplicado ao Direito Tributário. É um vínculo jurídico de prestação entre credor e devedor. É dito jurídico porque é tutelado pelo Estado, ou seja, no seu descumprimento ambas as partes podem recorrer a um tribunal.

- Obrigação Acessória – Imposições relativas a tributação que não dinheiro. Como a declaração anual do IRPF feita pelos contribuintes.

- Prescrição – A partir do lançamento definitivo há um prazo para cobrança do tributo. Igualmente consequência do princípio da segurança jurídica. Espécie de extinção.

- Princípios Direito Tributário – De modo geral, minimizam o desnivelamento natural da relação Estado x cidadão na seara tributária. Um exemplo é a irretroatividade, a qual dita que apenas FG praticados a partir da efetividade da lei podem estabelecer obrigações tributárias

- Processo Administrativo Tributário – Processo regrado que visa no âmbito do Direito Tributário garantir ao cidadão que suas petições serão processadas com respeito aos princípios e leis pertinentes.

- Responsável – Apesar de não ter dado causa imediata ao FG, a legislação obriga este a obrigações principais ou acessórias. Por exemplo, a empresa que recolhe o IR na fonte, ou seja, no lugar do empregado envia à Receita Federal os valores relativos dele.

- Suspensão Crédito Tributário – Formas previstas no Código Tributário Nacional para o crédito deixar de ser exigível temporariamente, por exemplo, neste período a Administração Pública não pode entrar na justiça para cobrar uma dívida em juízo. A submodalidade mais famosa é o parcelamento. Outras notáveis são: o transcorrer dos recursos administrativos e processos judiciais.