Resumo sobre o aspecto quantitativo do ICMS SEFAZ-PA

Olá, pessoal. Tudo certo? No artigo de hoje veremos o Resumo sobre o aspecto quantitativo do ICMS SEFAZ-PA.

Temas que veremos:

- Regras Gerais

- Base de Cálculo na Substituição Tributária e na Antecipação

- Parcelas Integrantes e não integrantes da BC

- Pauta Fiscal

Preparado (a)? Vamos lá.

Base de Cálculo – Regras Gerais

Dando início ao Resumo sobre o aspecto quantitativo do ICMS SEFAZ-PA, vejamos as regras gerais da base de cálculo.

Base de cálculo (Art. 23):

Serviço e Mercadoria – ICMS incide sobre:

- Serviço e Mercadoria (I, e) -> valor da operação

- Apenas sobre a mercadoria (III) -> preço corrente

- Importação:

IV – no desembaraço aduaneiro das mercadorias ou bens importados do exterior, a soma das seguintes parcelas:

a) o valor da mercadoria constante no documento de importação;

b) o Imposto de Importação; -> I.I

c) o Imposto sobre Produtos Industrializados; -> IPI

d) o Imposto sobre Operações de Câmbio; -> IOF

e) quaisquer despesas aduaneiras cobradas ou debitadas ao adquirente; -> aquelas efetivamente pagas à repartição alfandegária até o momento do desembaraço aduaneiro, tais como diferença de peso, classificação fiscal e multas por infrações (Art. 23, §1º)

V – no recebimento, pelo destinatário, de serviço prestado no exterior, o valor da prestação do serviço, acrescido, se for o caso, de todos os encargos relacionados com sua utilização.

Parcelas Integrantes e não integrantes da BC

Agora vamos verificar as parcelas elencadas pelo RICMS.

Integra a base de cálculo (Art. 26)

- I – as despesas acessórias, seguros, juros, acréscimos, bonificações e demais importâncias pagas, recebidas ou debitadas, bem como descontos concedidos sob condição, excluindo-se os descontos ou abatimentos concedidos incondicionalmente;

- II – o frete relativo a transporte intramunicipal, intermunicipal ou interestadual efetuado pelo próprio remetente ou por sua conta e ordem e seja cobrado em separado;

- III – o valor do IPI: -> A regra é o IPI ser incluído na BC do ICMS, inclusive nos casos de substituição tributária e antecipação do imposto nas operações interestaduais.

Obs.: Os serviços preparatórios/auxiliares nas prestações de serviços de comunicação estão incluídos na BC do ICMS para o RICMS (Art. 26, §ú), ainda que exista entendimento diverso do Supremo (STF, RE 572.020).

Ainda, é sempre válido lembrar que o montante do próprio imposto é parte integrante e indissociável da base de cálculo, constituindo o respectivo destaque nos documentos fiscais mera indicação para fins de controle (Art. 32).

Não integra a base de cálculo (Art. 27)

- I – o valor do IPI, quando a operação, realizada entre contribuintes do ICMS e relativa a produto destinado à industrialização ou à comercialização, configurar fato gerador de ambos os impostos;

- II – o valor correspondente a juros, multas e atualização monetária recebidos pelo contribuinte a título de mora, por inadimplência de seu cliente, desde que calculados sobre o valor da saída da mercadoria ou do serviço prestado e auferidos após a ocorrência do fato gerador do imposto;

- III – o acréscimo financeiro pago à empresa financiadora, na intermediação de venda a prazo.

Pauta Fiscal

Dando prosseguimento ao Resumo sobre o aspecto quantitativo do ICMS SEFAZ-PA, vejamos as hipóteses em que o RICMS autoriza a fixação de pauta fiscal.

Pauta fiscal (Art. 43) – A BC poderá ser fixada mediante boletim de preços mínimos de mercado, de acordo com a média de preços praticada no Estado quando o preço declarado pelo contribuinte for inferior ao de mercado:

- I – nas operações com produtos agropecuários;

- II – nas operações com produtos extrativos animais, vegetais e minerais;

- III – nas operações com blocos, tijolos, telhas, manilhas, ladrilhos e outros produtos de uso em construção civil, em cuja fabricação seja utilizada como matéria-prima argila ou barro cozido;

- IV – nas prestações de serviços de transporte por transportador autônomo ou em veículo de empresa transportadora não inscrita neste Estado;

- V – nas operações com mercadorias constantes do Apêndice I, em operações interestaduais, quando sujeitas a antecipação na entrada do território paraense;

- VI – outras operações.

Base de Cálculo na Substituição Tributária e na Antecipação

Para finalizar o resumo sobre o aspecto quantitativo do ICMS SEFAZ-PA, vamos adentrar nas disposições sobre BC substituição tributária.

Importante antes disso não confundir

- S.T para frente -> Há alteração do sujeito passivo para o início da cadeia produtiva.

- Antecipação Tributária -> Mera antecipação, não altera o sujeito passivo

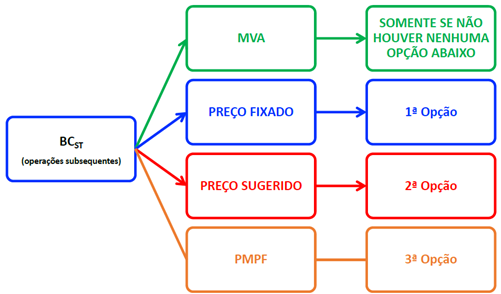

Base de cálculo ST subsequente (para frente / retenção na fonte)

BC ST para frente (Art. 37) – nas operações internas, relativamente às operações subsequentes é, sucessivamente:

- I – o preço final a consumidor, único ou máximo, fixado por órgão público competente;

- II – o preço final a consumidor sugerido pelo fabricante ou pelo importador;

- III – na falta da fixação de preço referida nos incisos I e II (e do PMPF), o valor da operação própria realizada pelo remetente ou fornecedor, acrescido dos valores correspondentes a descontos concedidos sob condição, seguros, fretes, carretos, impostos, contribuições, royalties relativos à franquia e de outros encargos transferíveis ou cobrados do destinatário ou adquirente, ainda que por terceiros, adicionando-se ao montante a margem de valor agregado, caso inexista preço médio ponderado a consumidor final de que trata o § 1º deste artigo.

Esquematizando:

Ainda, atente-se que a BC utilizada pelo substituto intermediário não poderá ser inferior à praticada pelo industrial fabricante e/ou importador, caso a operação tivesse sido realizada diretamente pelos mesmos (Art. 38)

Base de cálculo ST diferimento (para trás)

Antes de vermos a BC para ST para trás, atente-se à seguinte disposição.

Base de cálculo ST concomitante (Art. 39-A): valor da prestação praticado pelo contribuinte substituído.

O RICMS elencou hipóteses específicas para a BC para ST para trás, vejamos.

BC ST para trás (Art. 40):

- I – o valor da operação praticado pelo estabelecimento responsável, quando o termo final do diferimento for à saída da mercadoria ou do produto dela resultante, desde que não inferior ao valor da operação praticado pelo contribuinte substituído;

- II – o valor da operação praticado pelo contribuinte substituído, acrescido, se for o caso, do valor do transporte e das demais despesas, quando o termo final do diferimento for a entrada da mercadoria no estabelecimento do responsável por substituição.

Ainda, vejamos a seguinte literalidade.

Art. 40-A. Na hipótese de operação interna ou interestadual com mercadorias, em que o valor da operação própria praticado pelo remetente seja superior a 75% do PMPF estabelecido para a mercadoria, o imposto devido a título de substituição tributária terá como base de cálculo o preço praticado pelo remetente acrescido dos valores correspondentes a descontos concedidos sob condição, frete, seguro, impostos, contribuições, royalties relativos à franquia e de outros encargos transferíveis ou cobrados do destinatário, ainda que por terceiros, adicionado da parcela resultante da aplicação sobre o referido montante do percentual de margem de valor agregado.

Ou seja, se a operação própria do remetente for maior que 75% do Preço Médio Ponderado a Consumidor Final (PMPF), a ST seguirá a sistemática comum (MVA).

BC na Antecipação tributária

BC na antecipação nas operações interestaduais (Art. 28-A): valor constante de boletim de preços mínimos, sempre que o valor dos produtos, identificado no documento fiscal, for inferior a este. -> ou seja, o maior entre o valor da documentação fiscal (NF) e do boletim de preço mínimo (pauta fiscal)

Obs.: O boletim de preços mínimos de Mercado será utilizado, ainda que a operação verificada seja de transferência entre filiais de um mesmo grupo empresarial, sempre que o valor consignado em documento fiscal for inferior ao nele constante (Art. 28-A, §ú).

Considerações Finais

Pessoal, chegamos ao final do Resumo sobre o aspecto quantitativo do ICMS SEFAZ-PA. Espero que o artigo tenha sido útil para seu aprendizado.

A ideia é ressaltar aquilo que diferencia da Lei Kandir, assim vale ressaltar a necessidade de treinar por meio de questões inéditas, logo utilize nosso sistema de questão para treinar.

Sistema de Questões (SQ) – Estratégia Concursos

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin/