Limitações ao poder de tributar na Constituição

Bem-vindos! Neste artigo abordaremos, em forma de resumo, o tema “Limitações ao poder de tributar na Constituição”, frequentemente objeto de questionamento em provas de concursos quando presente a matéria de direito tributário.

Sendo assunto certeiro e crucial para alcançar a desejada aprovação, veremos a seguir diversos pontos fundamentais da temática.

Introdução

Prefacialmente, aqui estudaremos os princípios constantes na Constituição Cidadã que impõem ao Estado limitadores/barreiras ao poder de tributar.

Cumpre salientar que as imunidades tributárias serão exploradas em outro momento.

De início, o poder de tributação é conferido pela própria Carta Magna.

Trata-se de incumbência do Estado fomentar o bem comum através de ações, como a oferta de serviços em setores da saúde, educação, segurança, entre outros.

Assim, para concretizar o interesse público, o Estado dispõe de diversas prerrogativas, incluindo a convocação dos cidadãos para entregar contribuições financeiras, por meio dos tributos, visando à promoção do bem coletivo.

Ocorre que, como dito, este poder não é absoluto, estabelecendo a Constituição limites ao seu exercício. Estas limitações também são chamadas de garantias individuais ao contribuinte, as quais veremos a seguir.

Princípio da Legalidade Tributária – Limitações ao poder de tributar na Constituição

Primeiramente, temos o princípio da legalidade tributária, garantia que encontra respaldo no art. 150, I, da CFRB/88, vejamos:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

Desta forma, o texto constitucional impõe a edição de lei para que os entes federativos instituam ou aumente tributo, proibindo que o faça por meio de normas infralegais (como decretos, resoluções, portarias ou ofícios).

Trata-se de regra geral, aplicável a todas as espécies tributárias.

Por outro lado, como (quase) tudo no Direito, o princípio comporta exceções, a seguir expostos.

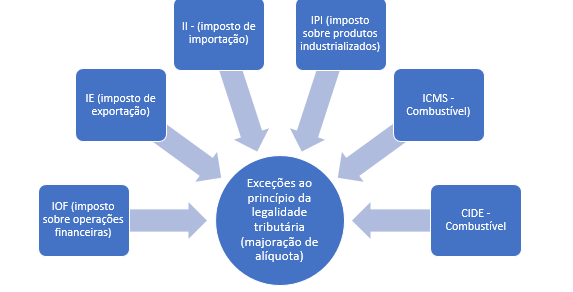

Exceções ao princípio da legalidade tributária

No que tange à proibição de aumentar, significa que norma infralegal não pode promover qualquer alteração do tributo que importe em aumento/incremento REAL no valor da obrigação. Seja por meio do aumento da alíquota, da base de cálculo ou outro meio que importe intensificar a onerosidade do tributo.

Noutros termos, podem os entes federativos, então, atualizar monetariamente a base de cálculo do tributo por ato infralegal, sem que isto consista em aumento real do valor do tributo e ofenda o princípio da legalidade tributária.

A razão deste entendimento é que, no caso da atualização monetária, há apenas a recomposição do poder de compra da moeda, e não efetivo aumento.

De igual forma, a própria Constituição traz, em diversos dispositivos (art. 153, §1º – 155, §4º, IV – e 177, §4º, I, “b”), mitigações ao referido princípio, no que toca à alteração da alíquota de um tributo para majorá-lo.

Sem perder tempo, esquematizamos o que você precisa saber para tirar bons pontos nas provas:

Princípio da Anterioridade – Limitações ao poder de tributar na Constituição

Por conseguinte, estudaremos o princípio da anterioridade, que costuma despencar nas provas, portanto permaneça atento.

O fundamento constitucional desta importante garantia está nos artigos 150, III, “b” e “c”, e 195, §6º, ambos da Constituição Federal.

Neste esteio, com o fito de trazer segurança jurídica aos contribuintes, para que o Fisco não os surpreenda com exações (cobranças) extemporâneas, a Carta Magna trouxe os princípios da anterioridade anual e nonagesimal.

Portanto, o princípio da anterioridade anual obsta que a norma produza efeitos no mesmo exercício financeiro (coincide com o ano civil, de 01/01 a 31/12) em que publicada.

Já o princípio da anterioridade nonagesimal impede que a norma produza efeitos antes de decorridos 90 (noventa) dias da publicação da lei.

Ainda, como regra, aplicam-se ambas as garantias tanto quando a lei institua novo tributo quanto ao aumentar seu valor.

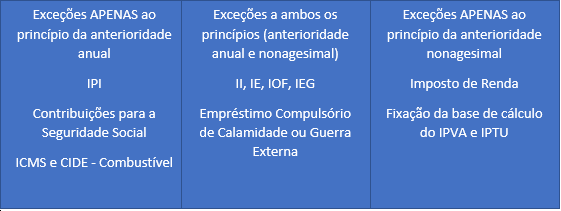

Exceções ao princípio da anterioridade

Mais uma vez, precisamos expor as exceções à garantia tributária, previstas pela própria Constituição, em razão de sua importância em provas.

Por esparsos dispositivos no texto constitucional (arts. 150, §1º – 155, “c” – 177, §4º, I, “b”, parte final e 195, §6º, parte final), entende-se que a anterioridade anual não se aplica ao:

- II (Imposto sobre Importação)

- IE (Imposto sobre Exportação)

- IPI (Imposto sobre Produtos Industrializados)

- IOF (Imposto sobre Operações Financeiras)

- IEG (Imposto Extraordinário de Guerra)

- Empréstimo Compulsória para Calamidade Pública ou Guerra Externa (cuidado aqui, não se trata do empréstimo compulsório para investimento público de caráter urgente e de relevante interesse nacional)

- CIDE COMBUSTÍVEL (Contribuição de Intervenção sobre Domínio Econômico)

- ICMS COMBUSTÍVEL (Imposto sobre Circulação de Mercadorias e Serviços)

- Contribuições para a Seguridade Social

Com relação às exceções ao princípio da anterioridade nonagesimal, temos o art. 150, §1º da CF, que exclui os seguintes tributos:

- II (Imposto sobre Importação)

- IE (Imposto sobre Exportação)

- IOF (Imposto sobre Operações Financeiras)

- IEG (Imposto Extraordinário de Guerra)

- Empréstimo Compulsória para Calamidade Pública ou Guerra Externa (da mesma forma não se aplica no caso de investimento público)

- IR (Imposto de Renda)

- Fixação da base de cálculo do IPTU e do IPVA

Logo, são várias exceções a serem memorizadas.

Contudo, mantenha a compostura e beba um copo d’água, caro(a) concurseiro(a). Elaboramos um esquema para facilitar o seu estudo, veja:

Princípio da Irretroatividade – Limitações ao poder de tributar na Constituição

Adiante, visando mais uma vez a promoção da segurança jurídica, a CF dispõe, em seu artigo 150, III, “a”, acerca do princípio da irretroatividade tributária.

Isto é, este princípio visa impedir o Fisco de cobrar tributos em relação a fatos geradores ocorridos antes do início da vigência da lei que os houver instituído ou aumentado.

Em outras palavras, lei que majora alíquota de tributo cujo fato gerador foi concluído antes do início de sua vigência não poderá ser cobrada do contribuinte. Deverá o Estado aguardar a próxima ocorrência de fato gerador, após iniciada a vigência da lei que o aumentou, para efetivamente cobrá-lo.

Princípio da Isonomia Tributária – Limitações ao poder de tributar na Constituição

Seguindo, temos no art. 150, II, da CF, o princípio da isonomia tributária, que proíbe que a lei promova a cobrança de maneira desigual entre contribuintes que estejam em situação equivalente.

Ainda, proíbe que seja estabelecida qualquer distinção em razão da ocupação profissional ou função exercida.

Ou seja, em consonância com o princípio da igualdade material – tratar com igualdade os iguais, e com desigualdade os desiguais – poder-se-á justificar a exação de tributo com maior intensidade àqueles com maior capacidade contributiva, por exemplo.

No entanto, como regra, não poderá cobrar o referido tributo de maneira distinta de contribuintes em igual situação financeira.

Além disto, é desdobramento do referido princípio a cobrança de atividades ilícitas de igual forma que as atividades lícitas.

Trata-se de verdadeira isonomia (igualdade) tributária, conjugada com o princípio do non olet (dinheiro não tem “cheiro” – não importando a origem do dinheiro, deve ser também tributado).

Demais princípios previstos na Carta Magna – Limitações ao poder de tributar na Constituição

Com o fim de não prolongar demais nosso artigo que possui formato de resumo, perlustraremos outros princípios também previstos no Título IV, Capítulo I, Seção II – Das Limitações ao Poder de Tributar, na CRFB/88.

Princípio da vedação ao confisco (art. 150, IV, CF) – Estabelece que a cobrança de tributos não pode ter caráter de confisco (sanção que importa a expropriação de um bem particular pelo Estado).

O objetivo é que a carga tributária não seja excessiva.

Princípio da liberdade de tráfego de pessoas e bens (art. 150, V, CF) – Trata-se da proibição à criação de tributos interestaduais ou intermunicipais que limitem o tráfego de pessoas ou bens.

De outra forma, o próprio dispositivo ressalva a cobrança de pedágio pela utilização de vias conservadas pelo Poder Público.

Princípio da proibição das isenções heterônomas (art. 151, III, CF) – Impede que um ente federativo (União, Estados, DF e Municípios) interfira na carga tributária do outro.

Digo, não pode a União ou os Estados, por meio de lei, conferir isenção de IPTU ou ISSQN, que são de competência Municipal, por exemplo.

Outros Princípios previstos na CF

Princípio da uniformidade geográfica (art. 151, I, CF) – Vedação imposta à União, que não poderá conferir tratamento tributário mais vantajoso a determinado Estado ou Município, em desfavor aos demais.

Em contrapartida, o mesmo artigo prevê exceção que autoriza a concessão de incentivos fiscais destinados a promover o equilíbrio do desenvolvimento socioeconômico entre as diferentes regiões do País (Zona Franca de Manaus, por exemplo, art. 40, ADCT).

Princípio da isonômica tributação da renda nos títulos da dívida pública e nos vencimentos dos funcionários (art. 151, II) – Dispositivo que estabelece duas vedações:

- Impedir a União de tributar a renda das obrigações da dívida pública dos Estados, DF e Municípios em montante superior aos que fixar para suas próprias obrigações;

- Impedir que o Imposto de Renda cobrado dos servidores dos Estados, DF e Municípios seja superior ao cobrado pelos servidores da União.

Princípio da não discriminação baseada em procedência ou destino (art. 152, CF) – Proíbe aos Estados, DF e Municípios de estabelecerem diferença tributária em razão da procedência ou destino de bens e serviços de qualquer natureza.

Ao cabo, com a finalidade de evitar guerras fiscais, impede que seja instituída política tributária diversa tão somente em razão de bens serem produzidos ou destinados a outras localidades da federação.

Conclusão

Por fim, este breve artigo abordou alguns dos tópicos mais importantes para sua prova acerca do tema limitações ao poder de tributar na constituição.

É importante – manter-se atualizado, estudar por materiais de qualidade e acompanhar as mudanças na legislação e na jurisprudência – práticas essenciais para um estudo eficaz.

Deve-se utilizar deste artigo e das questões disponíveis no Sistema de Questões do Estratégia como complemento ao estudo, priorizando sempre o material teórico apresentado nos PDFs das aulas.

Até a próxima! Bons estudos!

Confira os concursos públicos abertos

Concursos abertos Carreiras Jurídicas

Assinatura de Concursos

Assinatura de 1 ano ou 2 anos ASSINE AGORA